要點提示:

1、鎳價趨勢重心長期走低,2021年在震蕩中逐步下行,呈現前高後低走勢。

2、時間節點:1)二季度之前鎳價或相對堅挺,來自於兩方面:一是不鏽鋼新增產能對鎳有剛性需求,鎳價相對堅挺;二是不斷擴張的貨幣供給,會讓有色價格整體保持較高水平。2)三季度之後的鎳價會存在逐步調整需求。印尼鎳鐵的產能將逐步代替國內鎳鐵供給,而低成本鎳鐵給會加劇鎳鐵價格下移壓力。

3、供給邏輯:2021年鎳供需仍呈現小幅過剩,但相較2020年收縮。據INSG測算,全球鎳產量2021年預計將從244萬噸升至259萬噸;2020年隱性市場預計過剩11.7萬噸,2021年過剩6.8萬噸。高鎳生鐵、硫酸鎳供給均增加,供給將由國內轉移至印尼。

4、下遊需求邏輯:終端需求未必旺盛,但不鏽鋼新增產能卻不低,2021年供強需弱,存在供給過剩可能。新能源用鎳量上升,對鎳需求佔比提升。

5、運行區間及策略:預計2021年前高後低,運行區間在(140000-80000)。單邊策略:鎳的波段策略可考慮一季度末到二季度考慮階段短多,止盈點設置在145000;滬鎳價格超過140000時可考慮逐步建倉空頭。套保策略:企業重點關注賣出套保策略。

目 錄

一、2020年市場回顧

二、2021年供需分析:供需缺口拐點產生,供給格局逐步外移(一)2021年鎳供給過剩規模或收縮(二)高鎳生鐵、硫酸鎳供給均增加,供給產業格局生變後,價格會趨於下移三、不鏽鋼存在供給過剩可能;新能源領域亮點多四、2021年市場預測及市場交易策略(一)2021年市場預測(二)交易策略

2020年市場回顧

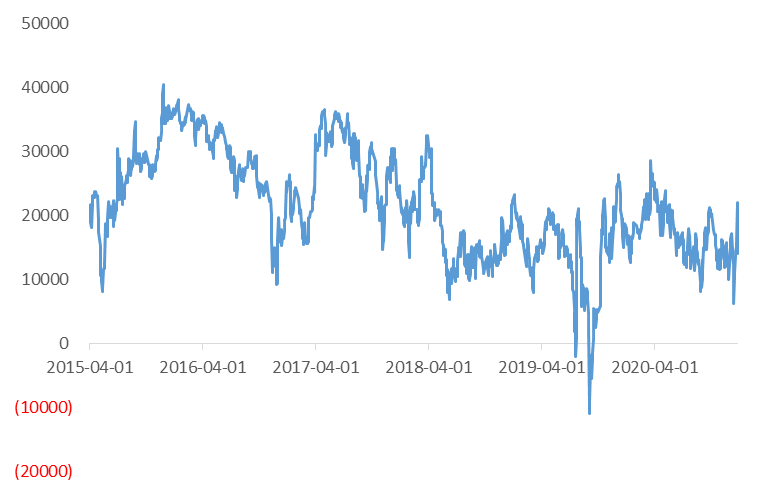

2020年鎳價受到疫情影響,本應該表現堅挺的鎳價上半年被抑制,甚至走出快速回調,但隨着國內疫情環節緩解,下半年的鎳價逐步企穩,重心不斷上移。我們重點考察一季度之後的鎳價上漲邏輯,盡管一季度之後不鏽鋼的終端需求恢復並沒有預期中強烈,304的庫存壓力也不小,但在一片看衰聲中,滬鎳卻節節攀升,核心邏輯包括兩點:修復性上漲+鎳礦短缺帶來的鎳鐵成本支撐不斷上移,鎳價重心也隨之上移。我們認爲支撐2021年鎳價的主邏輯將不再是以上兩點,取而代之的是印尼鎳鐵供給將逐步取代國內鎳鐵,且其低成本優勢將進一步擠壓國內鎳鐵供給;304不鏽鋼新增產能將繼續放量。

圖1-1:鎳活躍合約的走勢及邏輯的變化

數據來源:Wind,中期研究院

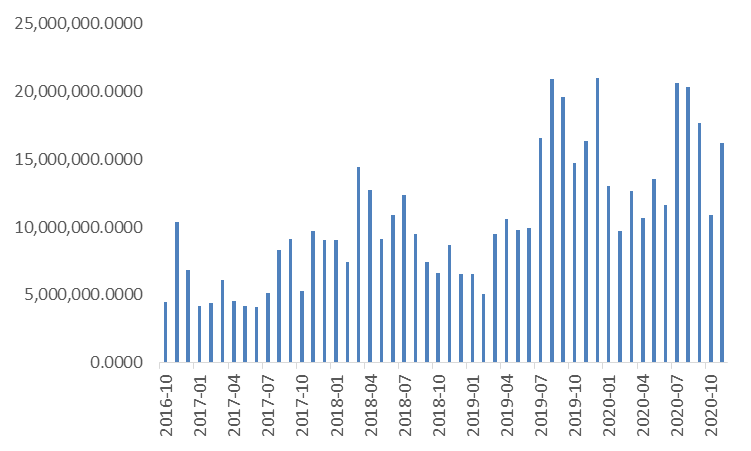

圖1-2:滬鎳成交量2020年維持高位

數據來源:Wind,中期研究院

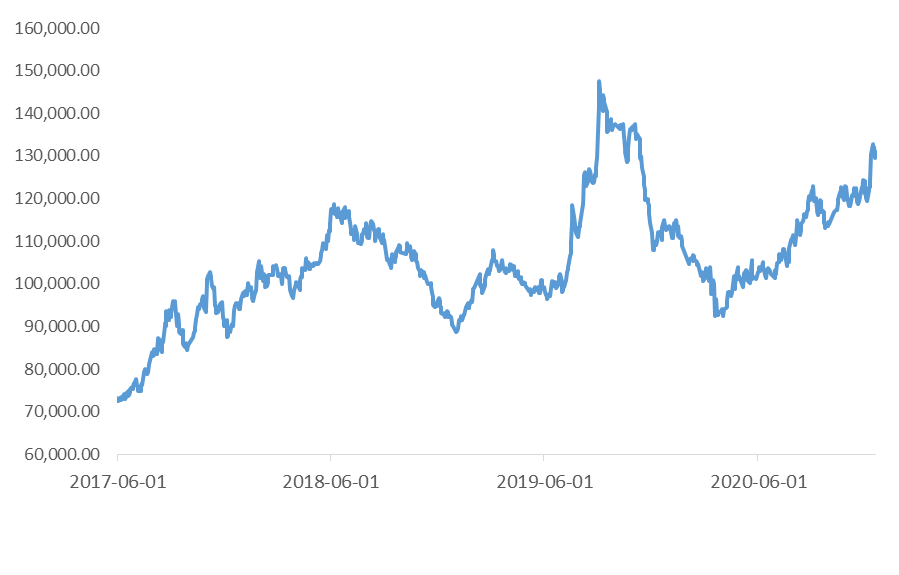

圖1-3:鎳現貨價格走勢

數據來源:Wind,中期研究院

2021年供需分析供需缺口拐點產生,供給格局逐步外移

(一)2021年鎳供給過剩規模或收縮從全球鎳供需平衡測算來看,2018年鎳供需缺口大概11萬噸,2019年供需缺口缺口不足5萬噸。INSG數據顯示,2020年10月鎳供給過剩2800噸。1-10月,全球鎳市供應過剩110,600噸,而上年同期爲供應短缺40,700噸,預計全年會呈現過剩局面。2021年預計原生鎳的供需也會延續供給過剩情況,但過剩規模或略微收縮。據INSG測算,全球鎳產量2021年預計將從244萬噸升至259萬噸;2020年隱性市場預計過剩11.7萬噸,2021年過剩6.8萬噸。表1 全球鎳供需平衡表(單位:萬噸)

數據來源:安泰科、INSG、WBMS、中期研究院

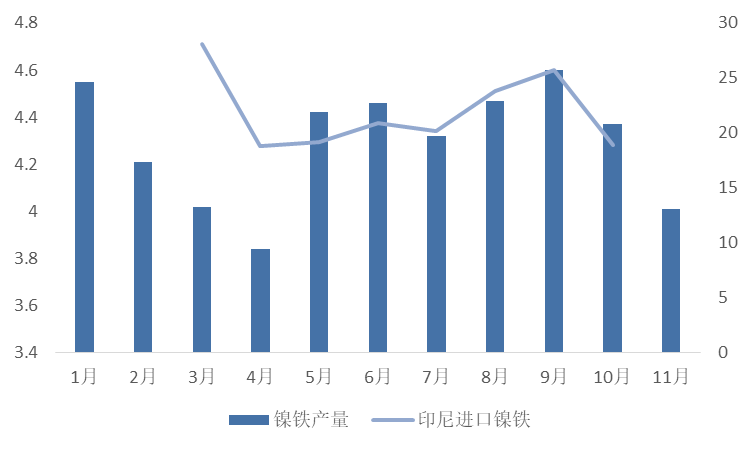

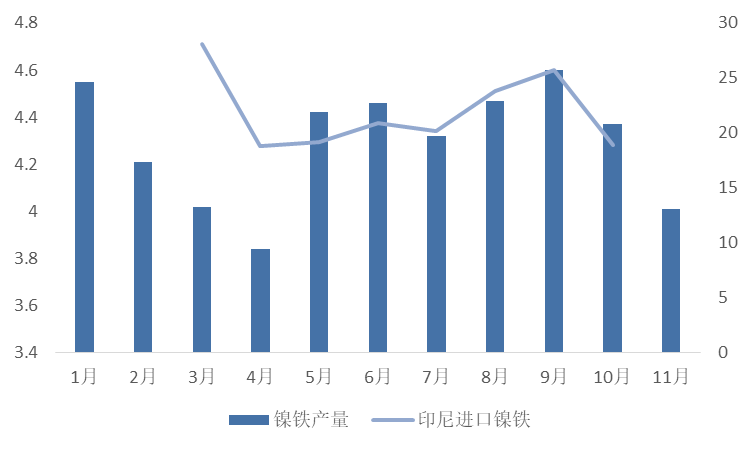

(二)高鎳生鐵、硫酸鎳供給均增加,供給產業格局生變後,價格會趨於下移全球鎳生鐵供給方由中國轉移至印尼,量大、成本低將成爲主導鎳價的主因。2020年受到疫情影響,原本佔全球鎳鐵產量三分之一的印尼,在今年產量佔比繼續提升。截止11月,全國鎳生鐵產量41.74萬鎳噸,累計值同比降22.16%。預計,全年鎳生鐵的產量在45萬鎳噸左右。我們去年年報中就提出印尼鎳生鐵對供給的影響,今年看到疫情並沒有改變這一趨勢,鎳生鐵進口窗口繼續處於開放狀態。從供給量來看,印尼的增量較大,是近兩年的主要增量來源。截至12月9日,印尼2020年鎳生鐵產量爲732455鎳噸,SMM預計2021年印尼的鎳生鐵產量大約88.5萬鎳噸,中國鎳鐵生鐵產量下滑至38萬鎳噸,印尼產量將兩倍於國內。中國的鎳鐵老大的位置將正式退出歷史舞臺。一方面,由於國內環保壓力和供給側改革下,環保不達標的鎳鐵廠減少;另一方面,受制於印尼鎳鐵的低成本,國內鎳鐵廠勢必要被動出清,特別是不具備成本優勢的鎳鐵廠。目前,高鎳鐵的價格在1090元/鎳點,國內高鎳鐵生產成本很大程度受到鎳礦價格的影響,多在1000元以上,但是印尼鎳鐵生產成本據稱在600元/鎳點。長期看,鎳鐵全球總供給無憂,且隨着疫情緩和,印尼新增產能繼續釋放,供給持續增加,且價格長期將重心下移。硫酸鎳供給繼續增加,且供給逐步由新能源產業鏈企業承擔,集約化和產業化後,硫酸鎳價格會趨於逐步下移。新能源汽車是2020年制造業先鋒,隨着傳統車企、新進電動車品牌等各路資金涌入電動車市場,三元高鎳電池需求量激增,三元前驅體的產能快速擴大,硫酸鎳也出現了久違的需求暴增。截止12月中旬,硫酸鎳價格也突破了一年的新高。從了解情況看,硫酸鎳廠家基本滿產,但我們認爲2021年,電動車產能將繼續增加的背景下,未必會對硫酸鎳價格產生多大推升作用。一方面,從電解鎳對硫酸鎳的溢價看,這兩者沒有出現較大分歧,溢價維持低位,說明硫酸鎳價格沒有出現結構性牛市,仍然圍繞電解鎳價格波動。另一方面,硫酸鎳的技術門檻並不高,主要鎳豆制備。在國內及印尼都以大型電池企業延伸上遊的策略下,硫酸鎳供給並不會低,並且隨着硫酸鎳市場供給逐步集中到電池頭部企業中(例如華友鈷業司與合作方正在印尼投資建設年產6萬噸(鎳金屬量)設紅土鎳礦溼法冶煉項目),硫酸鎳價格有望逐步走低。圖2-4:鎳鐵國內產量(左軸,單位:鎳噸),印尼鎳鐵(右軸:單位:噸)

數據來源:Wind,SMM,中期研究院

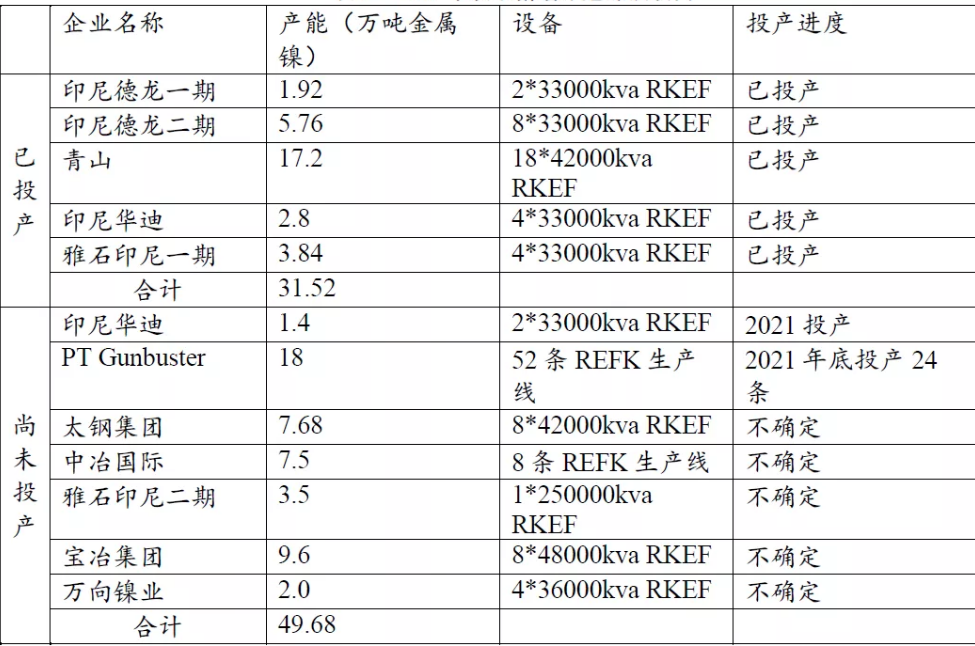

圖2-5:2020年以來印尼新增鎳鐵產能

數據來源:中國銀行、中期研究院

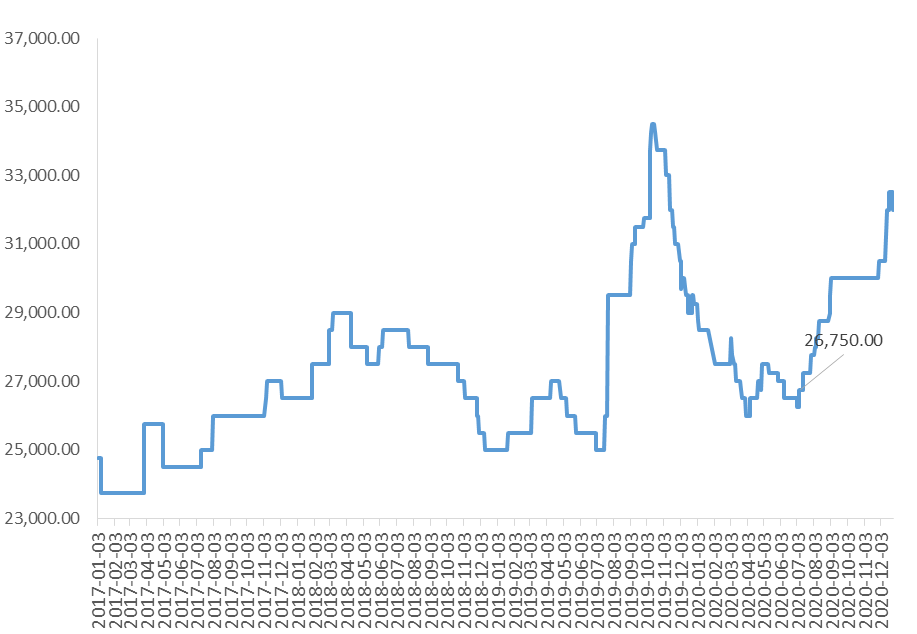

圖2-6:高鎳鐵價格維持高位

數據來源:Wind,中期研究院

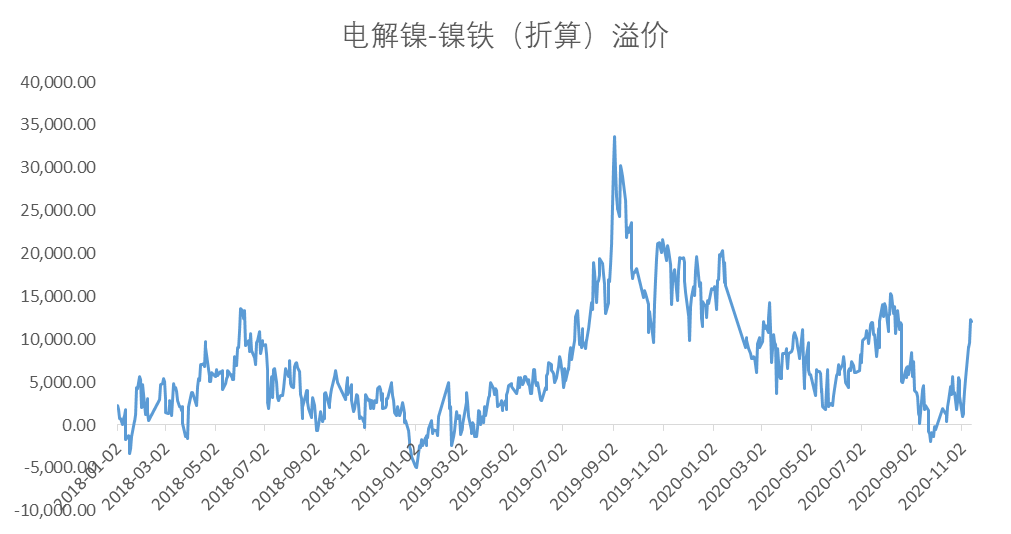

圖2-7:電解鎳較高鎳鐵(長江有色)溢價水平

數據來源:Wind,中期研究院

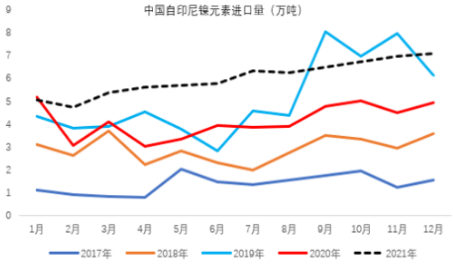

圖2-8:中國自印尼鎳金屬進口量(萬噸)

數據來源:混沌天成研究院,中期研究院

圖2-9:硫酸鎳價格逐步走高

數據來源:Wind,中期研究院

圖2-10:硫酸鎳-電解鎳溢價維持低位區間

數據來源:Wind,中期研究院

不鏽鋼存在供給過剩可能,新能源亮點多

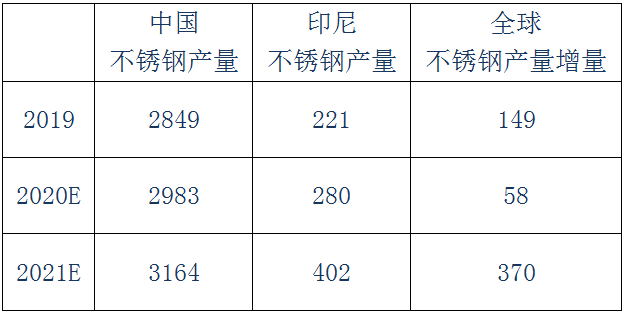

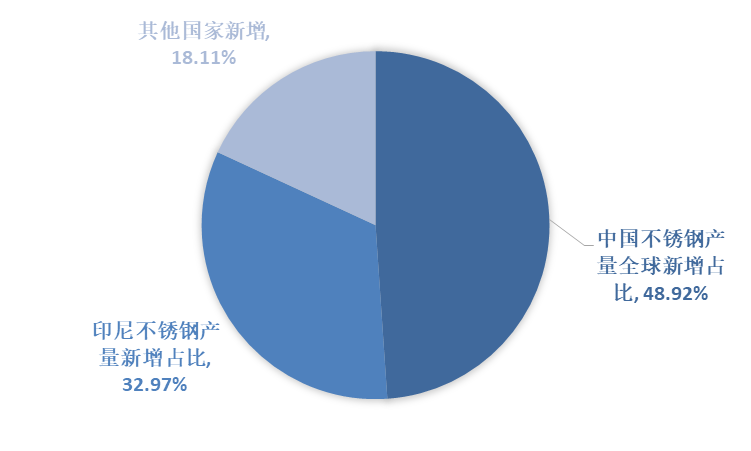

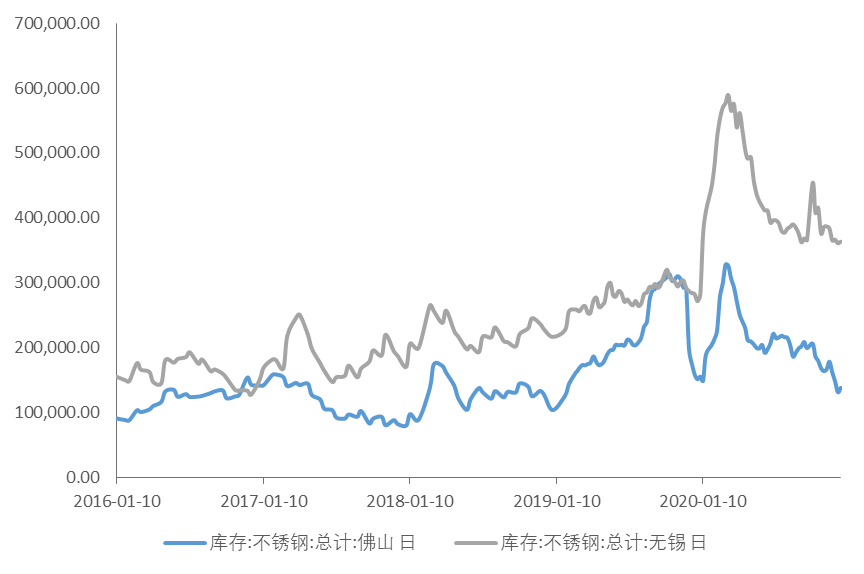

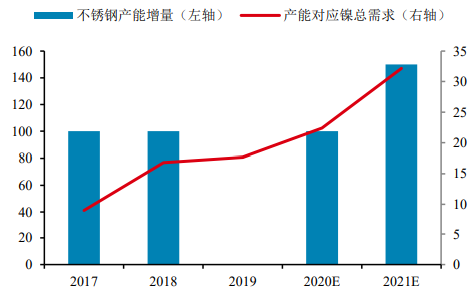

(一)不鏽鋼終端需求未必旺盛,但不鏽鋼新增產能缺不低,2021年供強需弱,存在供給過剩可能。2019年由於不鏽鋼庫存壓力高企,304曾出現了一次暴跌,但是隨着疫情過後,不鏽鋼庫存開始從高位下降,304價格也開始觸底回升。2020年預計中國不鏽鋼產能在全球佔比57%,2021預計仍然保持較高的不鏽鋼產能,預計2021年全球產量在3164萬噸,全球不鏽鋼產量則5650萬噸,增長370萬噸,其中中國和印尼分別新增產量在181萬噸和122萬噸,佔全球新增產能的49%和33%,合計佔據全球82%。從歷年不鏽鋼新增產能看,2021的新增不鏽鋼新增產能也創了新高。因此,2021年應該算全球不鏽鋼產量大年,而增量重點看中國和印尼,但鑑於印尼總產量遠小於中國,其實全球不鏽鋼產量重點看國內。這就爲2021的不鏽鋼產業奠定了供給存在過剩可能的基調。全球不鏽鋼需求的恢復不宜過度樂觀,除了疫情能否徹底結束,還包括疫情過後帶來的經濟復蘇問題,我們預計整體需求偏弱,供給偏強的情況下,國內不鏽鋼價格難以出現強勢格局,一方面,304價格難以走高,成本端價格持續上揚可能性不大;但另一方面,新增的產能卻給鎳鐵價格帶來一定價格支撐,這是2021年鎳價波動會圍繞不鏽鋼產業和鎳鐵產業之間的博弈展開,但是隨着不鏽鋼產業進一步向上遊延伸,我們預計鎳價終究要屈服於不鏽鋼,並且長期來看,鎳鐵價格重心會逐步走低。表1 不鏽鋼產量及新增產能情況(單位:萬噸)

數據來源:SMM Mysteel 中期研究院

圖3-1 2021年中、印不鏽鋼新增產能在全球新增產能中佔比情況

數據來源:SMM Mysteel 中期研究院

圖3-2 不鏽鋼庫存一直處於下跌趨勢

數據來源:Wind,SMM,中期研究院

圖3-3 不鏽鋼新增產能(單位:萬鎳噸、萬噸)

數據來源:Wind,SMM,中期研究院

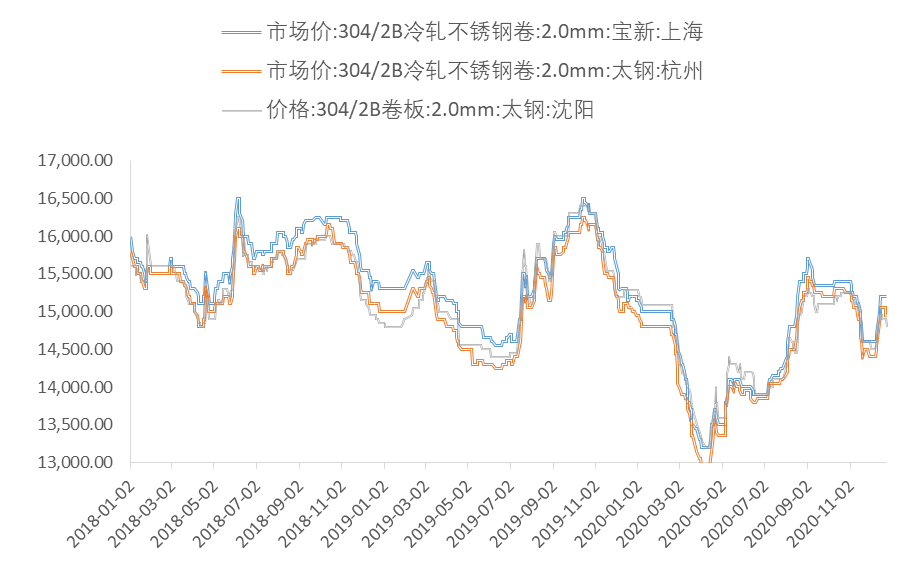

圖3-4:2020年304不鏽鋼價格結束了大調整,回歸常態

數據來源:Wind,中期研究院

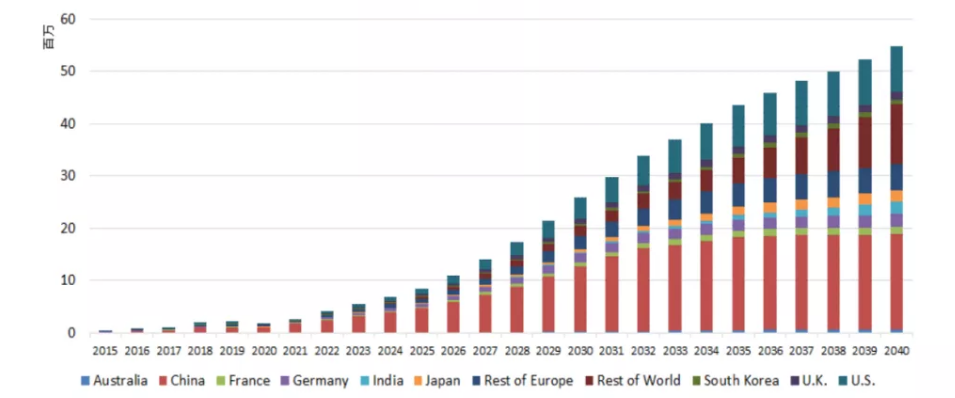

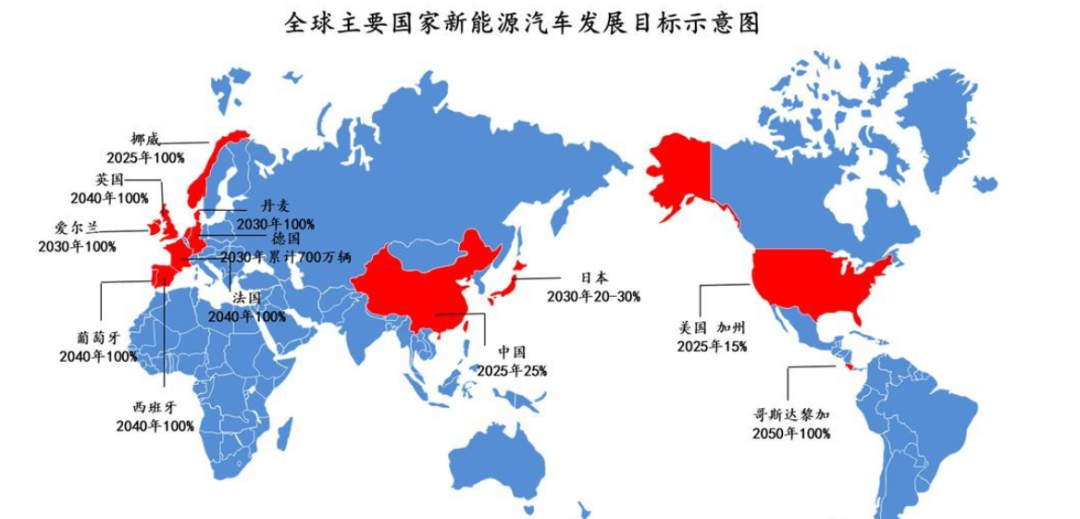

(二)新能源用鎳量上升,對鎳需求佔比提升。2018年,新能源電池用鎳量7.7萬鎳噸,對鎳需求佔比3%左右;但預計2021年新能源電池用鎳量將增加至15.4萬鎳噸,佔比超過6%,電池用鎳的需求年復合增速在30%-40%。如果說2020年是新能源汽車的爆發元年,2021年則正式進入快車道。數據顯示,今年11月新能源汽車產銷分別完成19. 8 萬輛和 20 萬輛,同比分別增長75%和105%。今年國辦發布了《新能源汽車產業發展規劃(2021-2035年)》(以下簡稱:《規劃》)顯示,我國新能源汽車產業已從培育期進入成長期,成爲當前和未來很長一段時間我國新能源汽車產業發展的重要戰略任務。此外,海外的電動車產銷也開始進入快車道。根據歐盟再2019年4月發布的碳排放標準《2019/631文件》,挪威、荷蘭、英國、法國、葡萄牙設定燃油車禁售時間分別爲2025、2030、2040、2040、2040年。德國已立法確認境內售價4萬歐元以下的純電動車補貼由4000歐元提高至6000歐元;另外,車企也加大了投入,大衆將原計劃到2030年生產的電動車數量從1500萬臺增加到2200萬臺。在新能源電池方面,磷酸鐵鋰和三元高鎳都是正極材料的當前較成熟技術,磷酸鐵鋰不含鎳,三元高鎳含鎳量較高。兩者技術差別此文無需贅述,但作爲這兩個成熟技術,未來都可能是市場寵兒。三元高鎳無論任何情況,仍會存在高速需求。總體看,新能源電池用鎳的增速會成爲鎳價階段性表現的驅動力,但由於總體佔比較低,另外從前文我們對硫酸鎳供給結構的分析看,由硫酸鎳需求引發大行情的可能性低,且不具有扎實的價格基礎。圖3-5:全球電動車銷量預測

數據來源:bloomberg,中國銀行,中期研究院

圖3-6:全球主要國家新能源汽車發展目標示意圖

數據來源:恆大研究所,中期研究院

2021年市場預測及交易策略

(一)2021年市場預測時間拐點和邏輯:1)鎳價趨勢重心長期走低,2021年在震蕩中逐步下行,呈現前高後低走勢。2)二季度之前鎳價或相對堅挺,來自於兩方面:一是不鏽鋼新增產能對鎳有剛性需求,即使受到304價格承壓影響,但仍會受制於國內鎳鐵產能有限影響,鎳價相對堅挺;二是疫情影響下,不斷擴張的貨幣供給,會讓有色價格整體保持較高水平,不排除到2021年上半年之前仍存在美元繼續增發可能。3)三季度之後的鎳價會存在逐步調整需求。印尼鎳鐵的產能將逐步代替國內鎳鐵供給,而低成本鎳鐵給本就沒有太大利潤空間的不鏽鋼帶來成本優勢,會加劇鎳鐵價格下移壓力。4)新能源汽車方面的新增量能否達到預期,另外其電池方向是否會集中於三元高鎳有待於市場驗證。疫情的反復和變化也會對鎳價造成影響。

(二)交易策略2021年鎳整體寬幅震蕩,投機策略關注高點之後形成的空頭趨勢。單邊策略:鎳的波段策略可考慮一季度末到二季度考慮階段短多,止盈點設置在145000;滬鎳價格超過140000時可考慮逐步建倉空頭。套保策略:企業重點關注賣出套保策略。