觀點小結

核心觀點:偏多鎳供應緊張矛盾尚未緩解,疊加俄烏衝突引發海外鎳供給擔憂,短期內,預計鎳供給偏緊邏輯延續,全球鎳顯性庫存去庫趨勢不變。策略上關注逢低做多。

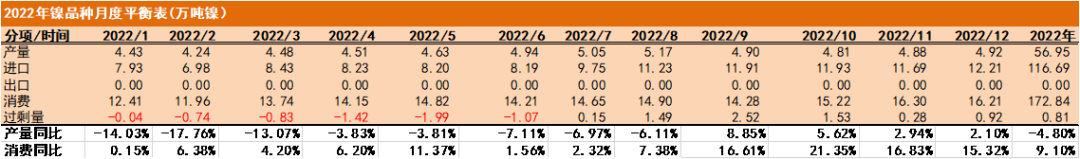

鎳鐵:中性根據推演,2月鎳鐵缺口達萬噸級別。周內,鎳鐵價格穩定在1500-1530元/鎳點之間,利潤達108-300元/鎳點。

高冰鎳:偏多高冰鎳產能釋放尚未達到緩解鎳元素供給缺口的量級,鎳元素缺口需依靠印尼鎳鐵產能釋放或海外純鎳供應來補充。

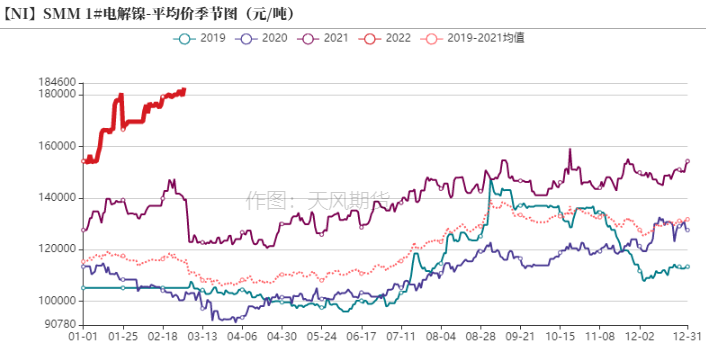

電解鎳:偏多國內吉林省某鎳冶煉企業精煉鎳產線檢修,復產時間待定,該企業2月精煉鎳產量爲200噸,預計3月影響國內電解鎳產量。海外來看,俄鎳純鎳產量佔全球約11%,俄烏衝突引發海外對俄鎳供擔憂,周內倫鎳走強幅度高於滬鎳,短期內,預計供給偏緊邏輯延續。

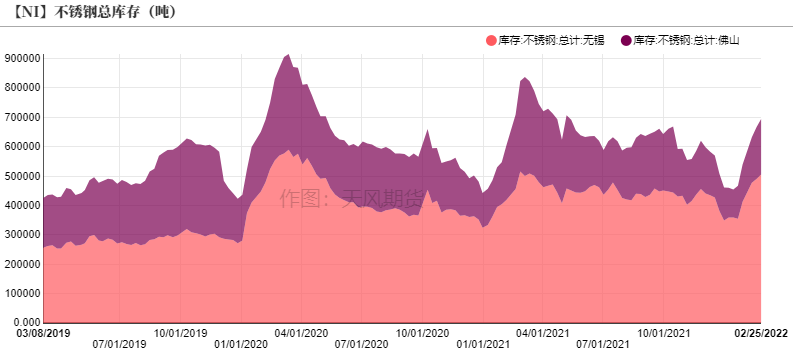

不鏽鋼:偏空受鎳鐵、純鎳等原料價格上漲的影響,不鏽鋼成本中樞擡升,部分鋼廠進入虧損階段。當前不鏽鋼基本面偏弱,關注庫存變化情況,需警惕不鏽鋼的負反饋向上傳導。

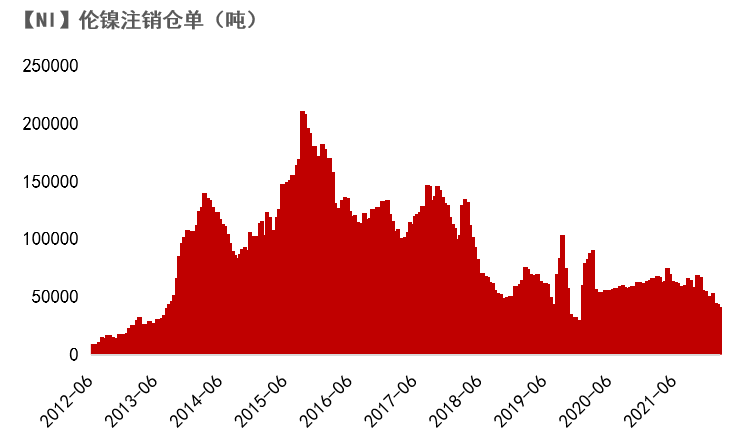

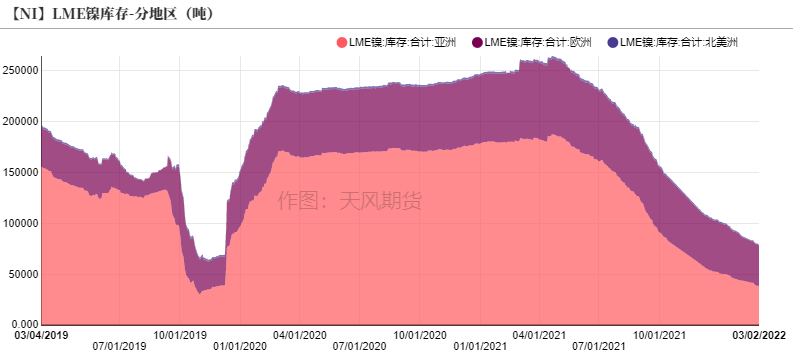

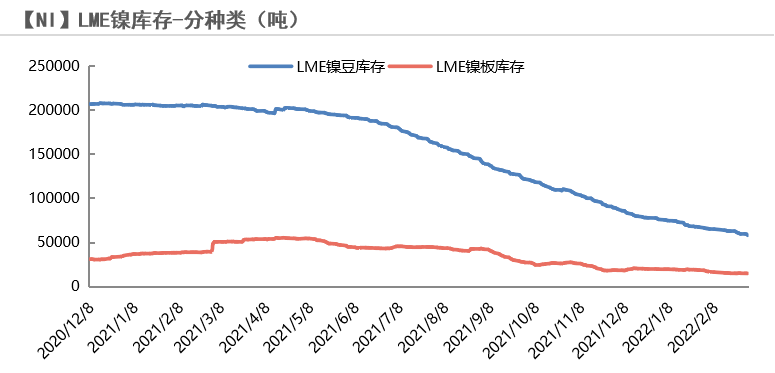

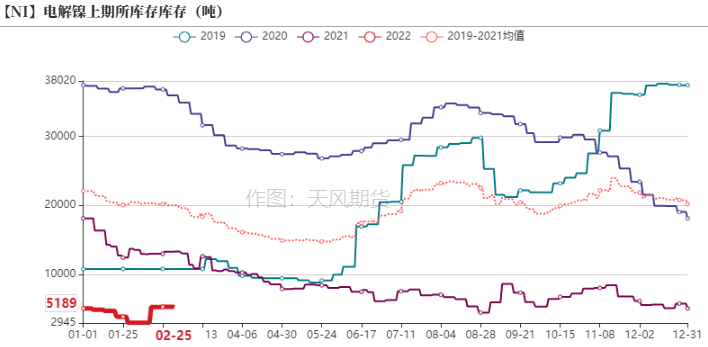

庫存:偏多截至3月1日,LME鎳庫存去庫至79520噸,其中鎳豆庫存59460噸,鎳板庫存15090噸。

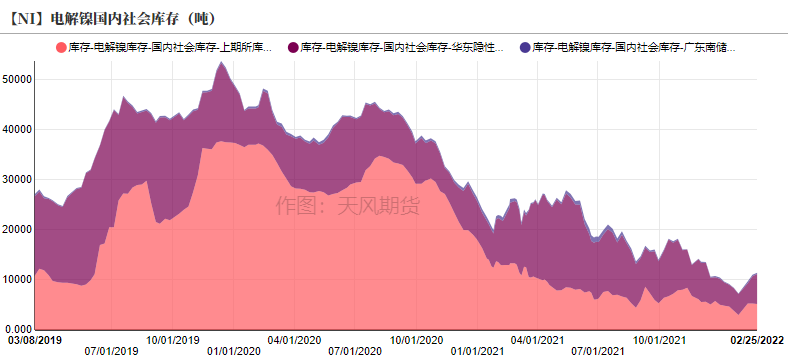

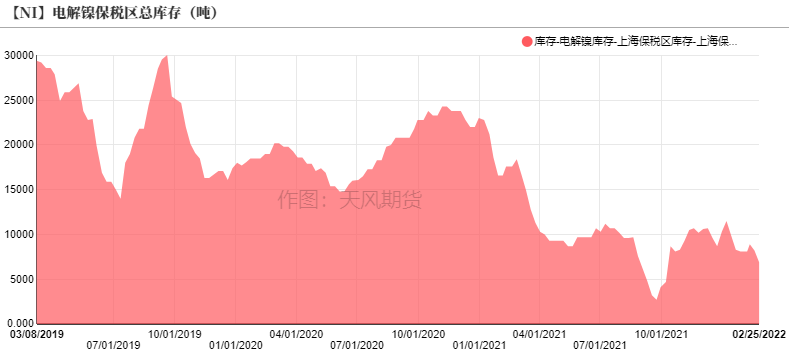

截至2月25日,國內鎳社會庫存小幅累庫410噸,至11440噸,位於歷史低位。

平衡與展望

*當前鎳主要矛盾逐漸從結構性矛盾轉向至鎳元素總量不足的矛盾,疊加俄烏衝突引發海外對鎳供給擔憂,倫鎳創新高。短期內,預計鎳供給偏緊邏輯延續,全球鎳顯性庫存去庫趨勢不變。

*風險提示:1.印尼鎳鐵產能釋放超預期;2.俄烏衝突的不確定性;3.不鏽鋼終端消費不及預期。

本周焦點

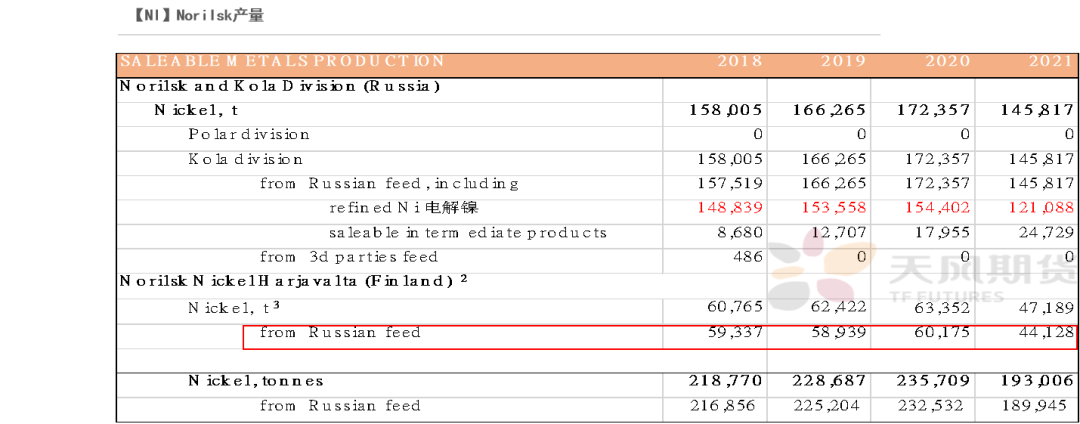

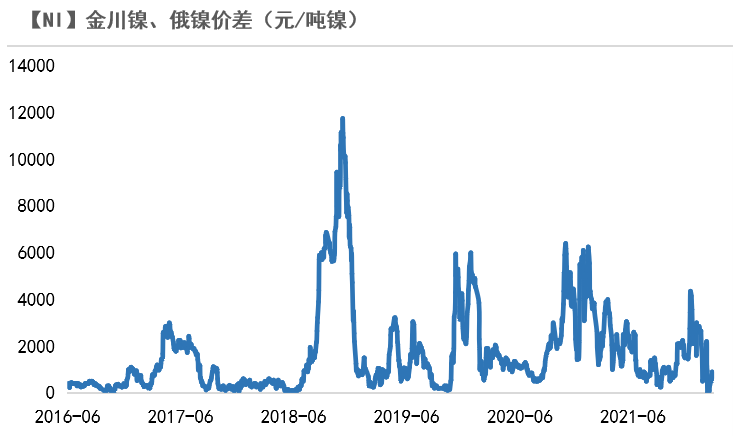

* Norilsk鎳產地主要分爲俄羅斯、芬蘭兩地。其中,2021年俄羅斯本土電解鎳產量12.1萬噸鎳,約佔全球電解鎳產量11%;芬蘭地區生產的4.7萬噸鎳中有4.4萬噸來自俄羅斯。若後續對俄羅斯制裁加劇從而影響俄鎳出口,海外至少減少3600噸/月的鎳供給。

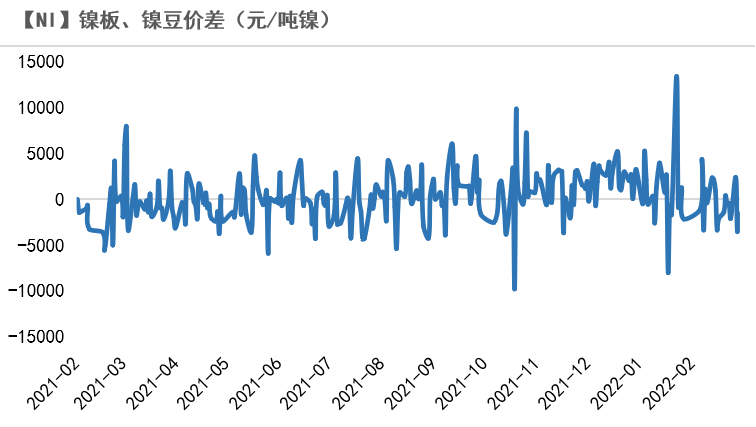

* 俄鎳作爲LME可交割品牌之一,主要以鎳板爲主,若制裁俄鎳,則LME鎳板庫存大概率將加速去庫。短期內,海外鎳供應偏緊的邏輯不變,且LME鎳庫存將延續去庫。

* 進一步推演,可能國內對俄鎳進口窗口打開,純鎳供給增加,屆時,外強內弱,滬倫比進一步收窄。

數據來源:Norilsk年報,天風期貨研究所

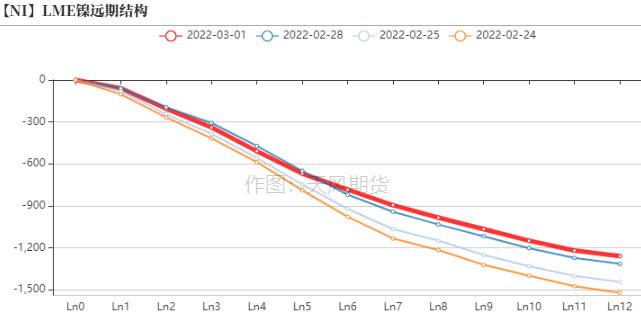

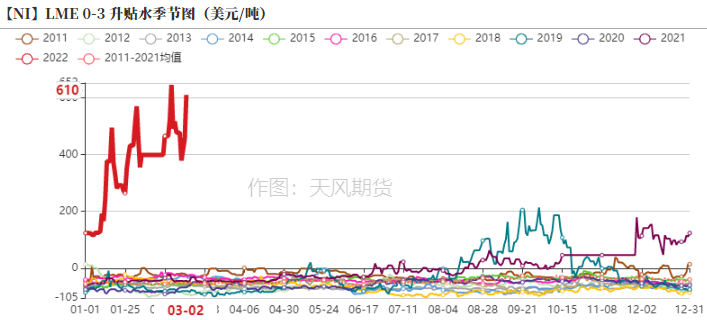

倫鎳價差結構

* 倫鎳價格曲線呈back結構,LME 0-3升水走強。

* 截至3月2日,倫鎳注銷倉單爲40026噸。

數據來源:Wind,天風期貨研究所

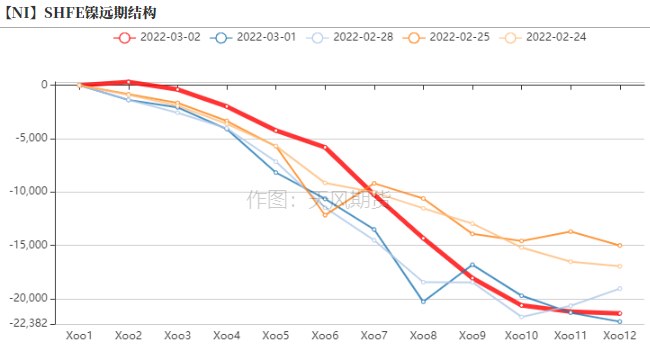

滬鎳價差結構

* SHEF鎳價格曲線呈back結構。

* 周內,俄烏衝突使市場對流入國內純鎳預期增長,外強內弱明顯。

數據來源:Wind,天風期貨研究所

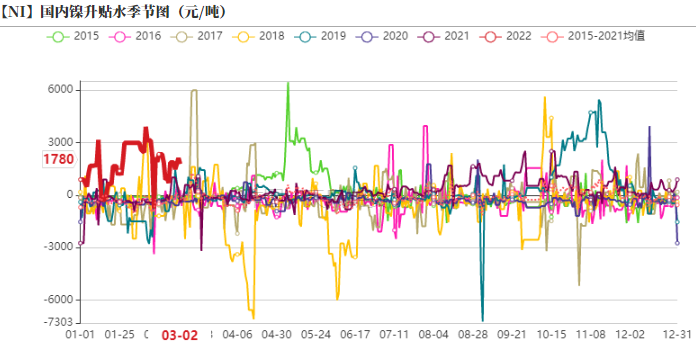

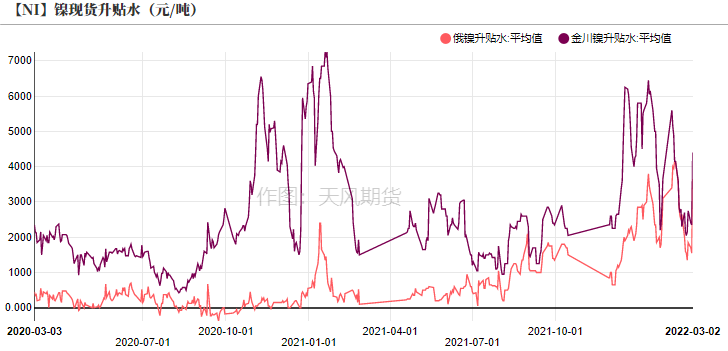

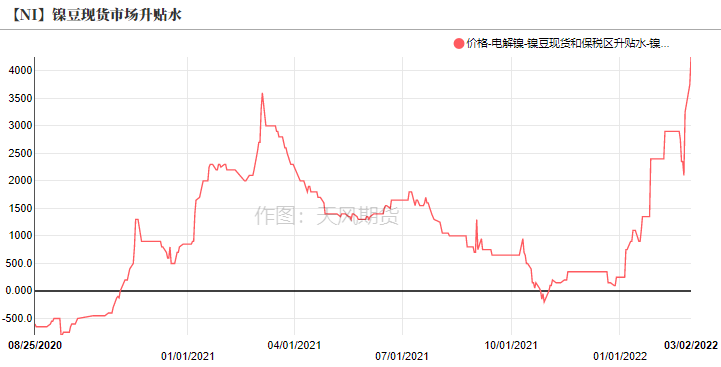

純鎳價差

數據來源:Wind,天風期貨研究所

供給端:周度變化情況

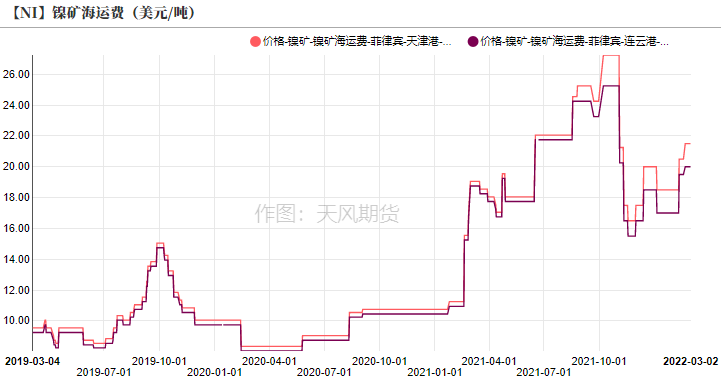

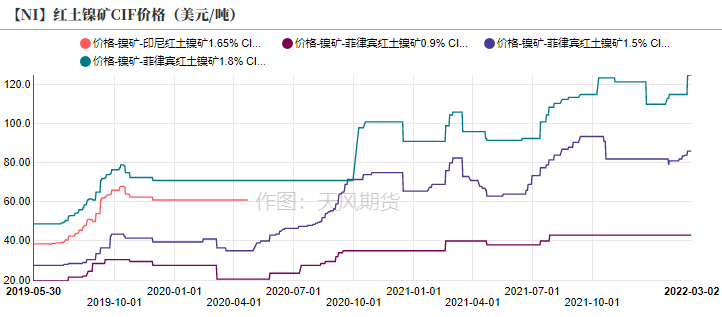

鎳礦價格維穩

* 周內海運費有所上漲,漲至20-21.5美元/噸,菲律賓紅土鎳礦1.5% CIF價格漲至86美元/噸。

數據來源:SMM,天風期貨研究所

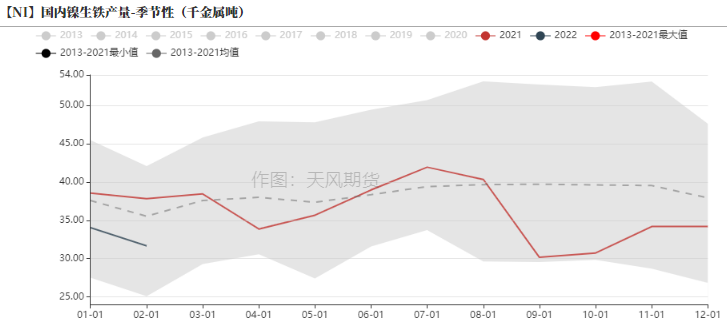

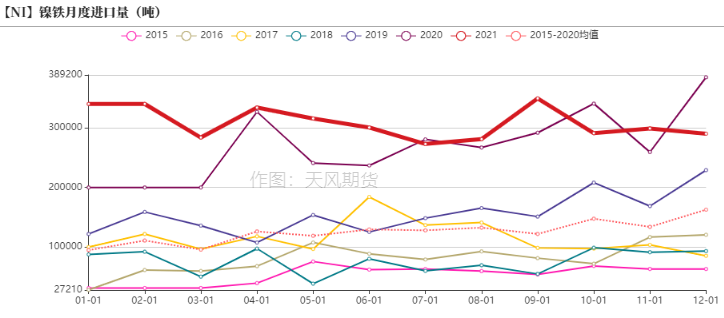

印尼鎳鐵對鎳元素供給總量影響至關重要

* 鎳總量供應主要來源印尼鎳鐵和海外純鎳,受累於印尼勞動力不足、電力進度較慢等因素,印尼產能釋放較慢。

數據來源:SMM,天風期貨研究所

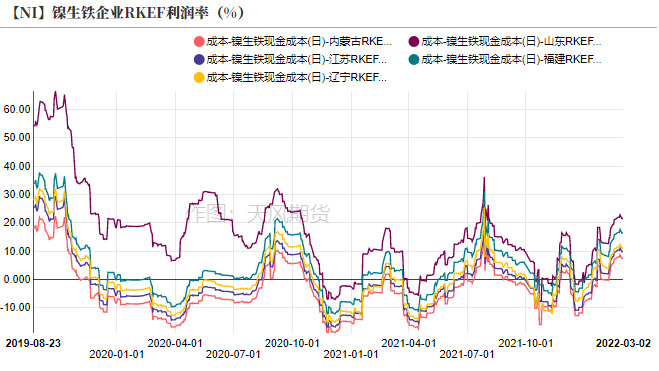

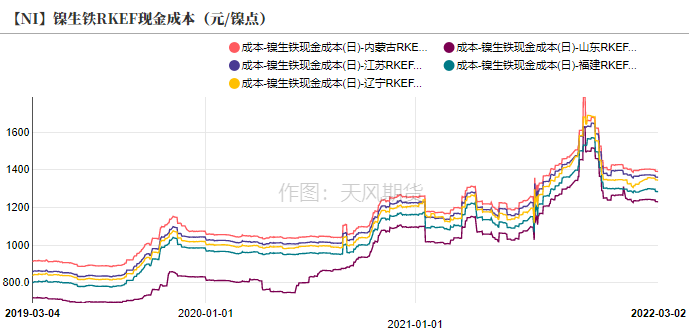

鎳鐵利潤回暖

* 從冶煉成本來看,印尼鎳鐵冶煉成本較低。印尼政府將於2022年4月1日對PLTU徵收碳稅,徵收碳稅前,印尼RKEF鎳鐵成本約952-985美元/噸,即618.8-640.25元/鎳點(以匯率6.5人民幣/美元)。而徵收碳稅後,成本中樞擡升278美元/噸,至1230-1263美元/噸,即799.5-820.95元/鎳點。

* 此外,印尼政府考慮徵收關稅,成本中樞將進一步擡升,我們以10%、15%、20%的關稅分別計價,印尼鎳鐵出口總成本分別約879-903.05元/鎳點、919.425-944.09元/鎳點、959.4-985.14元/鎳點。

* 我國鎳鐵冶煉成本約在1250元/鎳點-1400元/鎳點之間,即便印尼加徵出口關稅,相較之下,仍具成本優勢。

數據來源:天風期貨研究所

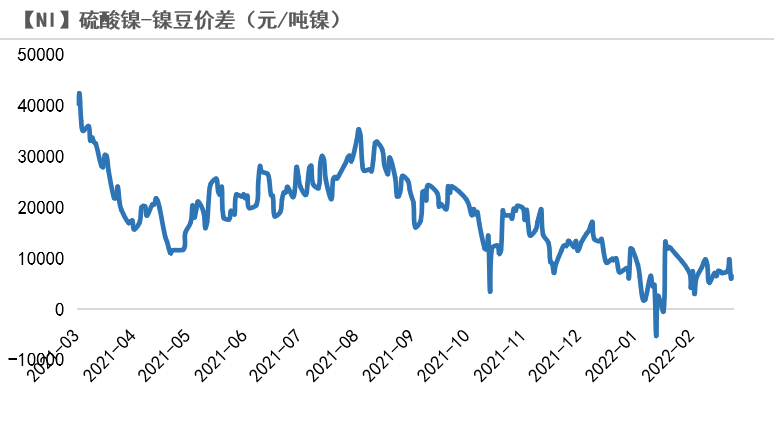

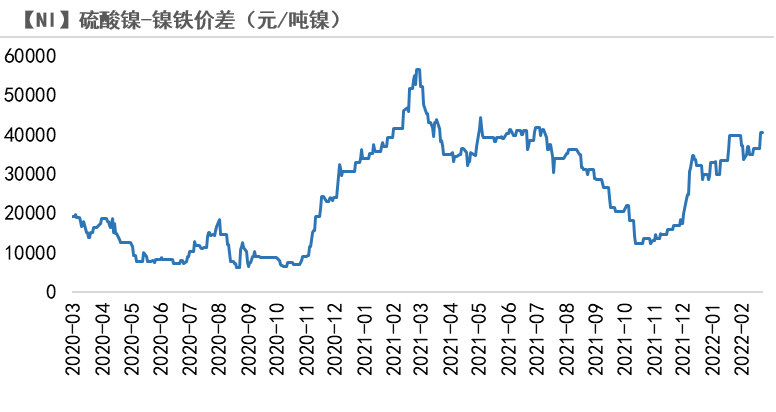

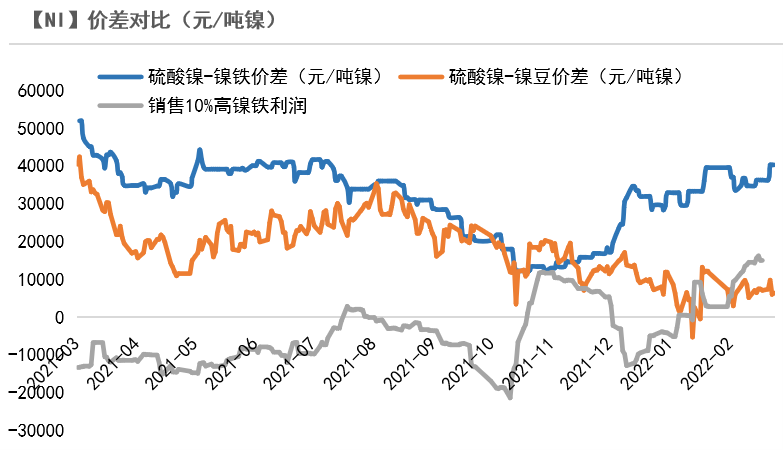

硫酸鎳價差情況

* 截至3月2日,硫酸鎳、鎳鐵價差爲4萬元/噸鎳。

* 根據測算,當硫酸鎳和鎳鐵價差大於1.7萬元/噸鎳時,轉產高冰鎳項目可行。以當前鎳鐵和硫酸鎳價格來看,轉產高冰鎳項目動力充足。

數據來源:天風期貨研究所

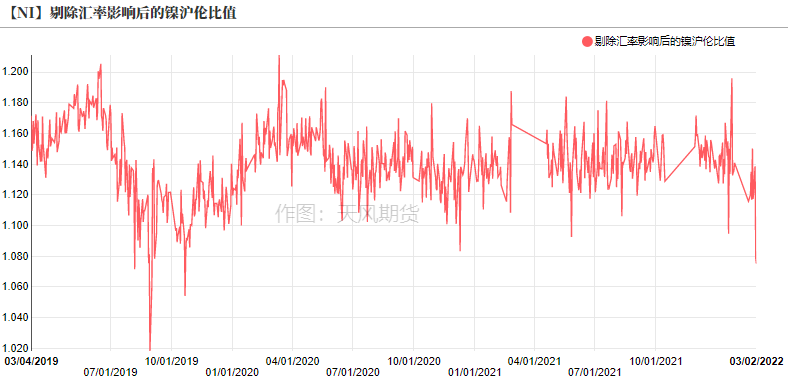

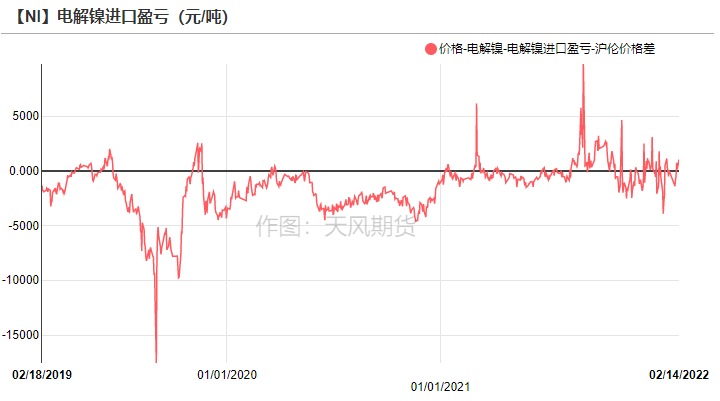

鎳滬倫比、進口盈虧

* 截至2月15日,剔除匯率影響後的比值爲1.075,內外比價回落,明顯外強內弱。

* 進口方面,電解鎳進口虧損達3000-6000元/噸。

數據來源:SMM,天風期貨研究所

LME鎳庫存持續去庫

* 庫存方面,截至3月2日,LME鎳庫存去庫至78160噸,其中鎳豆庫存58140噸,鎳板庫存15066噸。

數據來源:天風期貨研究所

國內鎳庫存小幅累庫

* 截至2月18日,國內鎳社會庫存小幅累庫至11030噸,仍位於歷史低位。

數據來源:Wind,SMM,天風期貨研究所

需求端:周度變化情況

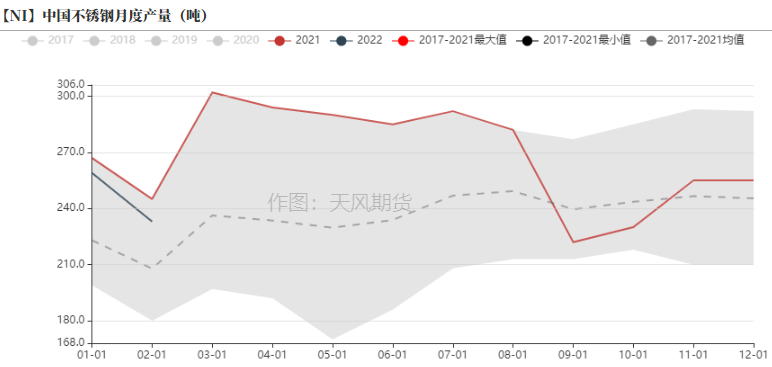

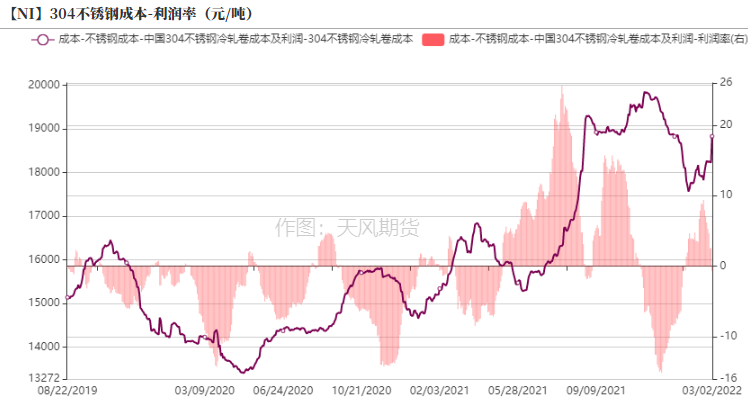

累庫預期下,鋼廠成本擡升

* 受鎳鐵、純鎳等原料價格上漲的影響,不鏽鋼成本中樞擡升,部分鋼廠進入虧損階段。

* 截至2月25日,不鏽鋼庫存累庫至694200噸。當前不鏽鋼基本面偏弱,關注庫存變化情況,需警惕不鏽鋼的負反饋向上傳導。

數據來源:SMM ,天風期貨研究所

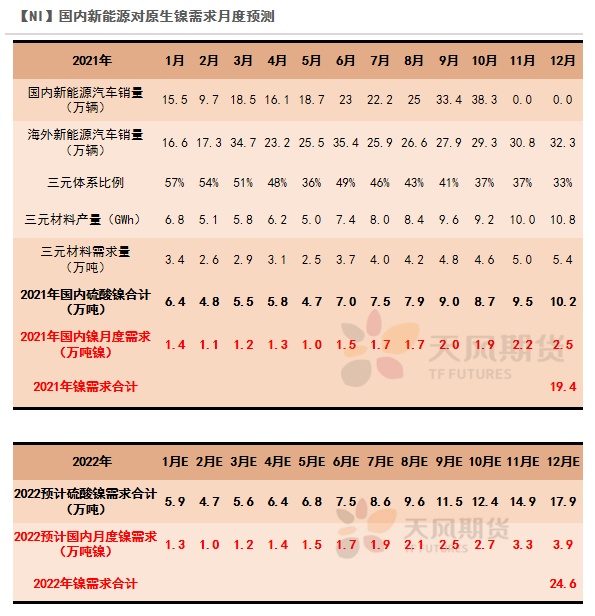

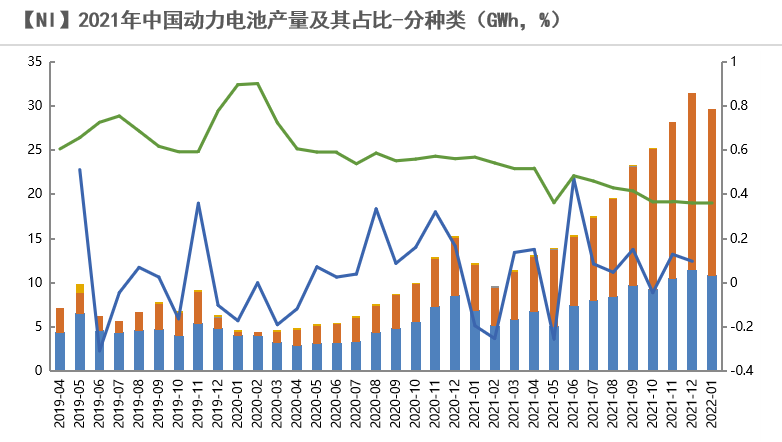

新能源對鎳需求預測

* 2021年,新能源需求噴涌而出,三元動力電池對鎳需求約19.4萬噸鎳,同比增長91%。

* 2022年,國內三元高鎳電池將被磷酸鐵鋰電池替代,但隨着新能源車的高速發展和高鎳化進程的加快,預計2022年新能源對鎳需求仍保持增長,約24.6萬噸原生鎳,同比增速約28%。

數據來源:中國動力電池產業聯盟創新,乘聯社,天風期貨研究所

平衡與展望

*當前鎳主要矛盾逐漸從結構性矛盾轉向至鎳元素總量不足的矛盾,疊加俄烏衝突引發海外鎳供給問題,短期內,預計鎳供給偏緊邏輯延續,全球鎳顯性庫存去庫趨勢不變。

*風險提示:1.印尼鎳鐵產能釋放超預期;2.俄烏衝突的不確定性;3.不鏽鋼終端消費不及預期。

重點報告跟蹤