觀點小結

核心觀點:觀望鎳市場波動脫離基本面,各價差拉大,市場需回歸理性,待倫鎳恢復交易,滬鎳打開漲停之後,警惕倫鎳、滬鎳回調風險,建議策略以觀望爲主。

鎳鐵:偏空周內,鎳鐵價格維持在1600-1630元/鎳點之間,利潤達200-485元/鎳點,利潤率達30%。

高冰鎳:偏多高冰鎳產能釋放尚未達到緩解鎳元素供給缺口的量級,鎳元素缺口需依靠印尼鎳鐵產能釋放或海外純鎳供應來補充。

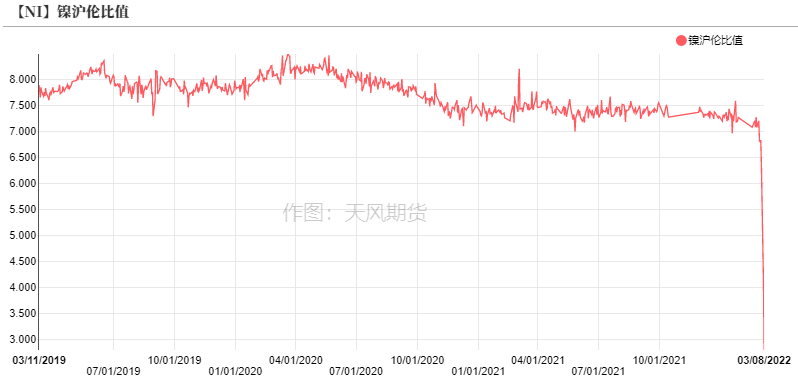

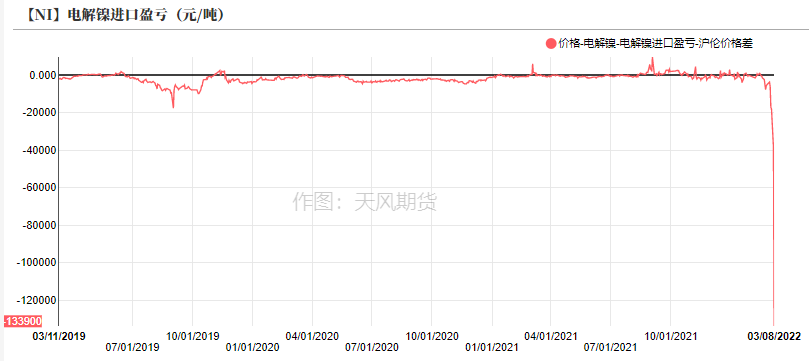

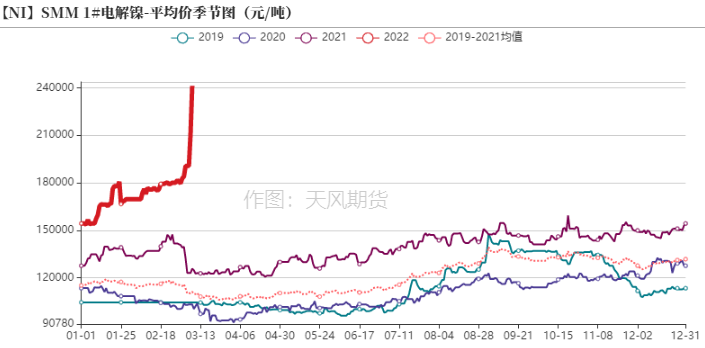

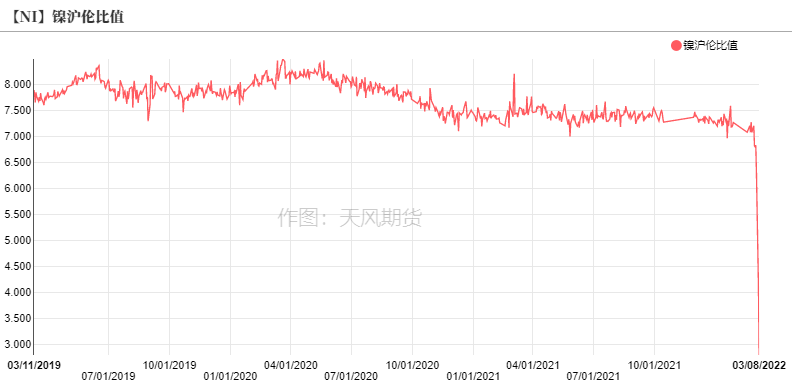

電解鎳:中性俄烏局勢引爆市場,國內外比值一路拉低至歷史低位,電解鎳進口虧損,進口窗口關閉,當前內外比值修復尚未驅動。待倫鎳恢復交易,滬鎳打開漲停之後,警惕倫鎳、滬鎳回調風險對滬倫比值的影響。

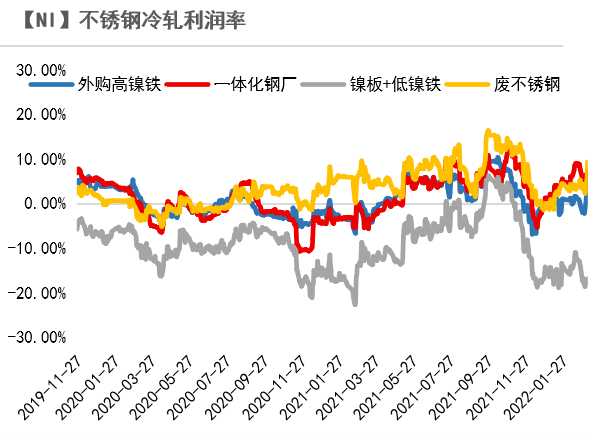

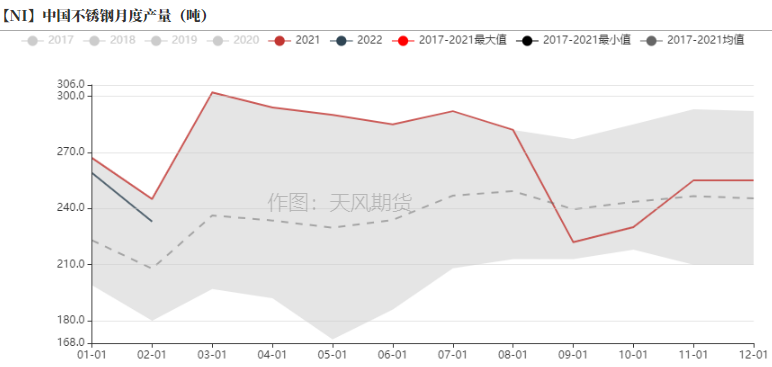

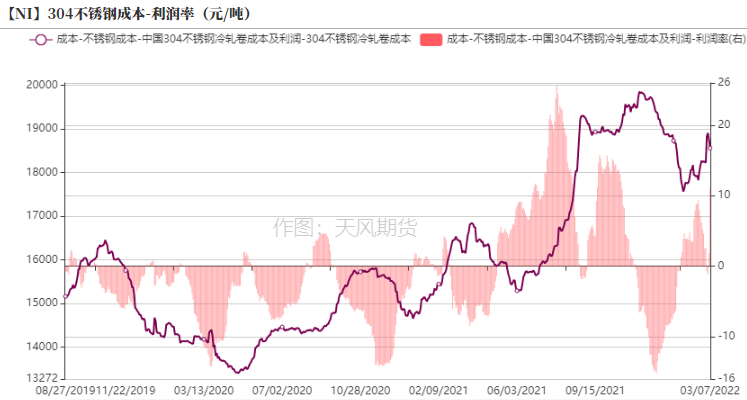

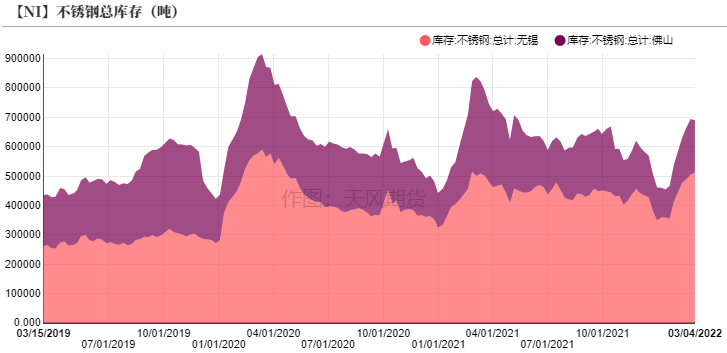

不鏽鋼:偏空受鎳鐵、純鎳等原料價格上漲的影響,不鏽鋼成本中樞擡升,部分鋼廠進入虧損階段。當前不鏽鋼基本面偏弱,關注庫存變化情況,需警惕不鏽鋼的負反饋向上傳導。

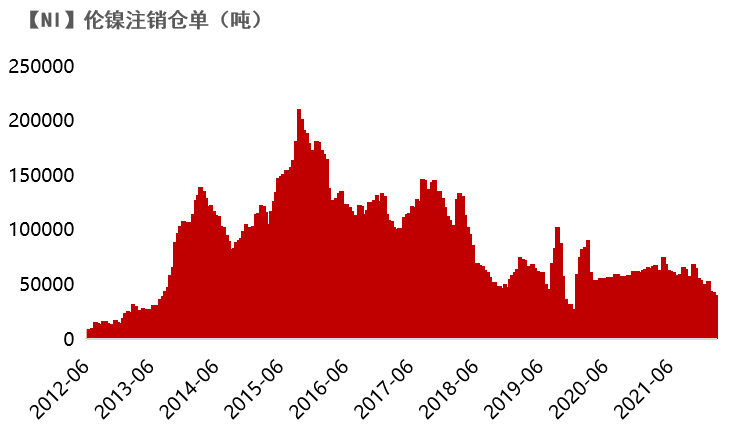

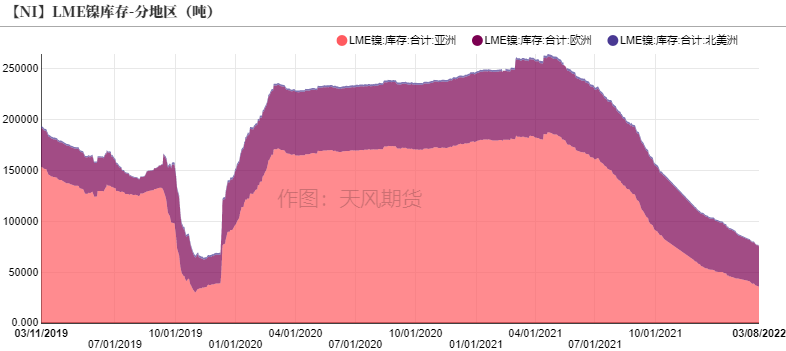

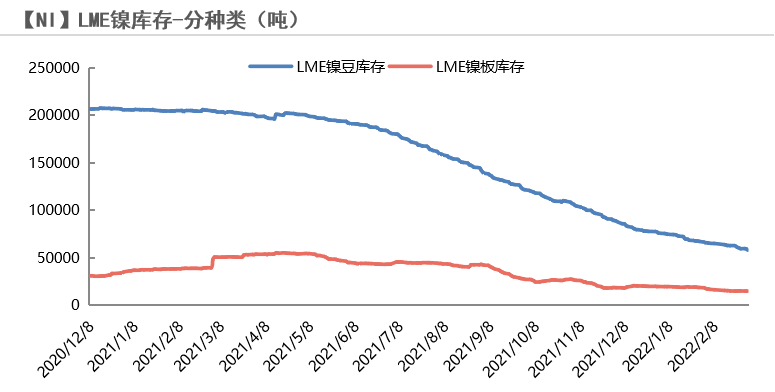

庫存:偏多截至3月8日,LME鎳庫存去庫至75012噸,其中鎳豆庫存55386噸,鎳板庫存14994噸。

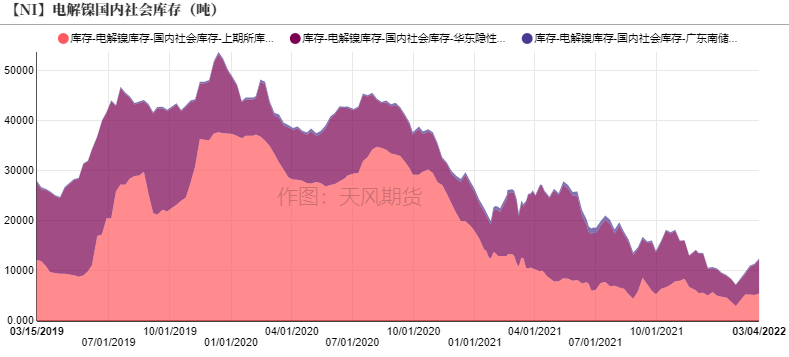

截至3月4日,國內鎳社會庫存小幅累庫至12440噸,仍位於歷史低位。

平衡與展望

* 俄烏戰爭引爆市場,倫鎳勢如破竹。短期內,海外鎳供應偏緊的邏輯不變,LME鎳庫存也將延續去庫,比價在外強內弱局面下,比值修復驅動不足。待倫鎳恢復交易,滬鎳打開漲停之後,警惕倫鎳、滬鎳回調風險,建議策略以觀望爲主。

*風險提示:1.印尼鎳鐵產能釋放超預期;2.俄烏衝突的不確定性;3.不鏽鋼終端消費不及預期。

本周熱點

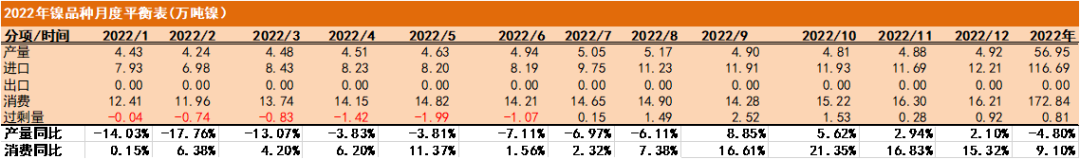

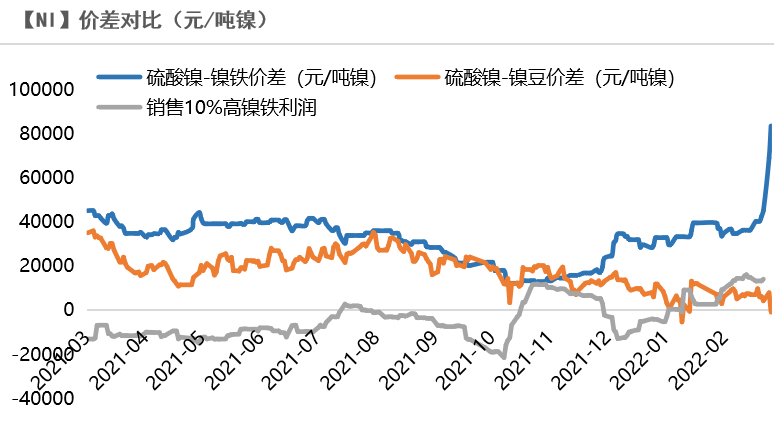

電解鎳、鎳鐵價差擴大

* 從電解鎳和鎳鐵價差來看,滬鎳漲幅遠高於鎳鐵漲幅,價差被拉大至7.93萬元/噸鎳。周內鎳鐵價格達1620元/鎳點,鎳鐵廠利潤約達30%,而在純鎳和鎳鐵價格雙輪擡升下,不鏽鋼生產成本約在17500-27000元/噸左右,部分鋼廠進入虧損階段。

* 我們認爲價差的回歸大概率依靠滬鎳價格下降,鎳鐵價格上漲空間相對不大,待倫鎳恢復交易,滬鎳打開漲停之後,謹防鎳價回調風險。

數據來源:Norilsk年報,天風期貨研究所

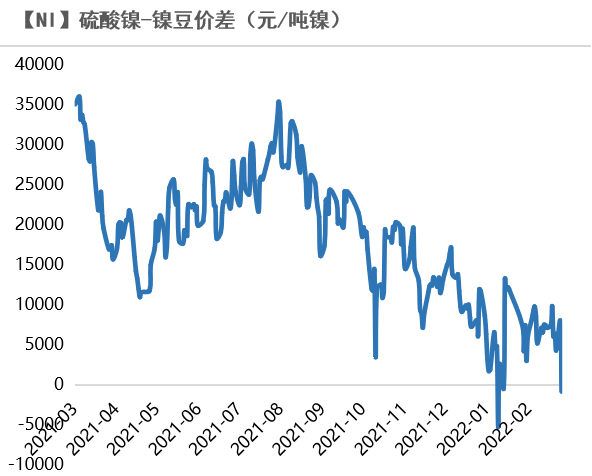

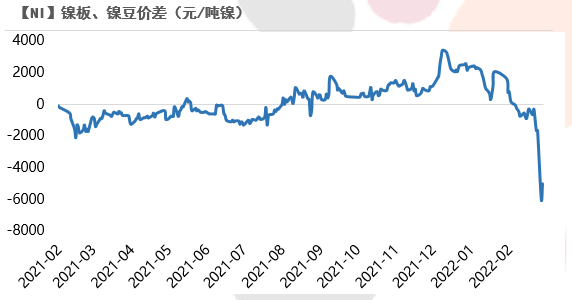

硫酸鎳、鎳鐵價差擴大

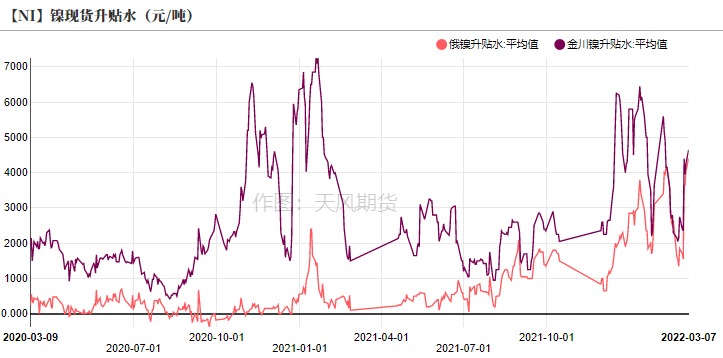

* 鎳豆作爲完全依賴進口的鎳產品,在進口虧損下,鎳豆升水一路走高。而鎳豆價格上漲擡升硫酸鎳冶煉成本,刺激硫酸鎳價格上漲,傳導至硫酸鎳和鎳鐵價差逐漸擴大至歷史高位。

* 我們認爲短期內硫酸鎳和鎳鐵價差修復暫無驅動:一、通過硫酸鎳價格下跌的路徑尚且不可行,在鎳豆進口窗口尚未打開之前,硫酸鎳價格難以下跌,而矛盾在於下遊對高價格的接受度,需驗證下遊需求。二、我們認爲鎳鐵價格上漲空間相對不大,在鎳鐵廠利潤高達30%,和部分鋼廠進入虧損階段的背景下,鎳鐵價格進一步上漲空間不大。三、硫酸鎳原料切換至高冰鎳的路徑不通,短期內高冰鎳難以大量產出。

數據來源:Norilsk年報,天風期貨研究所

比值修復暫無驅動

* 目前來看,尚未有專門針對俄鎳制裁的條文規定,僅爲俄鎳向歐洲運輸路徑面臨阻礙。進口虧損達13萬元/噸,中國進口俄鎳窗口尚未打開。若未來俄鎳出口至歐洲等地受阻,且俄鎳能夠以較低的定價,如上期所結算價格,進入中國,則外強內弱格局進一步凸顯,比價回歸驅動不足。而如果俄鎳仍以LME結算方式定價進入中國,那麼流入國內也不具備市場競爭力,且屆時海外純鎳依舊作爲進口補充,加劇海外鎳供應緊張局面。

* 我們認爲,短期內,海外鎳供應偏緊的邏輯不變,LME鎳庫存也將延續去庫,比價在外強內弱局面下,比值修復驅動不足。待倫鎳恢復交易,滬鎳打開漲停之後,警惕倫鎳、滬鎳回調風險對滬倫比值的影響。

數據來源:Norilsk年報,天風期貨研究所

周度價差數據

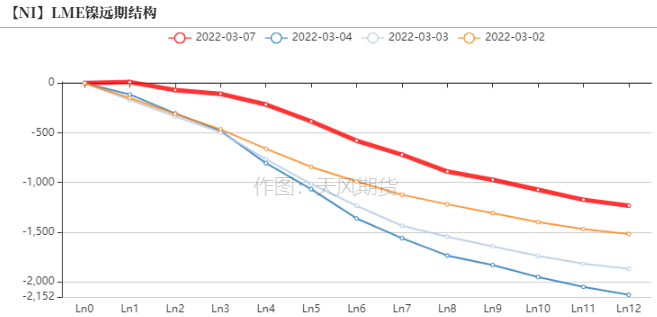

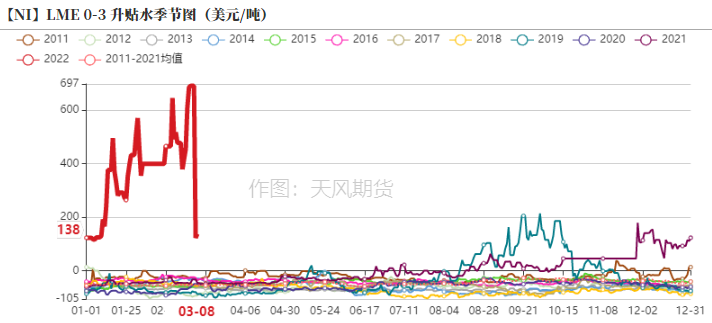

倫鎳價差結構

* 倫鎳價格曲線呈back結構,LME 0-3升水收窄。

* 截至3月8日,倫鎳注銷倉單爲38418噸。

數據來源:Wind,天風期貨研究所

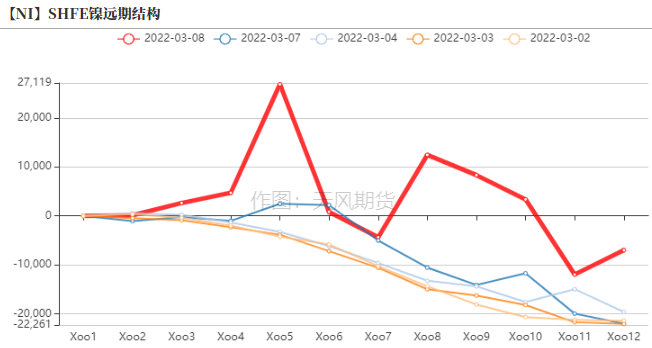

滬鎳價差結構

* SHEF鎳價格曲線呈back結構。

* 周內,受倫鎳價格上漲的因素,滬鎳跟漲,但內外比價尚未看到回歸驅動。

數據來源:Wind,天風期貨研究所

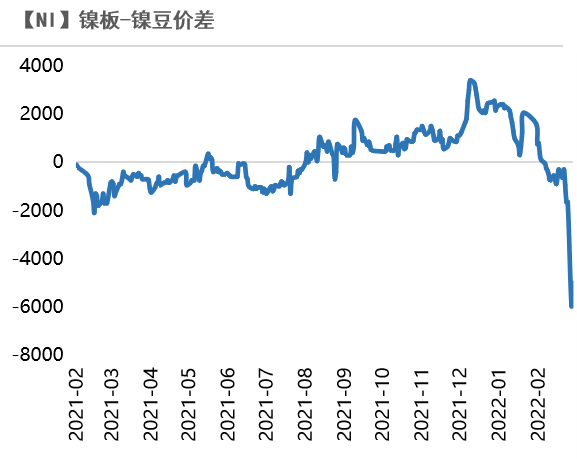

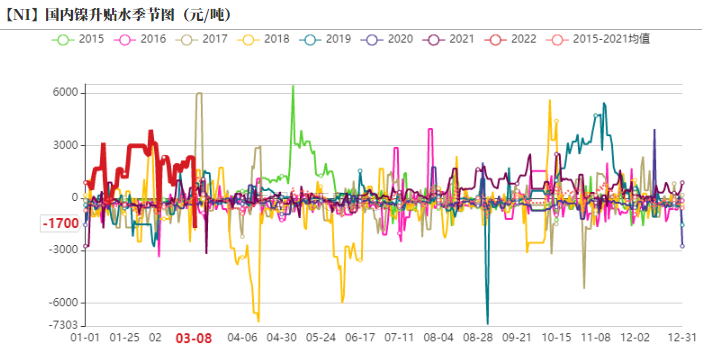

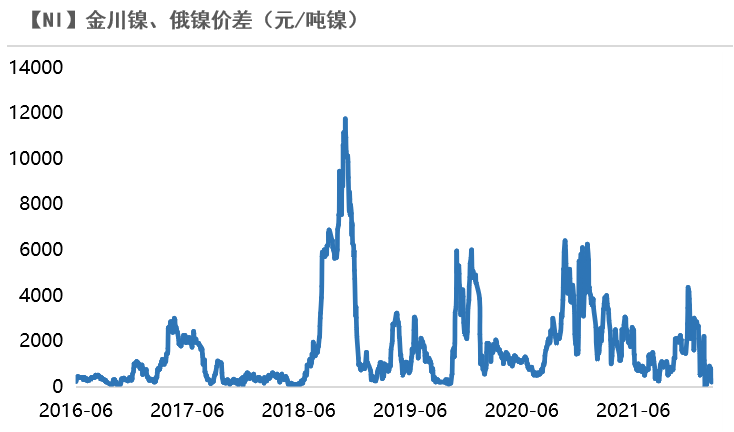

純鎳價差

數據來源:Wind,天風期貨研究所

供給端:周度變化情況

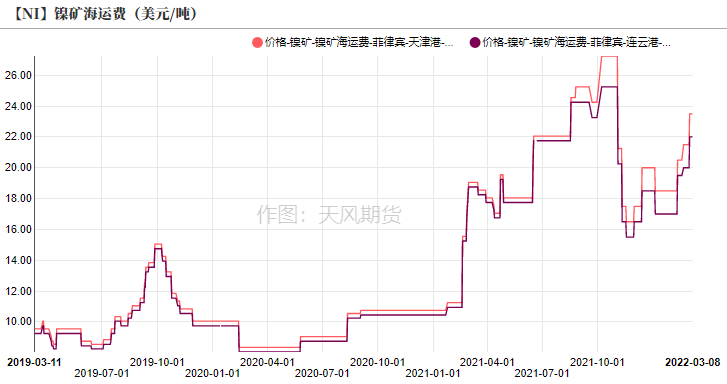

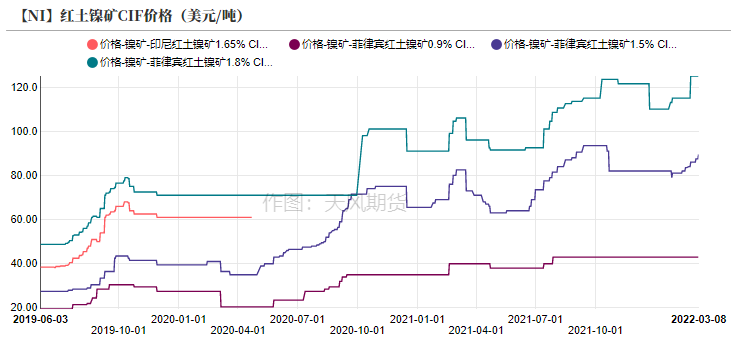

鎳礦價格維穩

* 周內海運費有所上漲,漲至22-23.5美元/噸,菲律賓紅土鎳礦1.5% CIF價格漲至87.5美元/噸。

數據來源:SMM,天風期貨研究所

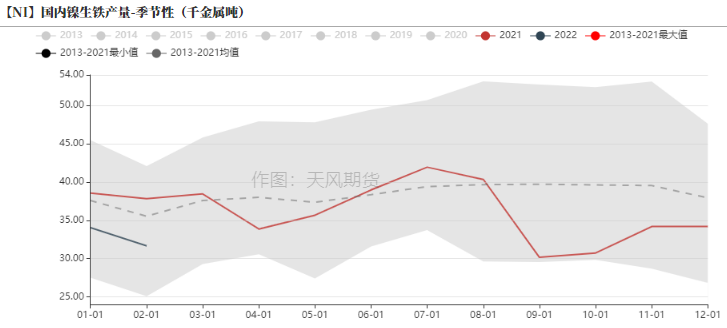

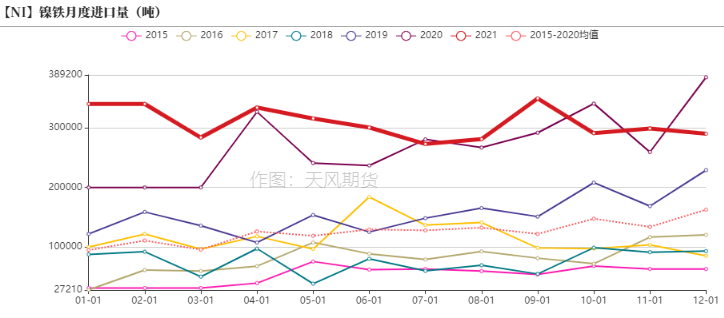

印尼鎳鐵對鎳元素供給總量影響至關重要

* 鎳總量供應主要來源印尼鎳鐵和海外純鎳,受累於印尼勞動力不足、電力進度較慢等因素,印尼產能釋放較慢。

數據來源:SMM,天風期貨研究所

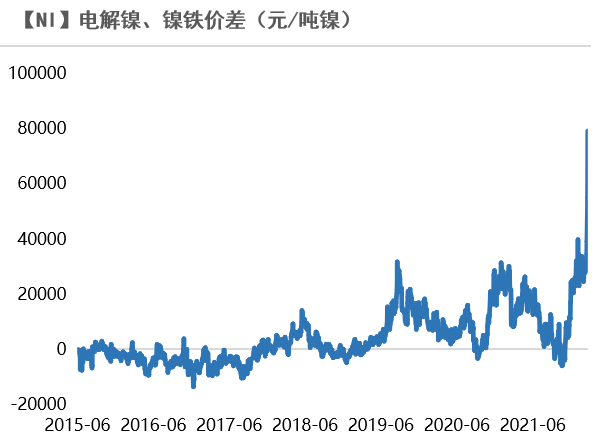

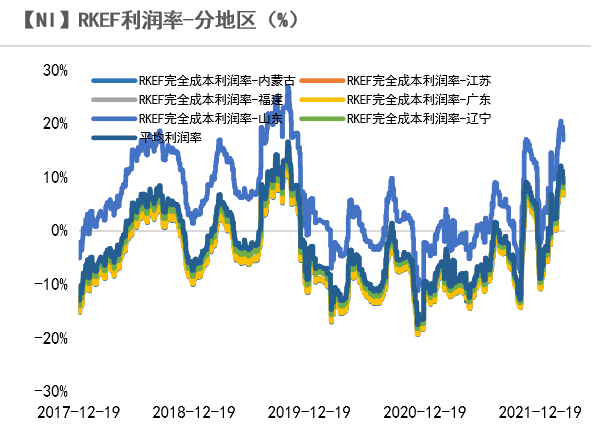

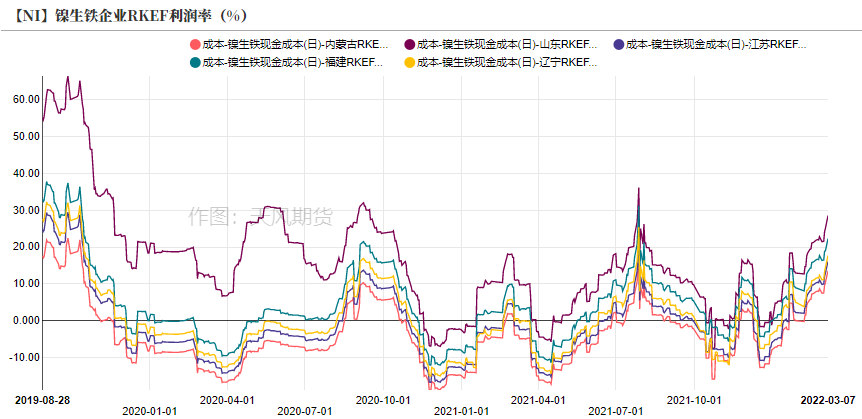

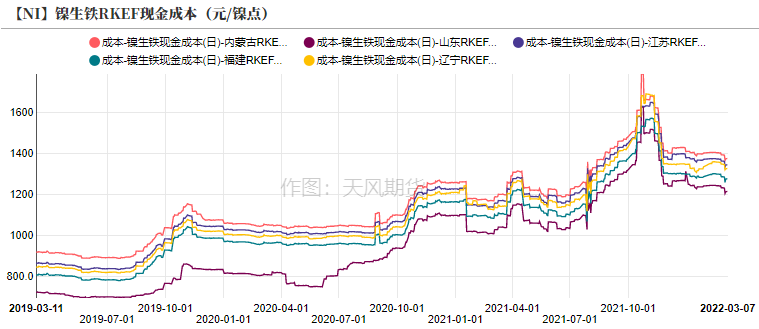

鎳鐵利潤回暖

* 從冶煉成本來看,印尼鎳鐵冶煉成本較低。印尼政府將於2022年4月1日對PLTU徵收碳稅,徵收碳稅前,印尼RKEF鎳鐵成本約952-985美元/噸,即618.8-640.25元/鎳點(以匯率6.5人民幣/美元)。而徵收碳稅後,成本中樞擡升278美元/噸,至1230-1263美元/噸,即799.5-820.95元/鎳點。

* 我國鎳鐵冶煉成本約在1250元/鎳點-1400元/鎳點之間,周內鎳鐵價格維持在1600-1635元/鎳點之間,鎳鐵廠利潤率高30%。

數據來源:天風期貨研究所

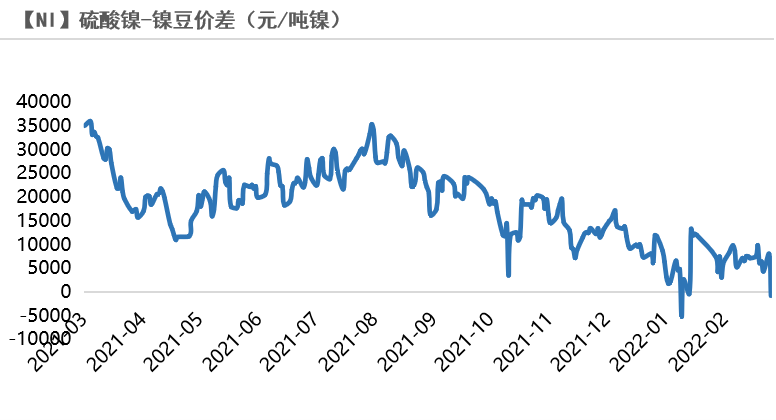

硫酸鎳價差情況

* 截至3月8日,硫酸鎳、鎳鐵價差爲8萬元/噸鎳。

* 根據測算,當硫酸鎳和鎳鐵價差大於1.7萬元/噸鎳時,轉產高冰鎳項目可行。以當前鎳鐵和硫酸鎳價格來看,轉產高冰鎳項目動力充足。

數據來源:天風期貨研究所

鎳滬倫比、進口盈虧

* 截至3月8日,滬倫比值爲2.793,明顯外強內弱,目前尚未看到比值回歸動力。

* 進口方面,電解鎳進口虧損達13萬元/噸。

數據來源:SMM,天風期貨研究所

LME鎳庫存持續去庫

* 庫存方面,截至3月8日,LME鎳庫存去庫至75012噸,其中鎳豆庫存55386噸,鎳板庫存14994噸。

數據來源:天風期貨研究所

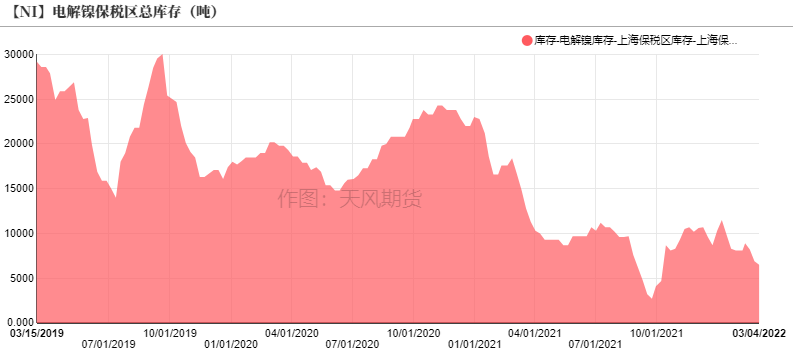

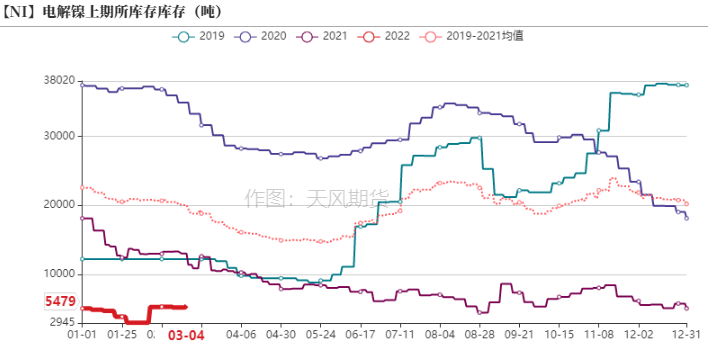

國內鎳庫存小幅累庫

* 截至3月4日,國內鎳社會庫存小幅累庫至12440噸,仍位於歷史低位。

數據來源:Wind,SMM,天風期貨研究所

需求端:周度變化情況

累庫預期下,鋼廠成本擡升

* 受鎳鐵、純鎳等原料價格上漲的影響,不鏽鋼成本中樞擡升,部分鋼廠進入虧損階段。

* 截至3月4日,不鏽鋼庫存累庫至689800噸。當前不鏽鋼基本面偏弱,關注庫存變化情況,需警惕不鏽鋼的負反饋向上傳導。

數據來源:SMM ,天風期貨研究所

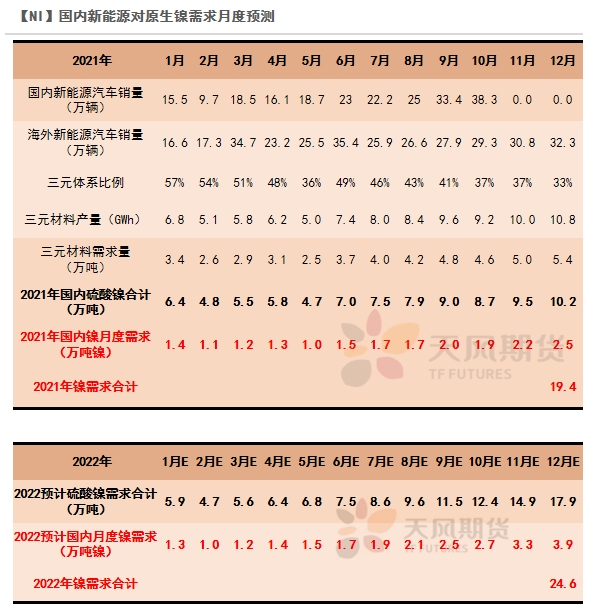

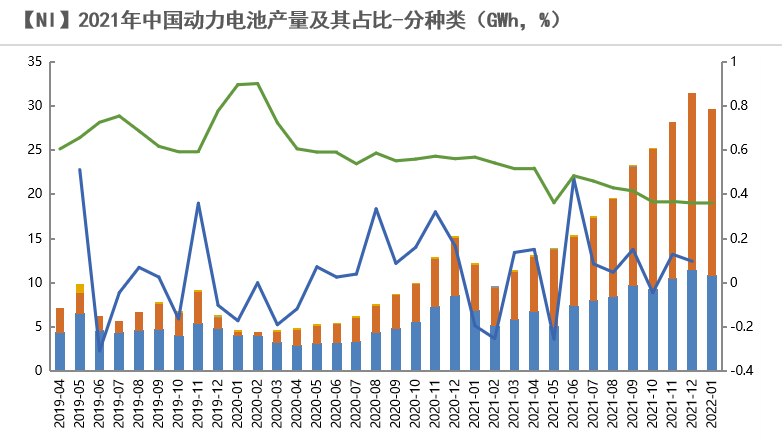

新能源對鎳需求預測

* 2021年,新能源需求噴涌而出,三元動力電池對鎳需求約19.4萬噸鎳,同比增長91%。

* 2022年,國內三元高鎳電池將被磷酸鐵鋰電池替代,但隨着新能源車的高速發展和高鎳化進程的加快,預計2022年新能源對鎳需求仍保持增長,約24.6萬噸原生鎳,同比增速約28%。

數據來源:中國動力電池產業聯盟創新,乘聯社,天風期貨研究所

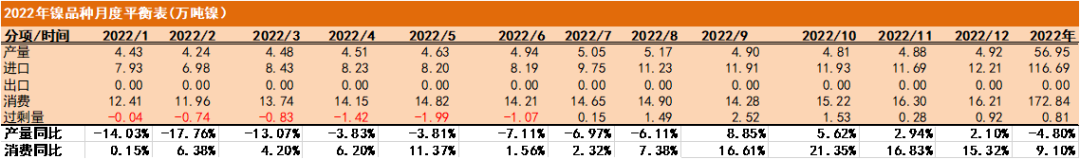

平衡與展望

* 俄烏戰爭引爆市場,倫鎳勢如破竹。短期內,海外鎳供應偏緊的邏輯不變,LME鎳庫存也將延續去庫,比價在外強內弱局面下,比值修復驅動不足。待倫鎳恢復交易,滬鎳打開漲停之後,警惕倫鎳、滬鎳回調風險,建議策略以觀望爲主。

*風險提示:1.印尼鎳鐵產能釋放超預期;2.俄烏衝突的不確定性;3.不鏽鋼終端消費不及預期。