報告要點:

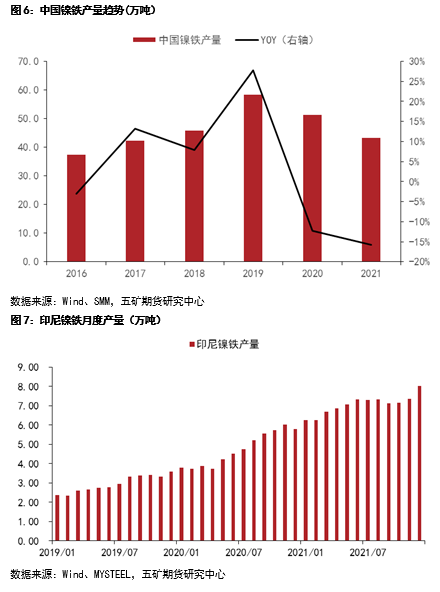

供應:2022年原生鎳供給增長19%或50萬金屬噸,其中NPI和高冰鎳貢獻增量36.2萬金屬噸,精煉鎳復產貢獻7.5萬金屬噸,MHP釋放增量6.5萬金屬噸。

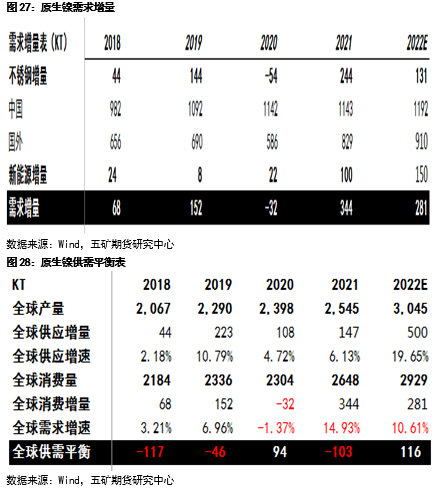

需求:2022年原生鎳需求增長10.6%或28萬金屬噸,其中新能源硫酸鎳需求拉動15萬金屬噸,不鏽鋼消費拉動13.1萬金屬噸。

平衡表&庫存:鎳元素供需平衡大概率從2021年的短缺10萬噸轉爲2022年過剩11.6萬金屬噸,精煉鎳庫存累庫壓力加大。

趨勢:下半年高冰鎳、MHP和精煉鎳投產復產邊際加速,精煉鎳結構性短缺程度逐步降低,國內疫情反復、海外通脹高企和國際衝突事件持續影響原生鎳需求,庫存見底概率較大,參考歷史純鎳對鎳鐵溢價走勢,滬鎳價格在160000元/噸一線獲得較強支撐。

國內價差:22H2精煉鎳供需基本面走弱和國內庫存累庫預期逐步兌現後,期限Back結構縮小趨勢不變,關注反套機會。

套利:國內硫酸鎳生產對精煉鎳需求降低,22H2精煉鎳進口量同比維持下降趨勢,進口盈利比例和滬倫比值維持窄幅波動狀態。

原生鎳供應面回顧和展望

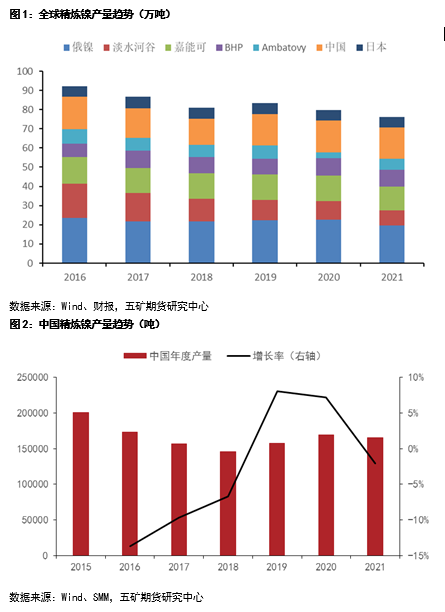

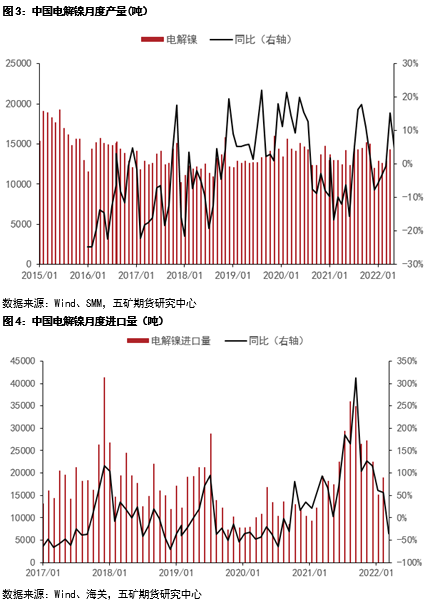

回顧2021年,在疫情和生產事故頻發影響,全球精煉鎳供給繼續收縮,合計減產超過4.3萬金屬噸,其中中國精煉鎳產量小幅下降0.3萬噸,海外精煉鎳大幅減產4萬噸。根據上海有色網統計,2021年中國精煉鎳累計產量16.5萬噸,同比下降2%。海外精煉鎳礦山方面,俄鎳和淡水河谷Vale礦山減產最大,合計減產超過5萬金屬噸。

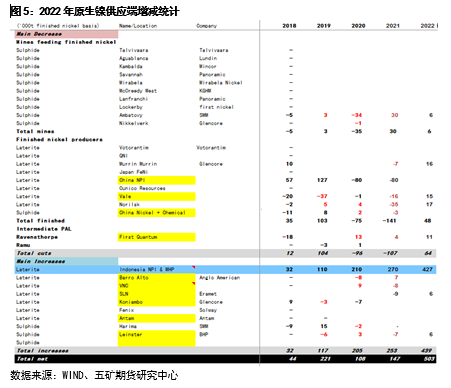

根據上海有色網統計,1~5月我國精煉鎳累計產量同比持平6.47萬噸,產量未達到滿產主要是受到國內疫情對供需影響,但我們預計今年中國精煉鎳減產幅度較小。進出口方面,根據海關總署統計,1~4月我國精煉鎳累計淨進口量6.22萬噸,同比增長29%,進口增長原因主要是國內庫存精煉鎳庫存持續低位和海外礦山受損產量加速恢復。

展望2022年下半年和全年,盡管國際事件擾動仍在,但高鎳價大概率驅動全球尤其是海外精煉鎳供給邊際恢復,預計2022年合計復產增產7.5萬金屬噸。

根據海外精煉鎳礦山上市公司一季報披露的生產計劃,各大礦山均有顯著增產計劃。其中四大礦山合計增產5.34萬噸,包括Glencore1.6萬噸,俄鎳1.7萬噸,必和必拓0.59萬噸和淡水河谷Vale1.45萬噸。此外,增產較大的礦山還有Ambatovy達產增產0.4萬噸,First quantan達產增加1.07萬噸和Eramet增產0.58萬噸。

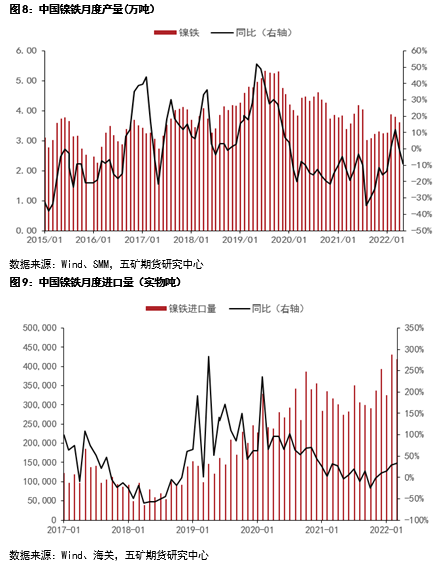

回顧2021年,全球鎳鐵供給增加量爲19萬金屬噸,其中印尼繼續成爲鎳鐵主要增長貢獻國,根據上海鋼聯統計,2021年印尼鎳鐵累計產量84萬噸,同比增長47%或27萬噸。疫情影響鎳礦進口,國內鎳鐵產量延續下降趨勢,根據上海有色網統計,2021年中國鎳鐵累計產量43萬噸,同比下降15.7%或8萬噸。

根據上海有色網統計,1~5月我國鎳鐵累計產量17.78萬噸,同比減3.6%,主要是受到國內疫情和經濟下行影響。進出口方面,根據海關總署統計,1~4月我國鎳鐵累計淨進口量157萬實物噸,同比增長22%,進口增長原因主要是高鎳價驅動印尼鎳鐵投產持續加速。根據上海鋼聯統計,1~5月印尼鎳鐵累計產量44.3萬噸,同比增34%。

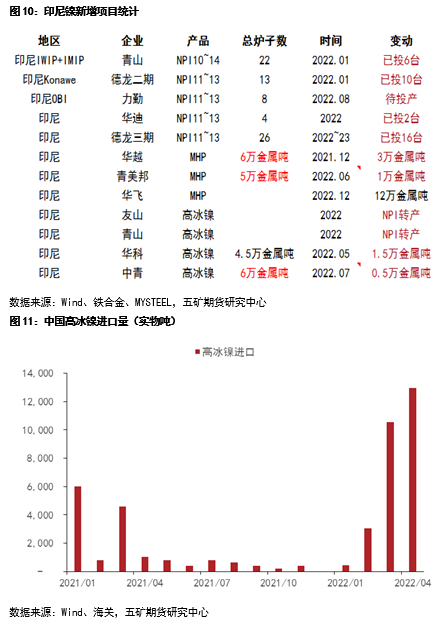

在印尼鎳鐵新增產能投產進度超預期背景下,我們上調全年全球NPI(包括高冰鎳)產量增量至36.2萬金屬噸。新增產能方面,預計印尼青山新投產22條產線,印尼德龍二、三期新增產線增至39條,印尼力勤和華迪合計投產12條產線,疊加2021年新增產能在2022年釋放NPI增量11.8萬金屬噸,則2022年NPI合計增量34.2萬噸。高冰鎳方面,隨着下半年華友鈷業和中偉股份印尼火法高冰鎳投產,我們預計將貢獻原生鎳供應增量2萬金屬噸。

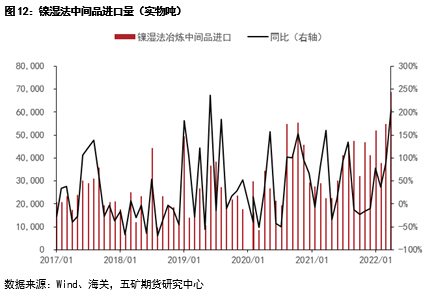

高鎳價和景氣度維持的新能源電動車產業鏈用鎳需求驅動下,印尼鎳鈷溼法中間品MHP新增產能加速釋放。我們預計全年全球MHP產量增量6.5萬金屬噸,其中印尼華友鈷業6萬噸和格林美5萬噸新增產能貢獻產量增量約4萬金屬噸。根據海關總署統計,1~4月我國MHP累計淨進口量21.2萬實物噸,同比增長超過97%。

原生鎳需求面回顧和展望

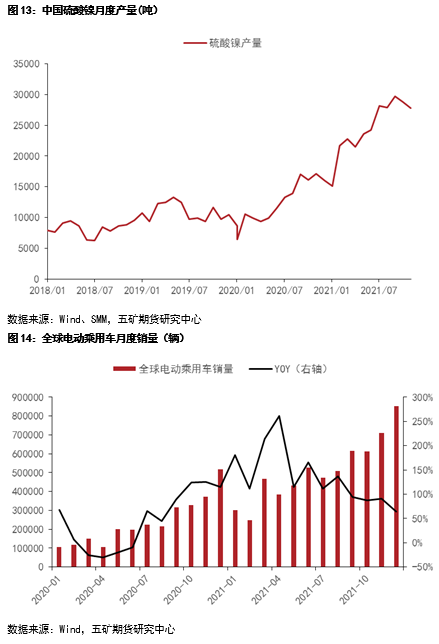

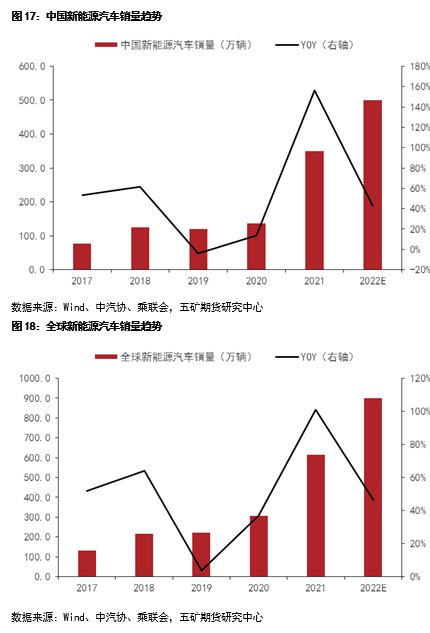

回顧2021年,在全球主要經濟體碳中和政策的加持下,新能源汽車產銷持續超預期,全球電動乘用車銷量同比增長100%至610萬輛,而中國新能源汽車產銷增速超平均增速,同比增長157%至350萬輛。在電動車終端產銷持續超預期背景下,中遊硫酸鎳產量同環比高增長驅動原生鎳結構性需求旺盛。根據上海有色網統計,2021年中國硫酸鎳產量同比增長99%,帶動原生鎳需求增量10萬金屬噸。

受到國內疫情和高原料價格影響,新能源汽車行業景氣度邊際回落,但終端產銷和中遊原料需求同比仍然維持中高增速。根據中汽協和上海有色網統計,1~5月中國新能源汽車累計銷量和硫酸鎳累計產量分別爲199.5萬輛和12萬噸,同比增速回落至113%和24%。

盡管鎳和鋰原料歷史高位價格和疫情戰爭等宏觀事件導致新能源電動車終端產銷景氣度邊際回落,但我們預計高油價、碳中和政策和各國新能源汽車財政補貼仍將託底22年新能源汽車消費。根據乘聯會預測,2022年中國和全球新能源汽車銷量至少達到500萬輛和900萬輛,同比分別增長43%和46%。

在全球新能源汽車銷量維持中高增速條件下,我們預計隨着高鎳化滲透率加速和前驅體產能釋放加速驅動原生鎳消費仍邊際增長。根據上海鋼聯統計和上市公司出貨量披露,2022年1~5月中國三元前驅體累計產量同比增長38.3%至30萬噸,預計全年累計產量同比增長50%至91萬噸,拉動原生鎳消費增量15萬金屬噸。

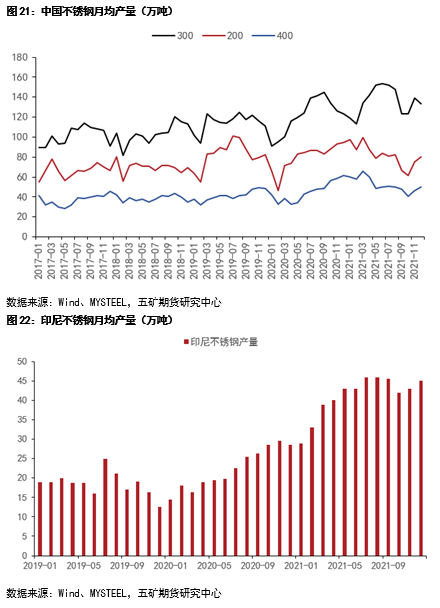

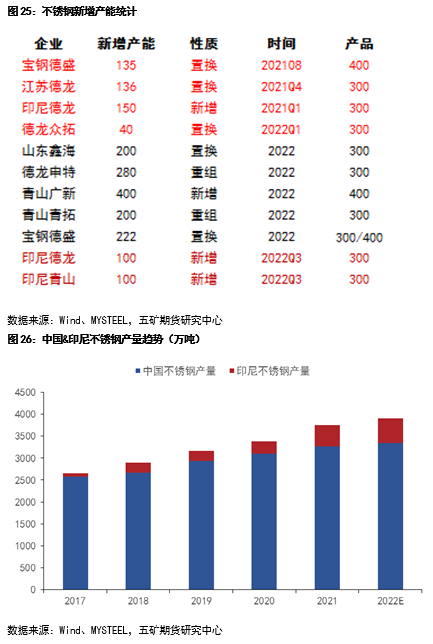

回顧2021年,全球貨幣流動性維持寬鬆,全球商品消費維持高位驅動不鏽鋼產量恢復並續創至歷史新高。根據ISSF和上海鋼聯統計,全球不鏽鋼產量同比增長650萬噸至5829萬噸,其中中國和印尼不鏽鋼累計產量增至3350萬噸和494萬噸,同比分別增長9%和84%。2021年全球不鏽鋼產量增長共拉動原生鎳消費增量24.4萬金屬噸。

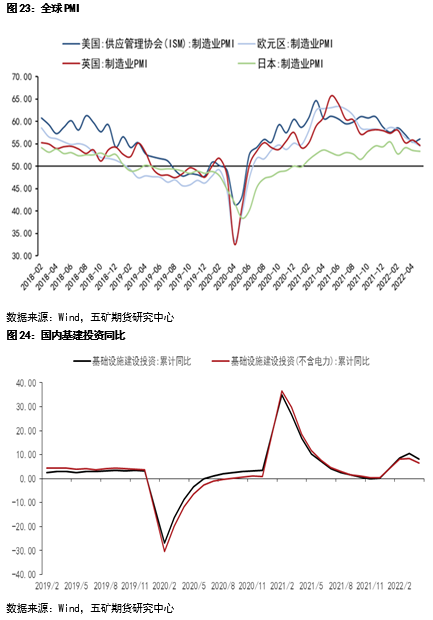

隨着海外通脹水平持續走高和各國貨幣政策收緊,西方主要經濟體制造業PMI均邊際下降,不鏽鋼出口壓力持續加大。根據海關總署統計,1~4月不鏽鋼累計淨出口26萬噸,同比下降47.7%。

前期國內不鏽鋼供需均受到疫情影響,不鏽鋼粗鋼產量邊際下滑且社會庫存持續累庫。根據上海鋼聯統計,1~5月不鏽鋼粗鋼累計產量1344萬噸,同比下滑4.2%。展望2022年下半年和全年,在出口和房地產投資增速持續下行背景下,關注國內下半年基建投資加速和房地產投資觸底對不鏽鋼需求的邊際驅動。

若國內穩增長政策逐步見效,我們預計全年全球不鏽鋼產量仍有望保持增長。考慮到2021年~2022年中國和印尼分別投產300系176萬噸和200萬噸新增產能,樂觀預計2022年中國和印尼不鏽鋼粗鋼累計產量同比將增長150萬噸。因此全球不鏽鋼產量同比增200萬噸至6029萬噸,拉動原生鎳消費增量13.1萬金屬噸。

原生鎳供需平衡表和策略展望

綜合2021年和2022年的原生鎳供需分析,2022年原生鎳供給增長19%,主要由印尼NPI、MHP和高冰鎳22H2大規模投產推動。原生鎳需求增長10.6%,其中新能源硫酸鎳原生鎳需求增量超過不鏽鋼。鎳元素供需平衡大概率從2021年的短缺10萬噸轉爲過剩11.6萬金屬噸。

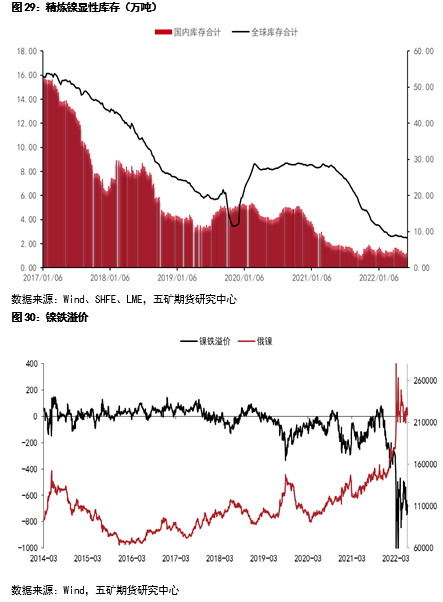

截止6月10日,上期所+LME+保稅區可交割庫存累計下降3.5萬噸至8.3萬噸,主要是受到需求端一季度全球新能源汽車銷量淡季不淡驅動。但從供需平衡表推演觀察,隨着下半年高冰鎳、MHP和精煉鎳投產復產邊際加速,尤其是青山高冰鎳,華友中偉新投產高冰鎳和華友格林美MHP合計16萬噸新增產能產量釋放,精煉鎳結構性短缺程度逐步降低,庫存見底概率較大。

此外國內疫情反復、海外通脹高企和國際衝突事件持續影響原生鎳需求,供需基本面轉弱下全年鎳元素大概率從短缺轉爲過剩狀態,22H2精煉鎳累庫升溫預期下鎳價下行壓力加大。參考歷史純鎳對鎳鐵溢價走勢,滬鎳價格在160000元/噸一線獲得較強支撐。

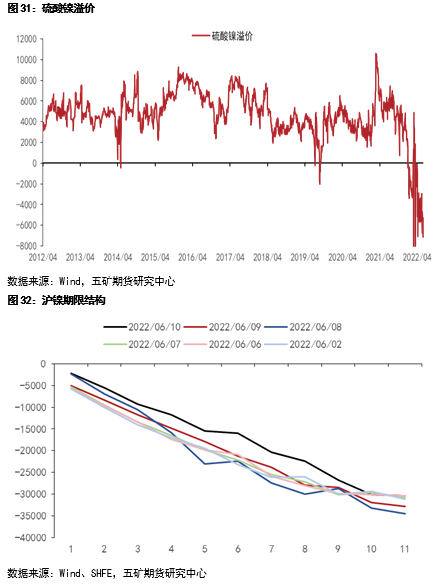

價差角度看,盡管精煉鎳基本面供需轉弱,但由於國內精煉鎳可交割庫存維持歷史低位,滬鎳期貨合約Back期限結構維持。但隨着新能源硫酸鎳原料高冰鎳和MHP等替代品產量加速釋放,疊加精煉鎳價格高位硫酸鎳用純鎳需求走弱,22H2精煉鎳供需基本面走弱和國內庫存累庫預期逐步兌現後,期限Back結構縮小趨勢不變,關注反套機會。

進出口套利方面,隨着國內硫酸鎳生產對精煉鎳需求降低,我們認爲22H2精煉鎳進口量同比維持下降趨勢,進口盈利比例和滬倫比值維持窄幅波動狀態。然而隨着海外精煉鎳產能復蘇,供應寬鬆趨勢不變,進口虧損擴大和滬倫比值向下概率較低。

研究所副所長

羅 友

從業資格號:F3000826

投資諮詢號:Z0012285

研究所副所長。美國亞利桑那大學金融碩士,CFA、FRM持證人,獲評上期所有色金屬優秀分析師、期貨日報“最佳工業品期貨分析師”。曾工作於一家大型現貨貿易背景公司,善於結合宏觀和產業鏈分析商品市場,能較好把握商品周期變化。

有色分析師

鍾 靖

從業資格號:F0284201

美國德保羅大學數量金融碩士,有色金屬研究員。負責鎳產業鏈和有色金屬套利研究工作,致力於從基本面和產業面角度尋找跨市,趨勢和跨期套利機會。