觀點小結

展望2022年三季度,基本面由緊缺轉向過剩,價格中樞下移。如我們此前強調,縱觀2022年,鎳全年基調主要體現爲上半年緊張,下半年轉向過剩。然而,考慮到當前純鎳供給脆弱、低庫存存在進一步去庫的可能以及相關鎳產品成本中樞擡升等因素,鎳價在運行中樞下移的背景下也容易出現幅度不小的反彈。

整體上看,鎳供應寬鬆壓力在走闊,鎳元素總量供應隨着印尼鎳鐵新增產能釋放而大幅上升,鎳元素過剩格局較爲明朗。

高冰鎳、MHP供給兌現,鎳豆需求被擠壓,進一步導致鎳供給放寬。三季度來看,印尼高冰鎳、MHP產能釋放節奏預計不會脫節,供應能夠穩步兌現,二者放量勢必對鎳豆需求形成擠壓。

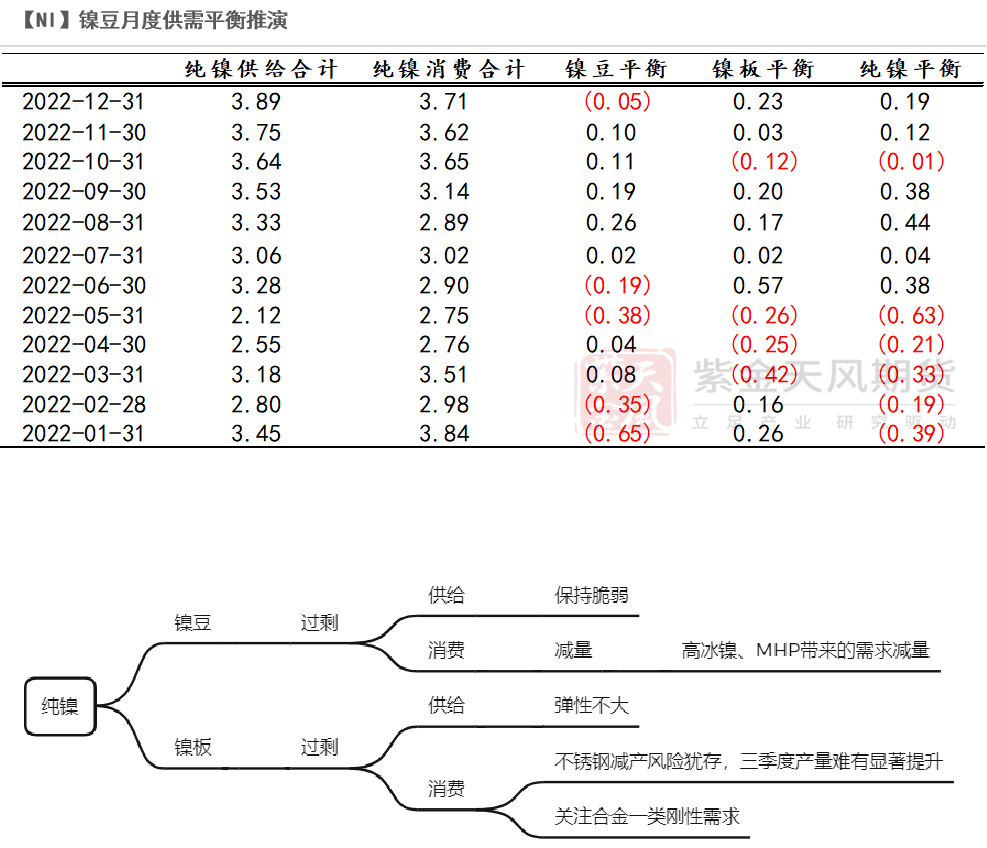

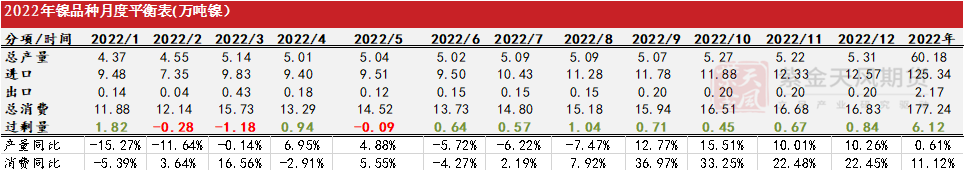

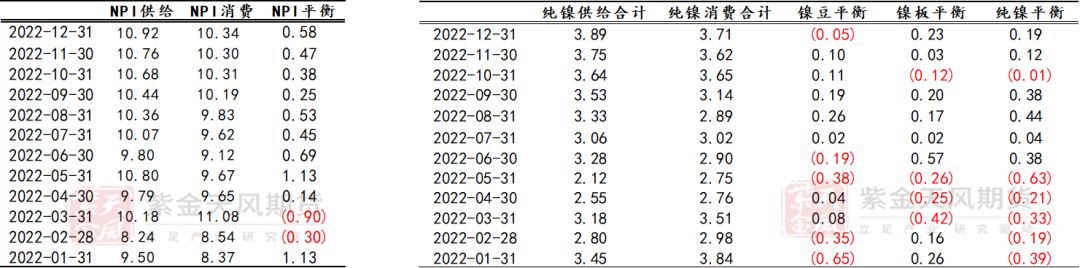

三季度,電解鎳供需轉向,呈過剩狀態。從月度供需平衡來看,鎳板、鎳豆均邊際走弱,鎳價中樞環比下移。

傳統需求方面,我們下調部分不鏽鋼對鎳需求。在終端需求不振預期下,不鏽鋼廠因虧損而進一步減產的風險較大,警惕不鏽鋼負反饋向上傳導。下半年不鏽鋼傳統需求疲軟,內需來看,穩增長帶來的需求發力亟待驗證,消費復蘇節奏緩慢;海外需求來看,歐美貨幣政策收緊,宏觀需求有所打壓,整體消費難言樂觀。

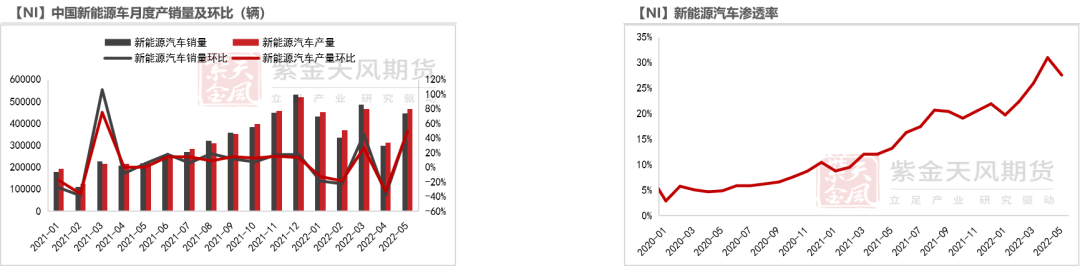

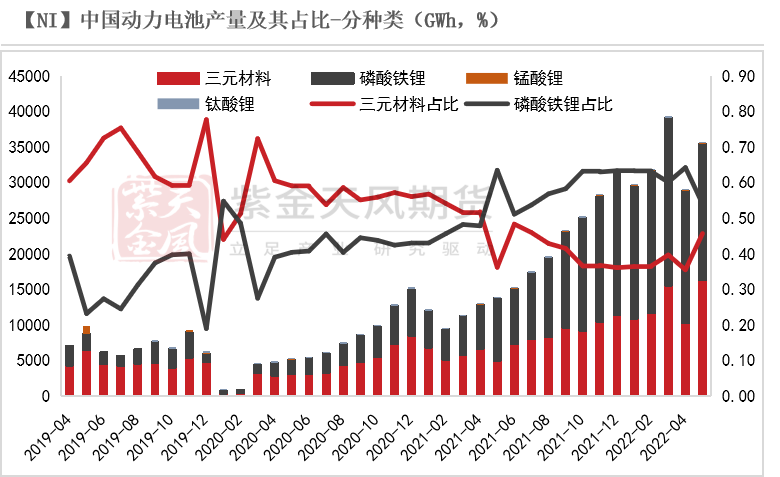

新能源需求方面,疫情在二季度衝擊新能源汽車需求,銷量底部已現,後續隨着疫情緩解、政策扶持,預計新能源汽車消費復蘇節奏較快。

需持續關注純鎳庫存變化情況。純鎳供應保持脆弱,自LME史詩級逼倉後,餘溫仍未消散,進口彈性較小,下遊處於逢低剛性採購的狀態,綜合導致國內純鎳社會庫始終處於低位。在供給彈性缺失下,下遊逢低採購,一旦不鏽鋼對鎳消費、合金等一類剛性需求消費超預期,純鎳社會庫存可能去庫,若低庫存進一步去庫,則可能造成鎳價反彈。

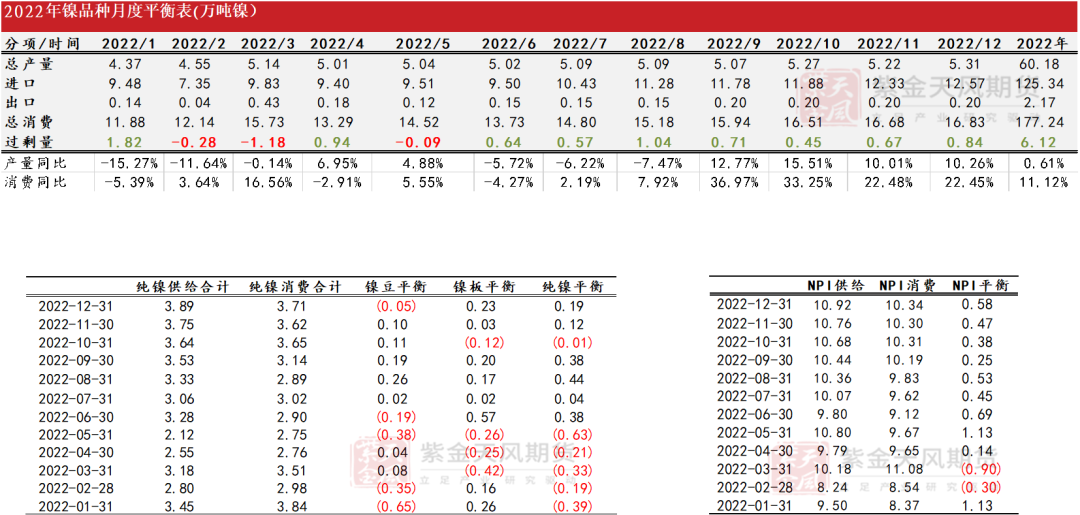

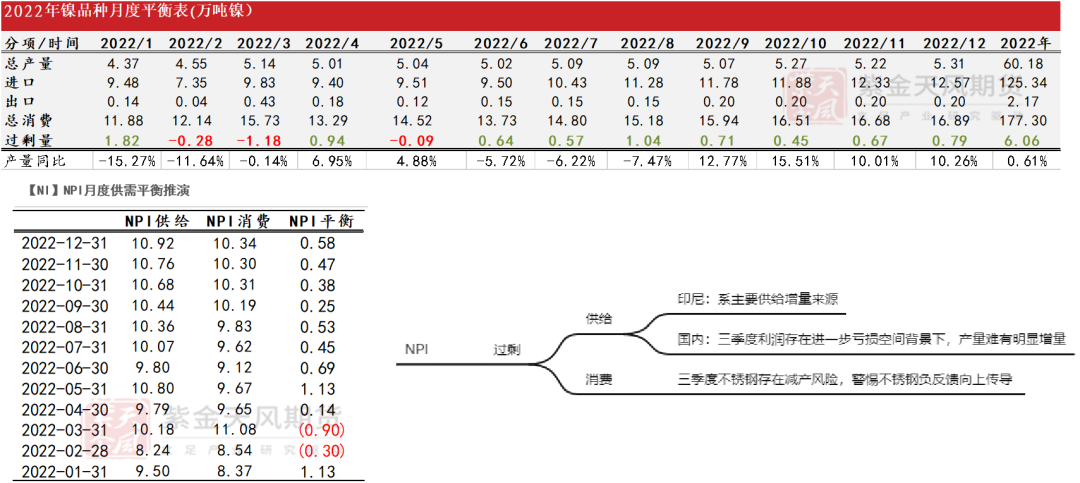

平衡表

供給寬鬆壓力走闊

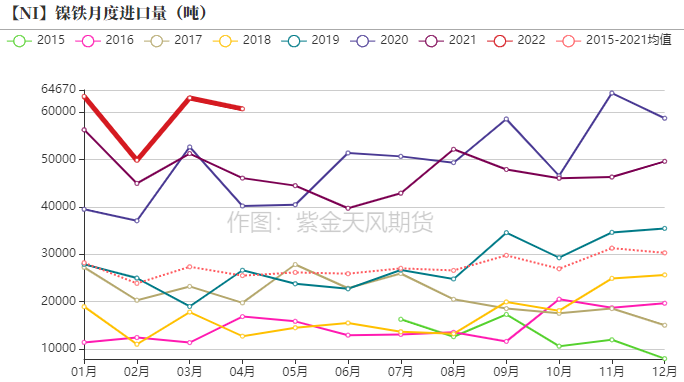

鎳鐵-過剩格局明確

* 鎳供應寬鬆壓力在走闊,隨着印尼鎳鐵新增產能釋放,NPI過剩壓力較大,而印尼鎳鐵供應對鎳元素貢獻較大,下半年鎳元素過剩格局也較爲明朗。

數據來源:Wind,紫金天風期貨

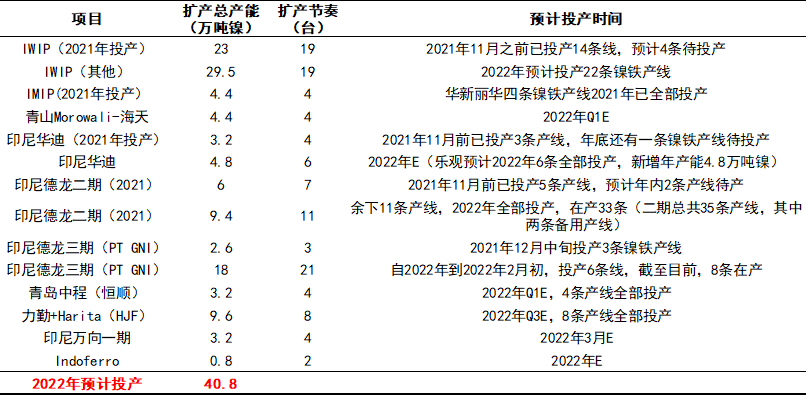

印尼鎳鐵-產能釋放發力

* 2022年1-4月,印尼鎳鐵回流累計約23.68萬噸鎳,同比增長19.31%。印尼鎳鐵產能釋放發力,預計三季度鎳鐵回流環比上升。

* 整體上,我們依然維持全年印尼新增投產約40.8萬噸鎳的預期。

數據來源:SMM,紫金天風期貨

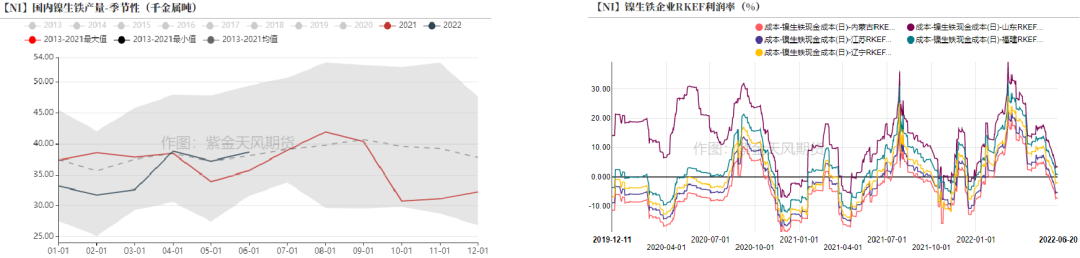

國內鎳鐵-較難提升

* 2022年1-4月,國內鎳鐵產量累計約21.18萬噸鎳,同比下降5.15%,主要系一季度鎳鐵廠因虧損而減產。

* 國內來看,雖然當前部分鎳鐵廠進入虧損階段,但我們認爲鋼廠仍將繼續擠壓鎳鐵價格來尋求利潤,鎳鐵利潤存在進一步收縮空間,預計三季度鎳鐵產量環比難以顯著提升。

數據來源:SMM,紫金天風期貨

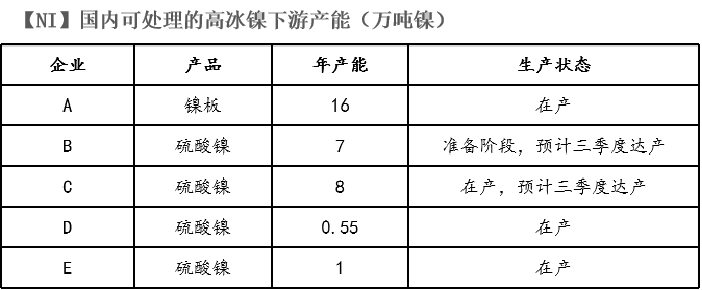

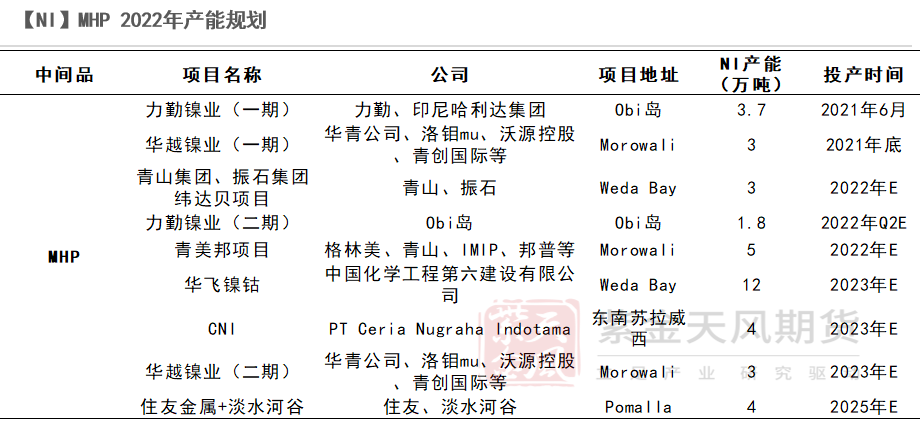

高冰鎳-供給兌現符合預期

* 2022年1-5月,高冰鎳進口約3.67萬噸,5月受到局部疫情的影響,物流受到部分影響,進口環比下降24%。總體來看,高冰鎳供應節奏基本符合前期預測,我們依然維持高冰鎳月供應約0.8-1.2萬噸區間的預期,全年高冰鎳供應10.15萬噸。

* 從高冰鎳下遊配套硫酸鎳產能來看,規劃年產能達16萬噸鎳,預計三季度逐步達產,月處理產能保守估計約0.8萬噸鎳。

* 在高冰鎳產業鏈順利配套預期下,鎳豆需求勢必受到擠壓。

數據來源:SMM,紫金天風期貨

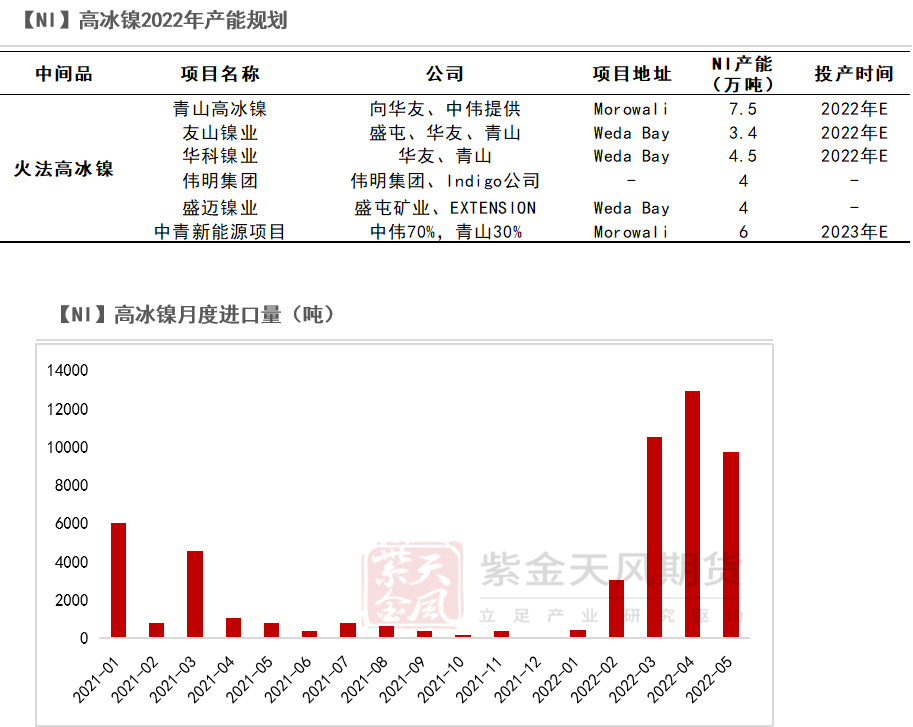

高冰鎳-轉產驅動

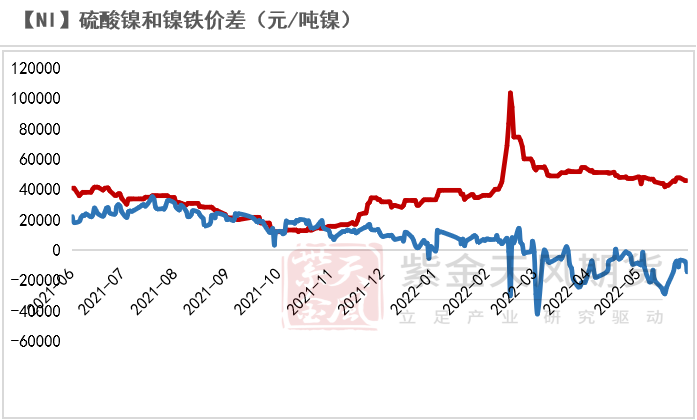

* 理論上當硫酸鎳、鎳鐵價差大於1.95萬元/噸鎳(3000美元/噸鎳)時,即轉產高冰鎳利潤高於生產出售鎳鐵的利潤,此時轉產高冰鎳驅動存在。然而,考慮到青山7.5萬噸鎳的高冰鎳逐漸爬產兌付,我們認爲短期內硫酸鎳和鎳鐵的價差已經不再是高冰鎳轉產的關鍵。

數據來源:紫金天風期貨

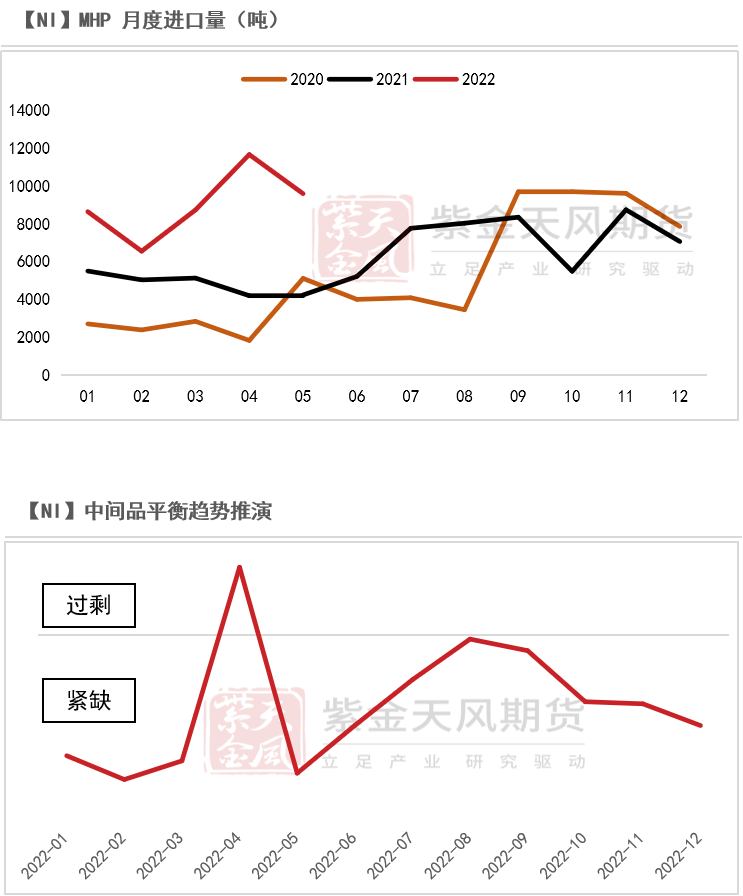

MHP-供應穩步放量

* 2022年1-5月,MHP進口約4.52萬噸鎳,同比增長87.58%。

* MHP作爲鎳中間品之一,2022年供應穩步放量,也是造成鎳供應寬鬆走闊的壓力之一,且MHP下遊配套產能充足,對鎳豆需求形成打壓。

* 從我們的中間品與新能源需求供需推演趨勢來看,三季度中間品緊缺程度隨着供給兌現而逐漸收窄,但是四季度緊缺程度又可能隨着新能源需求增長而走闊。

數據來源:SMM,紫金天風期貨

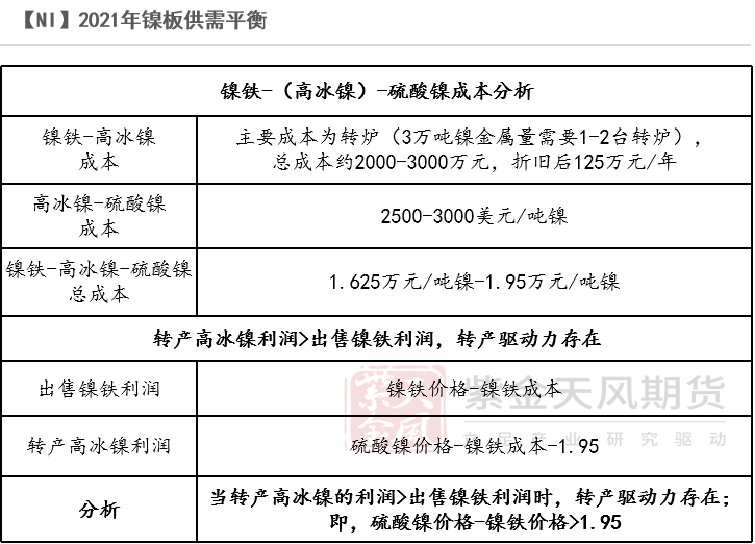

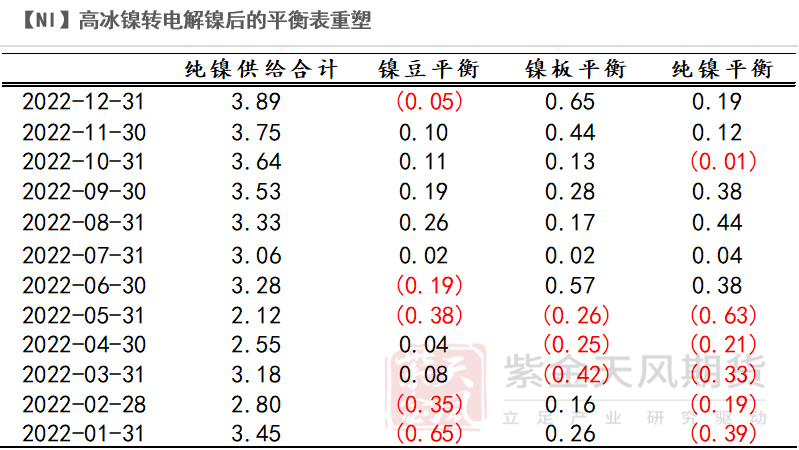

純鎳-基本面走弱

* 三季度,電解鎳供需轉向,呈過剩狀態。從月度供需平衡來看,鎳板、鎳豆均明顯走弱。

* 對於鎳豆:

* 高冰鎳、MHP供給兌現,進一步導致鎳供給放寬,鎳豆需求逐漸被擠壓,中間品將成爲新能源的主料原料,鎳豆將成爲補充角色。

* 從鎳豆供需節奏來看,三季度鎳豆進口保持脆弱,我們預計進口節奏仍以剛性需求導向爲主。需求方面,雖然新能源需求復蘇,但隨着中間品產出,我們下調三季度新能源對鎳豆消費。

* 對於鎳板:

* 從鎳板供需節奏來看,三季度鎳板供給彈性不大。

* 需求方面,2022年二季度不鏽鋼新增投產開始發力,但整體節奏受到鎳鐵原料供給、需求壓制和疫情擾動等因素的拖累,沒有顯著提升。我們預計三季度不鏽鋼產量仍將受到利潤虧損和需求壓制等因素,減產風險較大,對此,我們也下調了部分不鏽鋼對鎳板需求。

數據來源:SMM,紫金天風期貨

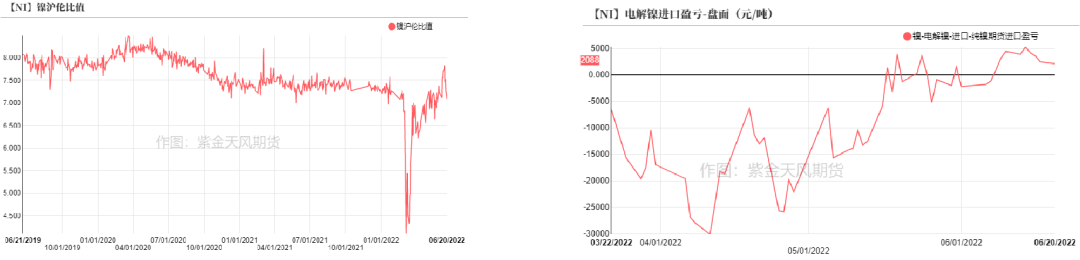

進口比值-供應彈性不大

* 經歷3月份LME激烈的多空博弈後,滬倫比值一度被打到極低值,進口窗口也處於關閉狀態。隨着事態平息,盤面純鎳進口盈利,進口窗口逐漸打開,但受制於需求壓制,進口以剛性需求爲導向,純鎳供應彈性不大。

數據來源:SMM,紫金天風期貨

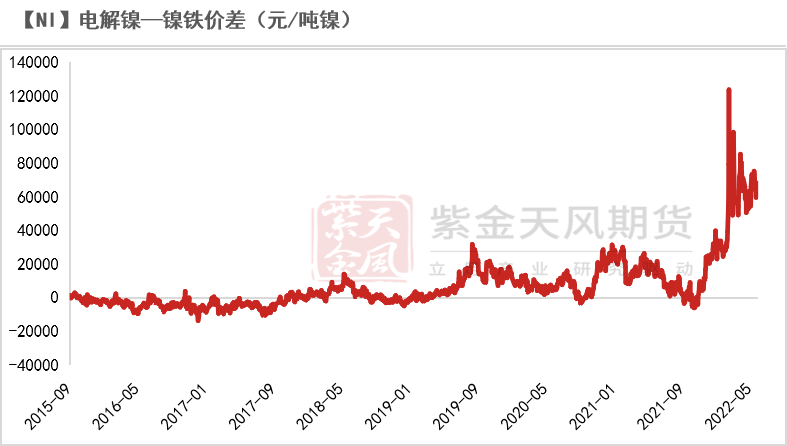

價差-關注價差回歸

* 鎳鐵作爲不鏽鋼生產的主要原料,替代了過去由電解鎳生產不鏽鋼的原料位置,電解鎳是配比不鏽鋼原料的剛需。在3月純鎳歷史性擠倉後,NPI作爲鎳的估值路徑之一失效,電解鎳與鎳鐵價差看似走出“新常態”,與我們此前分析一致,電解鎳-鎳鐵價難以在二季度回歸。

* 三季度來看,純鎳基本面走弱,供需平衡發生扭轉後,電解鎳-鎳鐵價差回歸驅動增強,考慮到極端情況,我們認爲可以以鎳鐵價格作爲鎳價下跌的底部估值。

數據來源:SMM,紫金天風期貨

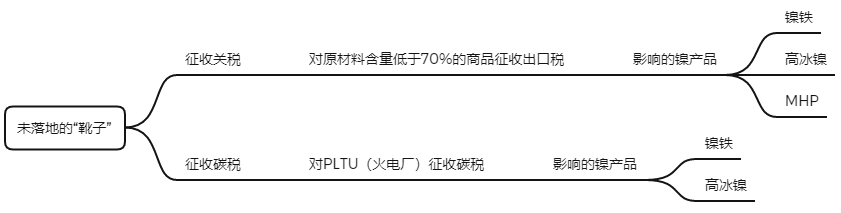

供給-兩個未落地的“靴子”

未落地的“靴子”一:印尼政策

* 2022年5月25日,印尼投資部長表示,印尼正考慮對原材料含量低於70%的商品徵收出口稅。

* 除了出口稅政策外,此前印尼政府也表示將對PLTU(火電廠)徵收碳稅,雖然目前因爲制定條例等問題而碳稅政策延遲推出,但我們認爲該政策大概率會出臺。

* 印尼鎳產品在全球鎳元素總量供給中起到舉足輕重的作用,其成本變化也對鎳產品成本中樞至關重要。無論是徵收關稅還是碳稅,都將擡升印尼鎳產品的成本,我們認爲隨着印尼政策逐漸出臺,相關鎳產品的價格可能隨之上漲,但漲幅有限。

數據來源:公開數據整理,紫金天風期貨

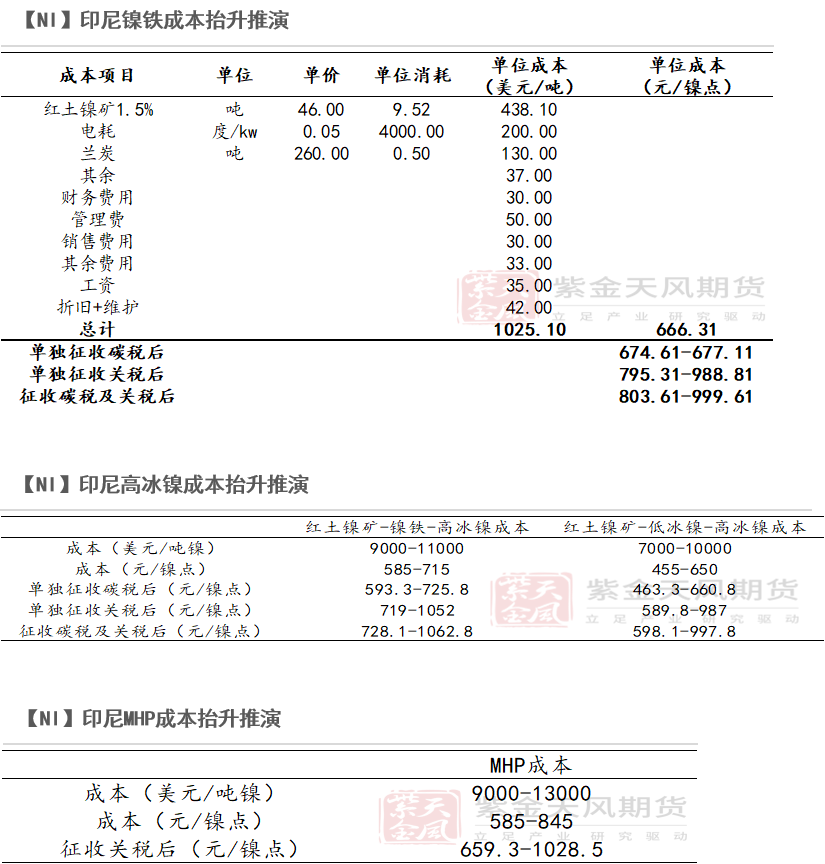

擡升相關鎳產品成本

* 徵收關稅對鎳鐵成本擡升約129-322.5元/鎳點,對MHP成本擡升約73.4-183.5元/鎳點,對高冰鎳成本擡升約134.8-337元/鎳點。

* 徵收碳稅對鎳鐵和高冰鎳成本擡升約8.3-10.8元/鎳點,對MHP影響相對較小。

* 印尼鎳產品對全球鎳元素總量供給中起到舉足輕重的作用,其成本變化也對鎳產品成本中樞至關重要。無論是徵收關稅還是碳稅,都將擡升印尼鎳產品的成本,我們認爲隨着印尼政策逐漸出臺,相關鎳產品的價格可能隨之上漲,但漲幅有限。值得一提的是,2022年初印尼官方消息稱今年4月1日將徵收的碳稅,因條例制定和政府文件起草等問題而延遲,可見印尼官方政策的不確定性較高,預計未來碳稅、關稅正式落地仍需等待一段時日。

數據來源:SMM,紫金天風期貨

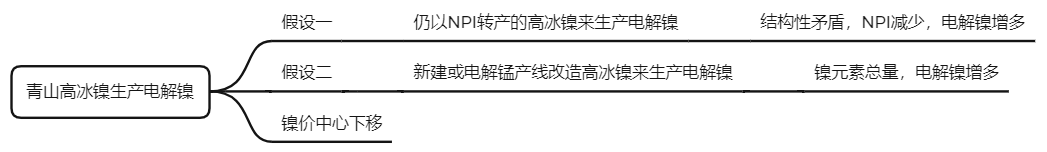

未落地的“靴子” 二:高冰鎳轉電解鎳

* 公開消息表示青山集團將於印尼投建5萬噸電解鎳項目。據了解,該項目目前已立項,生產鎳板的原料爲青山自產的高冰鎳,項目具體投產時間尚未確定。

* 對此,我們重塑純鎳月度平衡,極端來看,以四季度該項目逐漸投產的節奏爲基準,平衡表調整如下:鎳板四季度供需狀態由過剩0.14萬噸上升至過剩1.22萬噸。

* 鎳作爲波動率較大的品種,市場對消息敏感度較高,極有可能在三季度提前體現在價格上。

數據來源:SMM,紫金天風期貨

傳統需求疲軟

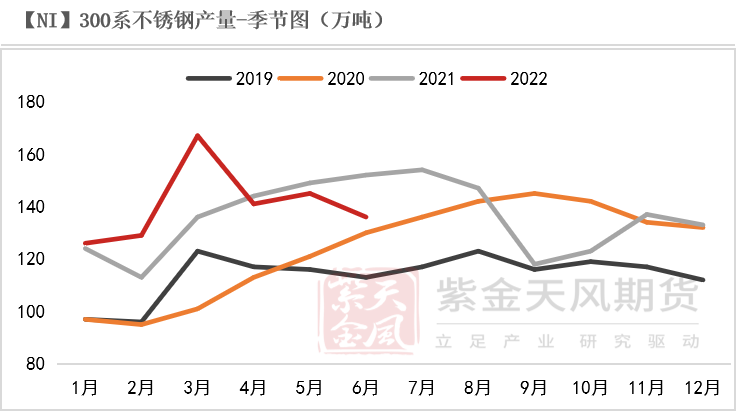

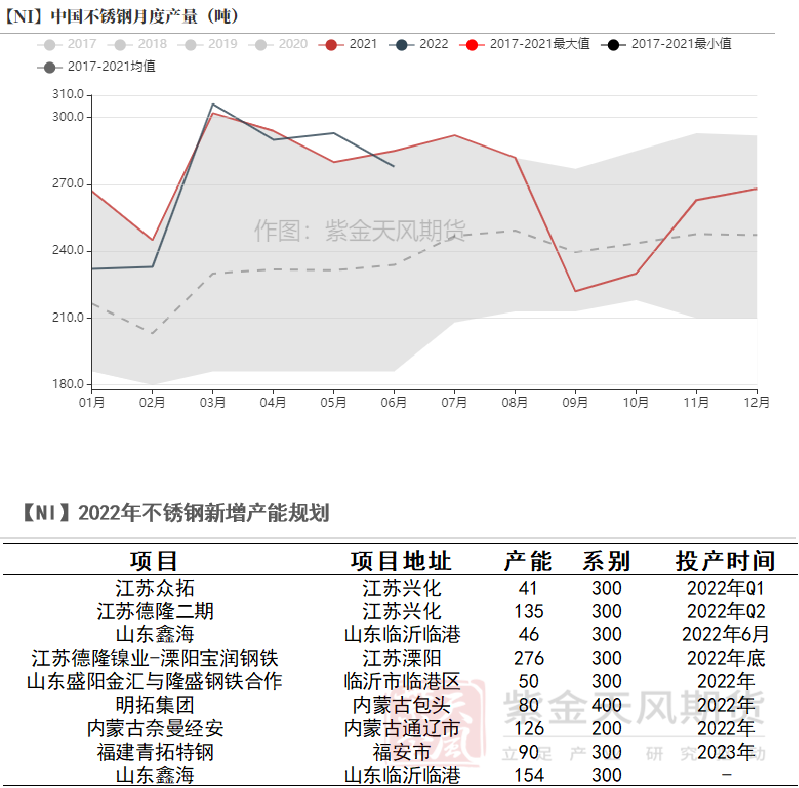

不鏽鋼產量

* 2022年1-6月,不鏽鋼產量約1632萬噸,同比-2.33%,主要系年初利潤虧損,邊際鋼廠減產檢修的影響。

* 三季度來看,雖然不鏽鋼新增產能逐漸釋放,但整體節奏受制於利潤虧損,且邊際鋼廠減產檢修頻繁擾動,綜合來看,我們預計三季度不鏽鋼產量難有顯著提升。

數據來源:SMM,紫金天風期貨

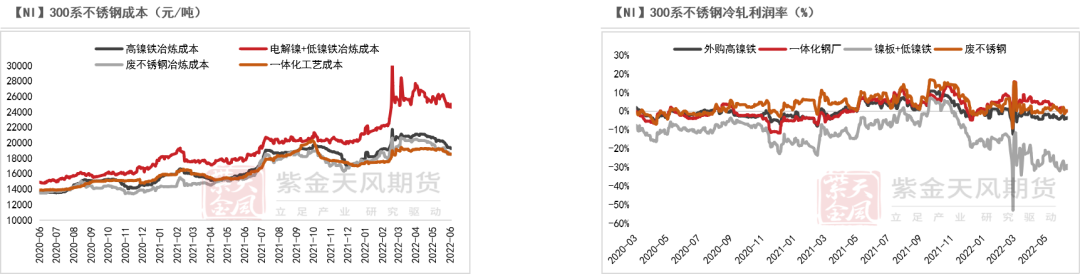

不鏽鋼利潤

* 近期以來,不鏽鋼廠持續虧損,鋼廠仍將持續向上擠壓鎳鐵廠利潤來尋求不鏽鋼利潤空間。在終端需求不振情況下,不鏽鋼廠因虧損而進一步減產的風險較大,警惕不鏽鋼負反饋向上傳導。

數據來源:SMM,紫金天風期貨

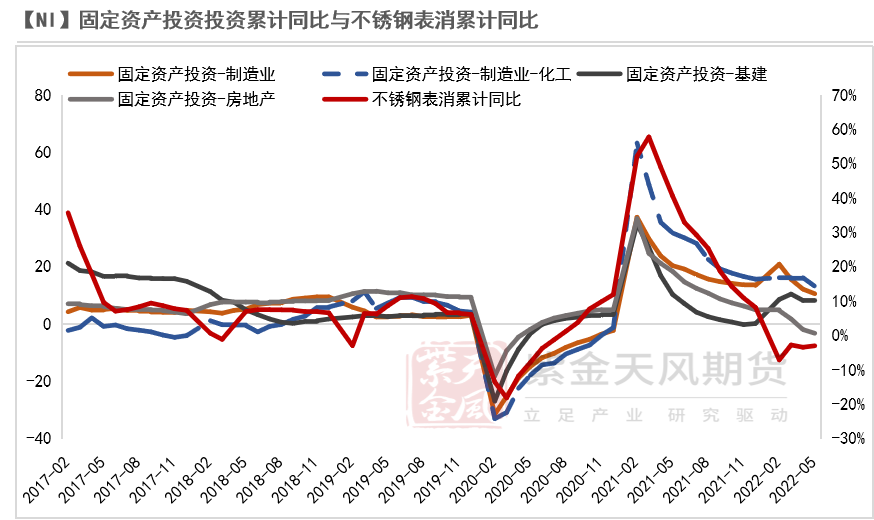

內需工業層面-壓力較大

* 2022年1-5月固定投資累計同比+6.2%。從分項來看,1-5月制造業投資累計同比+10.6%,基建投資累計同比+8.16%,房地產投資累計同比-3.2%。

*房地產下行壓力依舊較大。受到疫情影響,房地產新開工面積、施工面積累計同比-30.6%/-14.2%,後續隨着疫情緩解、政策放鬆,預計房地產施工將邊際改善,然而,房地產市場實質性好轉有待驗證,我們認爲下半年房地產下行壓力依舊較大。

*制造業投資來看,分項中化工投資仍具韌性,但制造業尚未出現實質性好轉。後續政策託底對制造業的影響較小,預計隨着出口邊際放鬆,預計制造業投資呈現邊際下滑。

* 綜上,穩增長目標對不鏽鋼終端需求好轉的效應亟待驗證,從工業層面分析,我們認爲下半年不鏽鋼終端需求壓力較大。

數據來源:Wind,紫金天風期貨

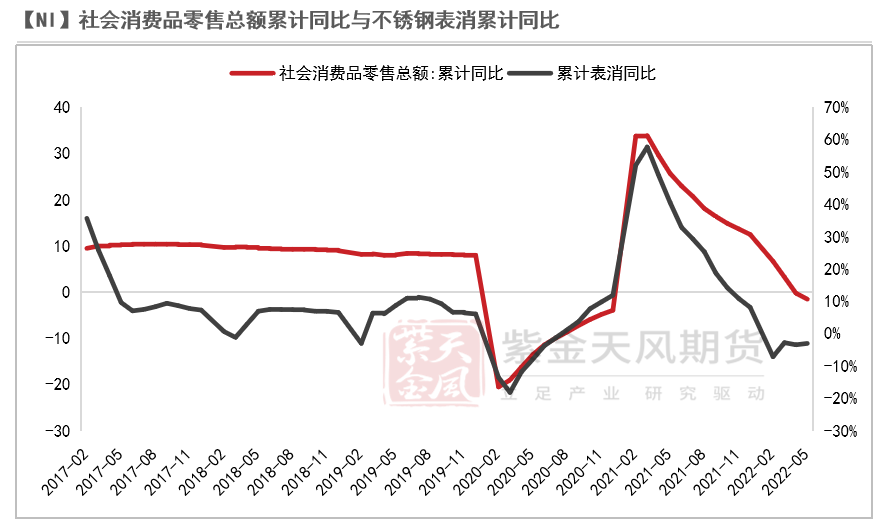

內需民用層面-消費復蘇節奏緩慢

* 不鏽鋼既是一個工業品又是一個消費品,除了工業層面考慮不鏽鋼終端需求,民用層面也是一個觀測角度,我們主要從居民消費層面考慮。

* 2022年1-5月社會消費品零售總額累計同比-1.5%,5月社會消費品零售總額同比-6.7%。國內疫情擾動、就業壓力大、居民收入下降與消費意願下滑等因素均導致消費疲軟。

* 雖然隨着疫情緩解,消費邊際好轉確定性較強,但是在就業壓力大、居民收入下降背景下,疊加疫情持續影響,整體消費意願下滑,我們認爲消費的修復斜率受到限制,復蘇節奏較爲緩慢。在該角度下,不鏽鋼終端需求邊際好轉較慢。

數據來源:Wind,紫金天風期貨

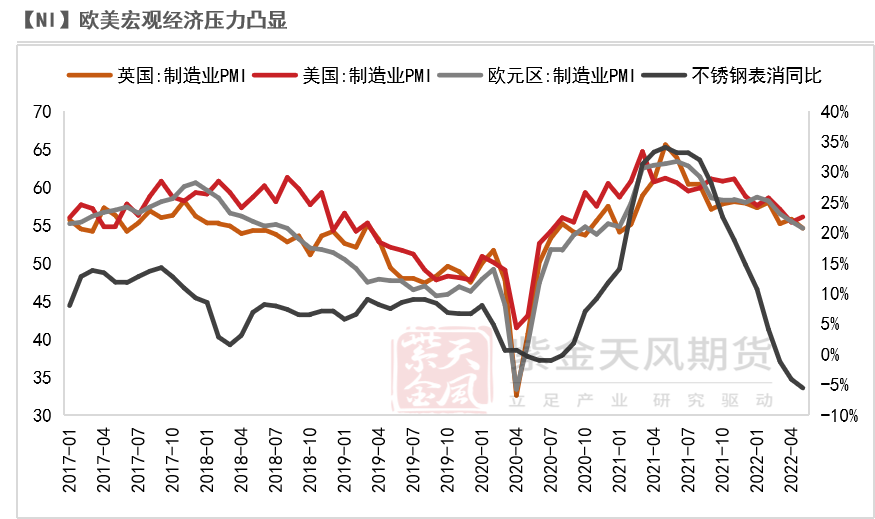

外需-經濟壓力凸顯

* 當前歐美高通脹問題凸顯,貨幣政策收緊壓力較大,很可能海外經濟進入頹勢,消費復蘇更爲艱難,整體宏觀需求有所打壓。

* 我們預計在全球經濟下行背景下,無論是不鏽鋼材料還是其終端產品,外需面臨的壓力均較大,下半年海外消費難以帶動不鏽鋼終端需求。

數據來源:Wind,紫金天風期貨

新能源需求恢復節奏較快

疫情影響,底部反彈

* 2022年一季度新能源車產銷強勁,4月受疫情擾動,新能源汽車產銷量影響較大,產/銷量環比-32.98%/-38.25%,同比+44.27%/+49.42%,而5月新能源汽車產銷復蘇反彈,產/銷量環比+49.42%/+49.56%,同比+114.6%/+105.63%。

* 我們認爲受到疫情的衝擊,全年新能源汽車產銷底部較爲明確,下半年在各地方政府政策加持下,新能源汽車需求修復斜率較高,預計銷量回升節奏較快,因此,暫不調整全年新能源汽車銷量520萬輛的預期。

數據來源:乘聯社,Bloomberg,紫金天風期貨

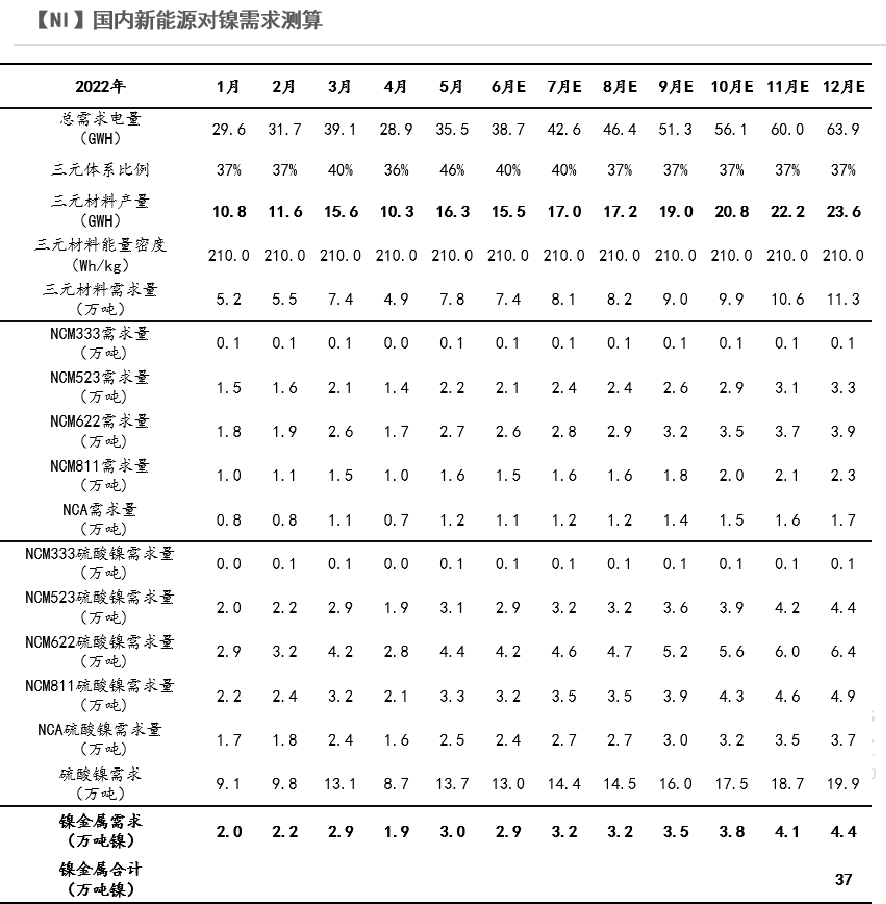

2022年新能源對鎳需求達37萬噸

* 根據我們自下而上測算,2022年1-5月,新能源對鎳需求約12萬噸鎳,對原生鎳的需求約10.18萬噸鎳,同比增長36%。

* 預計全年新能源車對鎳需求達37萬噸,對原生鎳需求達31.44萬噸鎳,同比增速達39.36%,新能源需求佔比原生鎳下遊需求提升至17.74%。

數據來源:中國動力電池產業聯盟創新,乘聯社,WIND,紫金天風期貨

復盤平衡-從緊張走向過剩

平衡表

* 根據前文分析,復盤鎳供需平衡,我們給予印尼鎳鐵、高冰鎳、MHP供應較爲順利的產出;

* 需求端基於對不鏽鋼終端需求恢復緩慢的預期下,又結合了不鏽鋼新增產能釋放;新能源汽車消費底部已現,新能源需求復蘇不必悲觀;

* 從鎳元素平衡表來看,鎳元素下半年過剩較爲明朗。

* 基於我們整體供需節奏的預期,鎳結構性矛盾也得到緩解,NPI過剩格局確定性較高,而上半年鎳板、鎳豆供應緊張的矛盾基本解決,

* 整體上看,供應端釋放寬鬆的壓力在走闊,下半年矛盾並不突出。

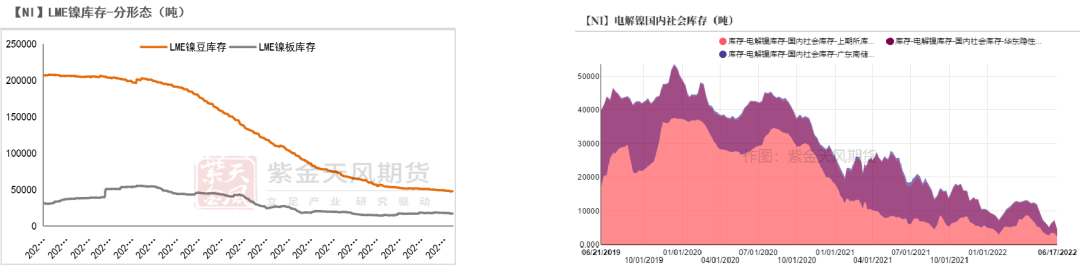

低庫存支撐效應邊際遞減

* 中間品高冰鎳、MHP放量使得LME鎳豆去庫化進程放緩。

*國內電解鎳庫存處於歷史極低位,但低庫存支撐對鎳價帶來的效應也在逐漸邊際遞減。基於我們月度平衡推演,下半年進一步去庫概率不大。

* 然而,仍需關注庫存變化情況。純鎳供應保持脆弱,自LME史詩級逼倉後,餘溫仍未消散,進口彈性較小,下遊處於逢低剛性採購的狀態,綜合導致國內純鎳社會庫始終處於低位。在供給彈性缺失下,下遊逢低採購,一旦不鏽鋼對鎳消費、合金等一類剛性需求消費超預期,純鎳社會庫存可能去庫,若低庫存進一步去庫,則可能造成鎳價反彈。

數據來源:Bloomberg,SMM,紫金天風期貨