鎳品種:2022年下半年策略

鎳邏輯

成本:1.8萬美元以上全球大部分鎳產能都處於盈利狀態,不過短期限制供應增長的主要因素是新產能投產速度,現有產能基本都處於正常生產狀態。印尼鎳鐵和溼法新增產能皆爲低成本產能,全球鎳成本重心呈現下移趨勢。

供應:由於交割品不足及高利潤刺激,精煉鎳供應小幅增長。精煉鎳與鎳鐵價差處於高位,刺激高冰鎳產量快速增長,溼法中間品供應亦在持續增加,中線中間品預期增量較大。不過供應端仍需關注俄烏局勢下的俄羅斯鎳供應和印尼鎳出口政策,預期之外因素可能改變中線供需。

消費:上半年非理性鎳價導致下遊庫存極低,價格回落後下遊利潤恢復,三季度前期下遊存在補庫潛力。新能源板塊耗鎳量仍在持續增長,鎳中間品對精煉鎳消費的替代不能一蹴而就。三季度精煉鎳消費會較二季度有明顯的改善,四季度若中間品供應釋放順利則消費可能重新轉弱。

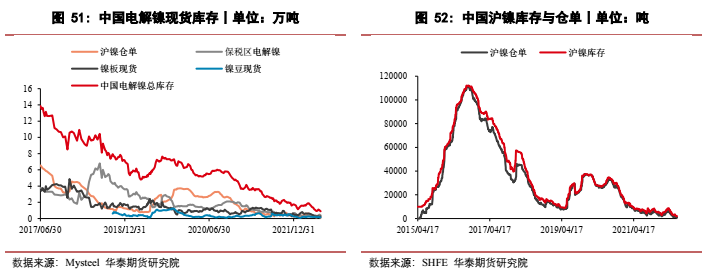

庫存:全球精煉鎳顯性庫存處於歷史低位,滬鎳倉單和庫存處於歷史極低水平,低庫存狀態下價格上漲彈性偏大。低庫存現狀的改變需要一定時間,不過預計下半年整體庫存水平呈現擡升態勢。

鎳觀點

高利潤刺激下高冰鎳和溼法中間品仍在快速投產,中線供應壓力較大,精煉鎳在新能源板塊的消費或被逐步替代。但新能源板塊總耗鎳量仍在持續增長,鎳中間品供應釋放亦需循序漸進,其對精煉鎳消費的替代無法一蹴而就,在鎳價回歸理性後,三季度精煉鎳消費或有回升。全球精煉鎳庫存仍處於歷史低位,預計下半年鎳價先揚後抑,前期以逢低偏多思路對待,後期轉爲逢高拋空思路,下半年鎳價整體重心可能較上半年明顯下移。

同時,重點關注俄羅斯和印尼鎳供應情況,以及三元電池技術發展,這三者一旦出現預期之外變數,則可能改變中線供需預期。

鎳策略

單邊:謹慎偏空。下半年鎳價先揚後抑,前期逢低偏多,後期逢高拋空,價格整體重心下移。三季度價格運行區間或爲15-19萬元,四季度運行區間則可能下移至13-16萬元。但如果上述預期之外變數發生,則上邊界可能上移。

套利:預計中線在高冰鎳供應充裕的情況下,NI/SS比值自高位逐步回落,中線考慮逢高介入買SS空NI的套利。

風險及關注要點

資本博弈、全球鎳庫存與倉單、高冰鎳和溼法產能進展、印尼政策和俄羅斯鎳供應、三元電池發展。

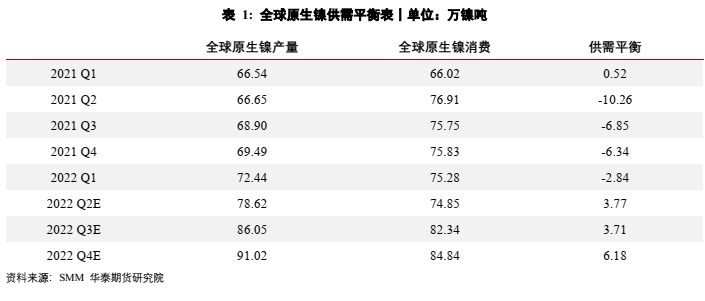

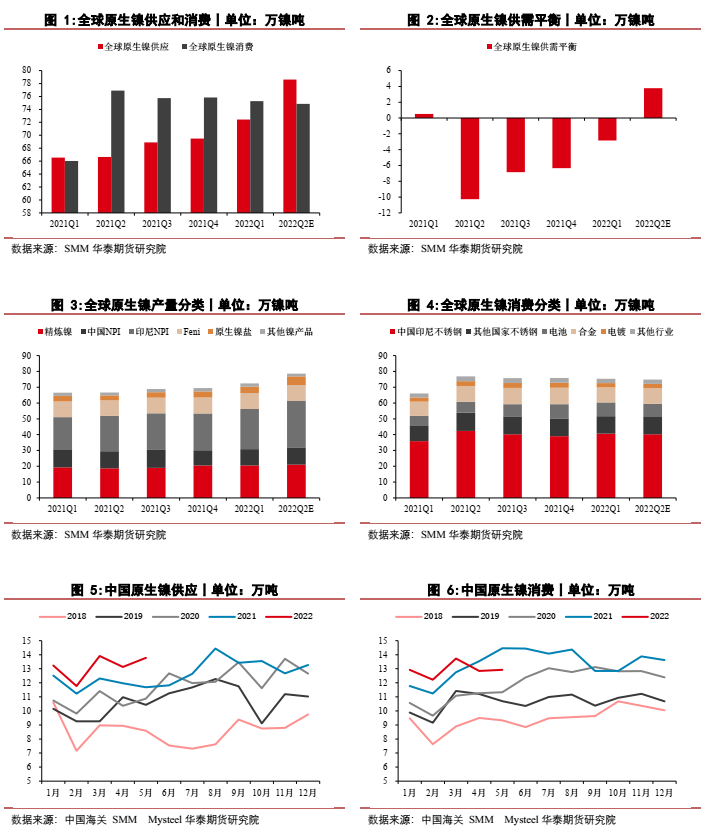

1原生鎳供需平衡

全球原生鎳供需平衡表

2原生鎳供應

傳統鎳供應方

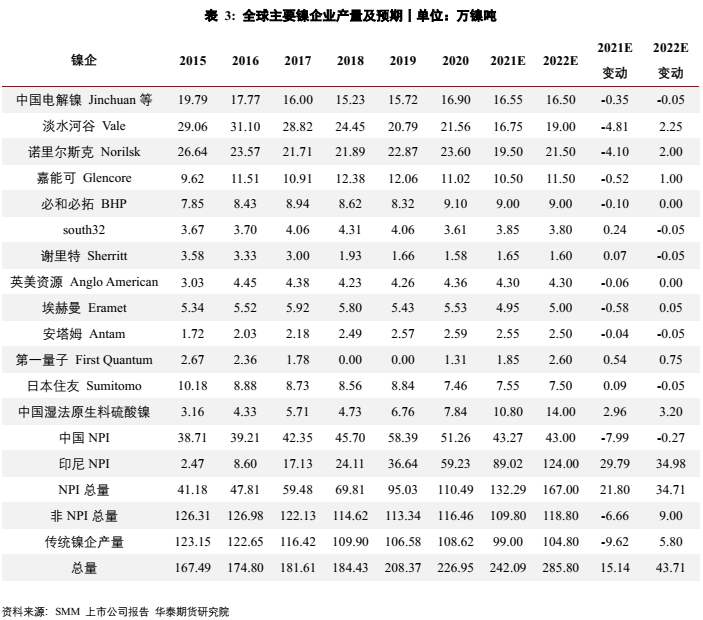

以淡水河谷、諾裏爾斯克鎳業爲代表的傳統鎳供應方在2016年供應到達高峯,後續幾年產量逐年下降,直到2020年隨着第一量子產能復產,傳統鎳供應方產量逐漸企穩。2021年部分鎳企受疫情、事故和罷工影響產量有所下滑,全年傳統鎳企總產量環比下降較爲明顯,預計2022年傳統鎳企產量較2021年重新回升,但較2020年仍有小幅下降。

以下爲全球主要鎳供應方產量表:

相對而言,傳統鎳企供應較爲穩定,全球原生鎳供應變量主要在於新興鎳供應方。

全球新興鎳供應方主要包括印尼鎳鐵、溼法產能和高冰鎳產能,其中印尼鎳鐵新增產能是全球原生鎳供應增量最大的部分,而溼法產能和高冰鎳產能則將對精煉鎳供需產生最直接的影響。

三元電池需求的快速增長爲鎳消費提供了廣闊的發展空間,同時中國企業對紅土鎳礦高冰鎳工藝的掌握和HPAL工藝的逐步成熟,使得越來越多的紅土鎳礦溼法冶煉和高冰鎳產能計劃投產,如果這些規劃產能陸續投產,則硫酸鎳原料供應緊張格局將得到緩解,純鎳佔硫酸鎳原料的比例可能下降。

2022年主要需要關注的溼法產能爲華越鎳鈷、力勤鎳業和青美邦項目,主要需要關注的高冰鎳產能爲印尼青山和印尼華科項目。其中青山7.5萬鎳噸高冰鎳產能已經在2021年底投產,並於2022年1月份開始將產品運回國內;華越鎳鈷一期3萬鎳噸溼法產能已經在2021年底投產,並於2022年2月份開始將產品運回國內,二期3萬鎳噸溼法產能預計在2022年下半年投產;力勤鎳業二期1.8萬鎳噸溼法產能預計在下半年投產;華友鈷業的印尼華科4.5萬鎳噸高冰鎳項目已經投產鎳鐵生產線,預計在2022年下半年轉產高冰鎳;青美邦5萬鎳噸溼法產能預計在2022年下半年投產。

2022年主要需要關注的溼法產能爲華越鎳鈷、力勤鎳業和青美邦項目,主要需要關注的高冰鎳產能爲印尼青山和印尼華科項目。其中青山7.5萬鎳噸高冰鎳產能已經在2021年底投產,並於2022年1月份開始將產品運回國內;華越鎳鈷一期3萬鎳噸溼法產能已經在2021年底投產,並於2022年2月份開始將產品運回國內,二期3萬鎳噸溼法產能預計在2022年下半年投產;力勤鎳業二期1.8萬鎳噸溼法產能預計在下半年投產;華友鈷業的印尼華科4.5萬鎳噸高冰鎳項目已經投產鎳鐵生產線,預計在2022年下半年轉產高冰鎳;青美邦5萬鎳噸溼法產能預計在2022年下半年投產。

在2022年3月份倫鎳逼倉行情刺激下,純鎳和鎳鐵價差遠超歷史正常水平,高利潤刺激高冰鎳加速投產。

不過因溼法和高冰鎳產能投產仍存在較大不確定性,因此實際投產情況需持續跟蹤。

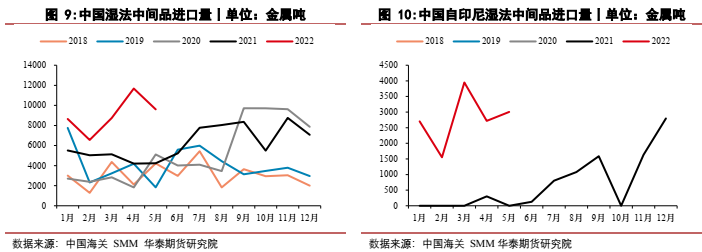

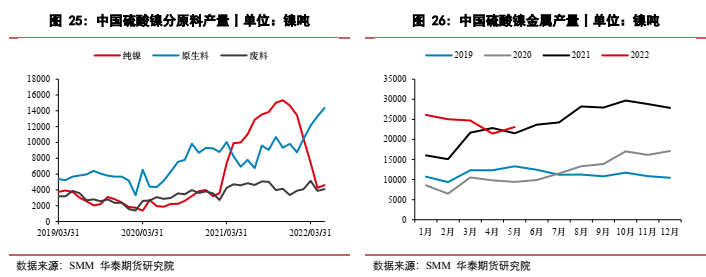

上半年中國溼法中間品進口量同比大幅增加,明顯超出往年水平,主要是自印尼溼法中間品進口量大增,預計下半年仍將再創新高。

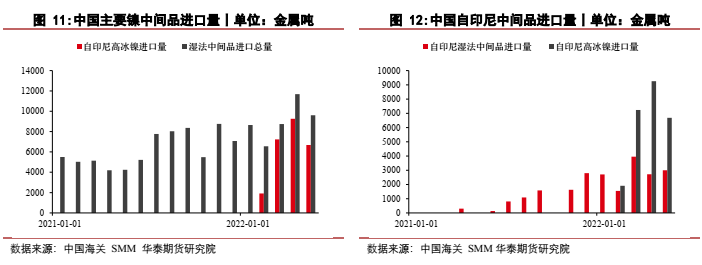

隨着青山印尼高冰鎳產量持續放量,上半年中國自印尼高冰鎳進口量從無到有,4月份一度超過9000金屬噸/月,預計下半年將超過1萬金屬噸/月,進口量將持續攀升。

隨着青山印尼高冰鎳產量持續放量,上半年中國自印尼高冰鎳進口量從無到有,4月份一度超過9000金屬噸/月,預計下半年將超過1萬金屬噸/月,進口量將持續攀升。

因高冰鎳進口量大增,中國主要鎳中間品進口量遠超往年水平,目前正在大量替代鎳豆在硫酸鎳中的用量,預計下半年增量更加明顯。

中國電解鎳產量表現相對穩定,5月份同比出現小幅增長,但上半年整體產量持穩爲主,預計下半年維持正常水平。

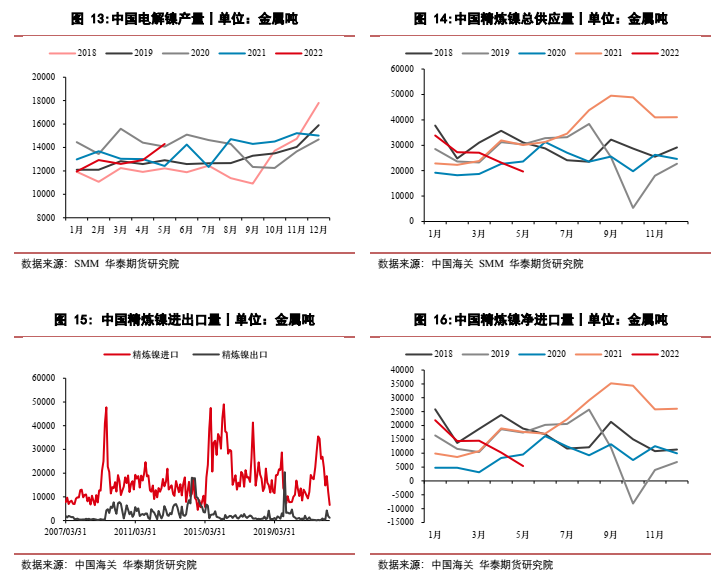

受非理性鎳價影響,二季度中國精煉鎳產量進口長時間處於虧損狀態,而且精煉鎳消費低迷,二季度中國精煉鎳進口量亦出現明顯下滑,預計下半年會有小幅回升,但較往年回歸正常水平。

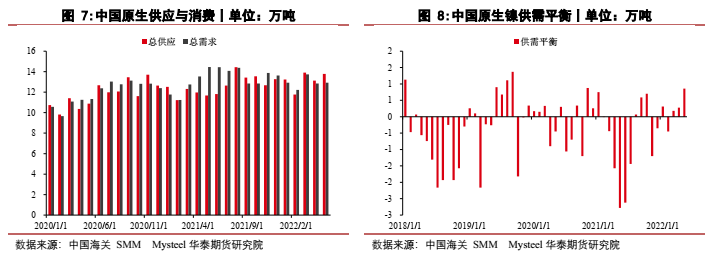

上半年中國精煉鎳總供應量持續回落,供應和需求同步下降,預計下半年小幅回升至歷史正常水平。

2020年印尼禁止鎳礦出口後,中國鎳鐵產量基本取決於菲律賓鎳礦的供應和鎳鐵利潤情況,雖然中國仍有部分新增鎳鐵產能投產,但中國鎳鐵產能已經較鎳礦供應量嚴重過剩,2020-2021年中國鎳鐵產量持續下滑,2022年中國鎳鐵產量或維持偏低水平。

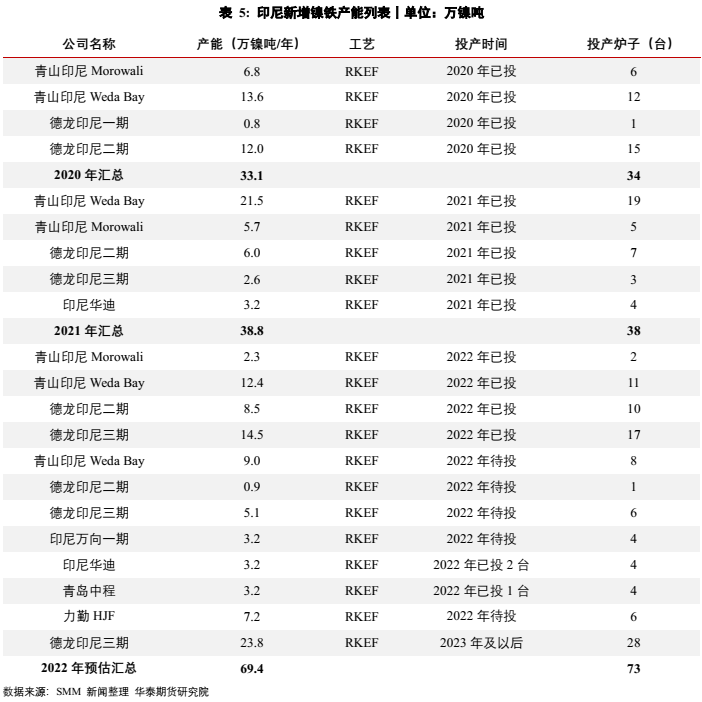

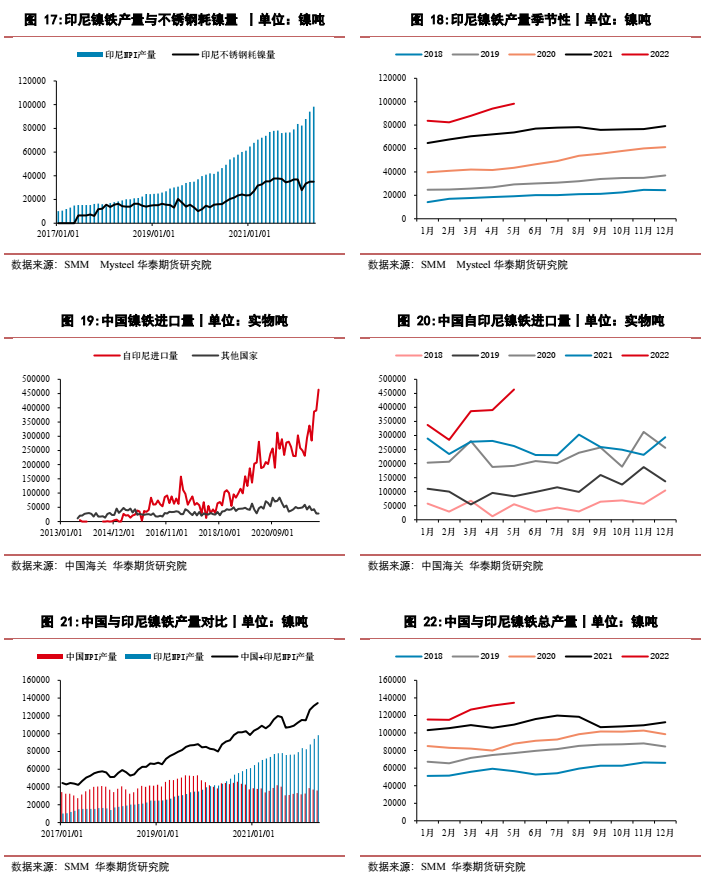

近幾年來印尼鎳鐵產能持續擴張,2019年投產的產能約爲17萬鎳噸,2020年投產的產能約爲33萬鎳噸,2021年投產的產能約爲39萬鎳噸,2022年後仍有約69萬鎳噸的新增產能待投產。在疫情影響逐漸消退後,2022年印尼鎳鐵投產速度較2020-2021年明顯加快。

印尼憑借其獨特的礦產優勢,在2020已經超越中國成爲全球最大的NPI生產國,且成本明顯低於其他國家主流冶煉產能,是具有明顯競爭力的先進鎳冶煉產能。

不過2022年仍需關注印尼鎳鐵出口政策的變化,目前印尼NPI已經佔據全球原生鎳供應三分之一的地位,印尼政府多次聲明鼓勵投資不鏽鋼和新能源汽車等下遊高附加值行業發展,部分印尼官員提及計劃對鎳鐵出口進行徵稅,不過印尼政府尚未有官方政策出臺。

未來印尼鎳出口政策對鎳價的影響,主要取決於徵稅鎳產品含鎳量、徵稅幅度和落地時間。近期印尼政府官員提及可能對70%以下鎳產品徵收關稅,若後期政策落地確定爲70%以下鎳產品,則對於含鎳量高於70%的高冰鎳出口無影響,反而可能加速鎳鐵轉產高冰鎳進程。後期仍需繼續關注印尼鎳出口政策消息。

以下爲印尼鎳鐵新增產能表:

從全球原生鎳供應增量細分來看,印尼NPI仍然是全球原生鎳供應增量的主要部分,中國NPI產量則逐步小幅下降。

2022年印尼鎳鐵投產速度加快,2022年以來中國自印尼鎳鐵進口量亦出現明顯增長,3-5月份中國鎳鐵進口量持續創歷史新高,鎳鐵庫存亦自底部逐步回升,後期鎳鐵供應呈寬裕格局。

精煉鎳消費變量最大的一塊在新能源—硫酸鎳行業,2021-2022年該板塊的消費佔據了精煉鎳消費最重要的權重。

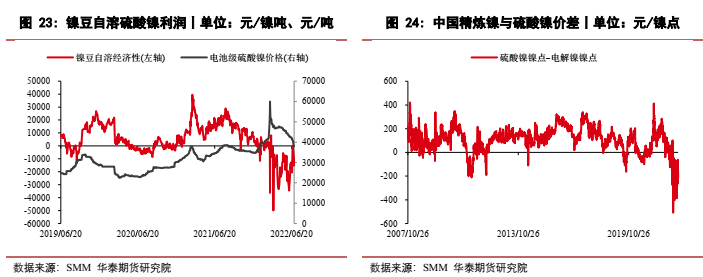

但由於2022年3月份以來,鎳價受LME鎳資本博弈影響創出歷史新高,且長期處於非理性狀態下,鎳豆自溶硫酸鎳利潤大幅虧損,下遊企業無法接受該非理性價格,精煉鎳在新能源板塊的消費量大幅度下滑。

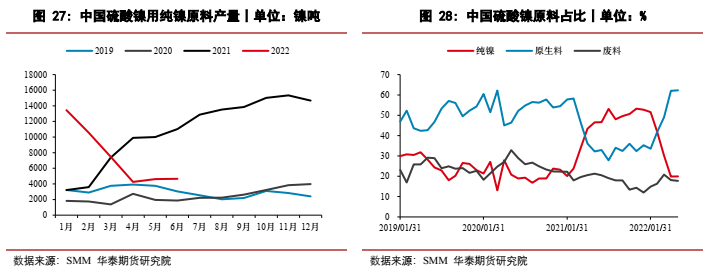

SMM數據顯示,2022年5月份中國硫酸鎳生產用純鎳量約0.46萬噸,同比下滑54%(1月份同比增長318%),環比回升8%。非理性鎳價對消費形成明顯抑制。

預計6月份精煉鎳在新能源板塊的消費依然維持低位,但隨着六月底鎳價回歸理性,三季度消費量可能會有一定幅度的回升,四季度隨着中間品供應逐漸充裕,精煉鎳在新能源板塊消費量再度下降。

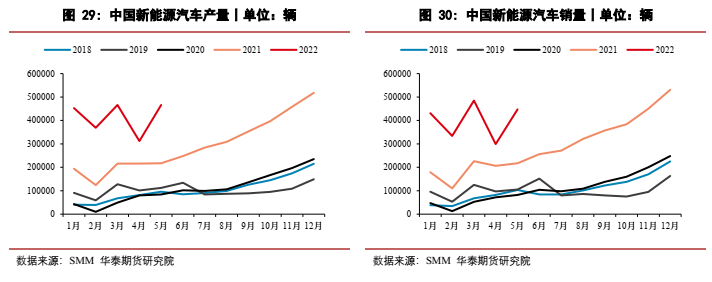

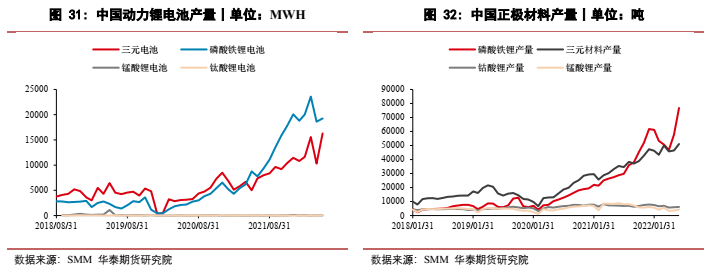

2021年下半年以來,隨着磷酸鐵鋰電池技術進步,其對三元電池的優勢明顯拉大,磷酸鐵鋰電池市場份額持續擴張,三元電池市場份額被擠佔。不過由於新能源汽車市場總體量仍在持續擴大,因此三元電池產量仍呈現上升趨勢,三元電池對鎳需求亦在持續提升。

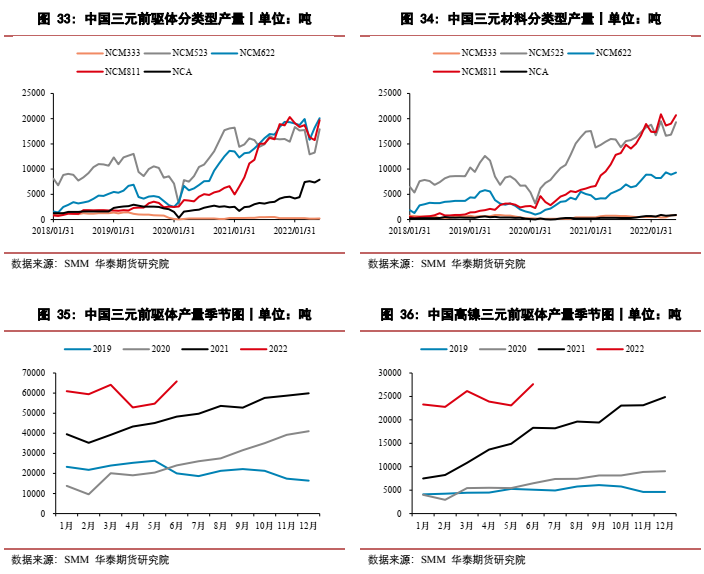

下面爲中國新能源汽車產銷量、動力鋰電池、正極材料、三元前驅體和三元材料產量走勢圖:

2020年以來中國NCM811爲代表的的高鎳三元前驅體和高鎳三元材料產量不斷提升,進入2021年後中國三元前驅體NCM811和三元材料NCM811產量出現加速增長。

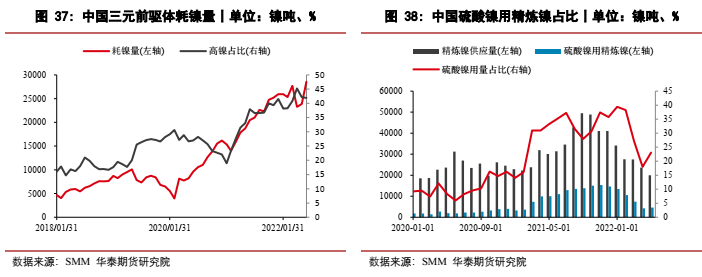

在中國三元前驅體增長和高鎳化進程雙重推力下,中國三元電池耗鎳量持續增長,2022年上半年三元前驅體耗鎳量同比增幅爲51%。

但由於鎳價長時間處於非理性狀態,鎳豆消費被其他硫酸鎳原料替代,硫酸鎳-新能源行業所用精煉鎳量已佔到精煉鎳表觀消費量的比值明顯下滑,2021年1季度該比值爲20%,二季度進一步提升到33%,三季度小幅下降至32%,四季度該佔比再次提升至35%,而2022年3月份該比值已經下滑至27%,4月份進一步下滑至18%,5月份小幅回升至23%,預計三季度繼續回升,四季度則重新下降至低位。

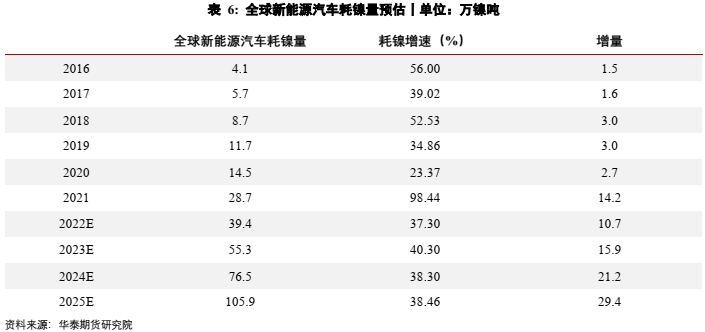

隨着全球新能源汽車產量快速增長、三元電池高鎳化進程推進,全球三元電池耗鎳量持續攀升。2021年全球三元電池耗鎳量增速大幅擴大,增幅接近翻倍,2022年後增幅可能會有所回落,但未來增量仍可能會維持在10萬鎳噸/年之上。2021年開始全球三元電池耗鎳增量逐漸顯著化,對鎳價逐步形成推動力量,成爲鎳消費格局改變的轉折點。

不過精煉鎳中長線消費存在較大變數,精煉鎳在新能源汽車板塊的消費幾乎全部集中於三元鋰電池,如果未來三元鋰電池的份額被其他更具優勢的新型動力電池擠佔,或者鋰電池被其他動力電池替代,則中長線精煉鎳消費增長的題材可能被證僞。因此中長線精煉鎳消費增長的前景,較大程度取決於三元鋰電池的技術發展。

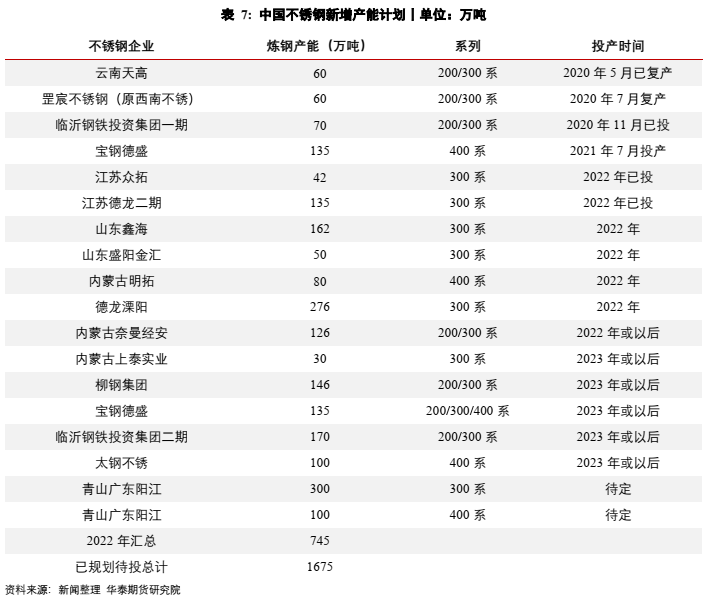

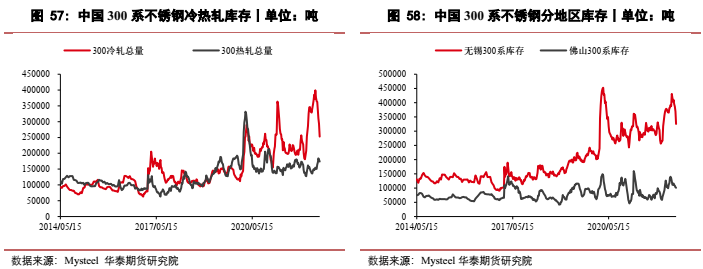

中國中線計劃新增不鏽鋼產能較多,但是新增產能投產時間具有不確定性,有較多產能僅處於規劃狀態。

2022年中國300系不鏽鋼新增產能主要關注江蘇德龍二期、江蘇衆拓、德龍溧陽、山東鑫海和山東盛陽金匯等,其中江蘇衆拓和江蘇德龍二期產能已經在2022年初投產,下半年主要關注德龍溧陽、山東鑫海和山東盛陽金匯等新增300系不鏽鋼產能的投產進度,以及上半年投產產能的放量情況。

不鏽鋼中線產能充裕,鎳鐵供應和利潤狀況限制了短期產量增長,後期鎳鐵供應逐漸寬裕,則利潤狀況可能是限制產量增長的主要因素。不鏽鋼中線供應增加的潛力較大,一旦價格上漲給足鋼廠利潤,則供應可能快速增長。

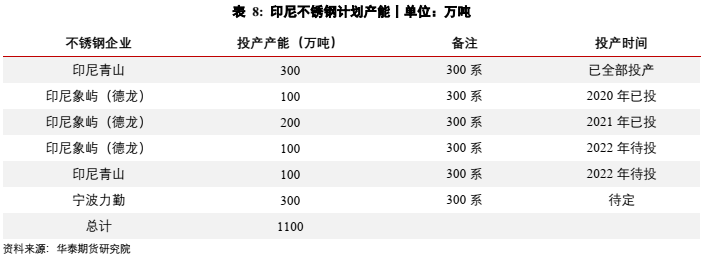

受印尼象嶼不鏽鋼新增產能投產和海外出口需求強勁的影響,2021年印尼不鏽鋼產量創歷史新高。2022年印尼青山和印尼象嶼仍有新增產能計劃投產,印尼不鏽鋼產量將繼續攀升。

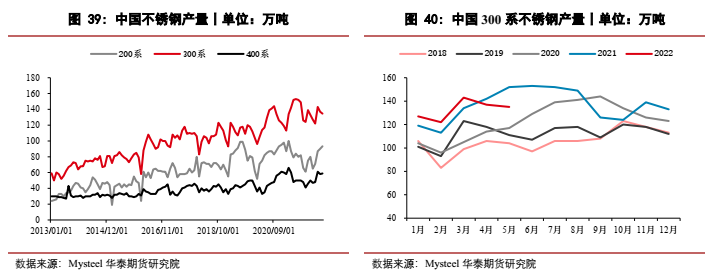

Mysteel數據顯示,2022年5月份中國300系不鏽鋼產量135萬噸,環比下降11.4%,同比下降1.8%。

預計2022年6-7月份受利潤狀況較差影響,300系不鏽鋼產量持穩爲主,但三季度後期和四季度,整體供應可能是呈現趨增態勢,隨着後期成本端持續下滑,利潤狀況改善,不鏽鋼供應增長潛力巨大。

Mysteel數據顯示,2022年5月份印尼不鏽鋼產量(300系)爲43萬噸,同比持平,環比持平,預計下半年呈現上升趨勢。

2022年5月份中國和印尼300系不鏽鋼總產量爲178萬噸,同比下降8.7%,環比下降1.1%。預計下半年呈現上升趨勢。

2022年印尼不鏽鋼產量同比持平,因中國對印尼部分不鏽鋼產品進口仍有反傾銷措施的限制,二季度中國自印尼不鏽鋼進口量處於正常水平,並未有明顯增長,5月份進口量甚至出現同比下滑。

預計下半年隨着印尼鎳鐵和不鏽鋼產能繼續投產,印尼不鏽鋼產量可能再創新高,中國自印尼不鏽鋼進口量可能仍會有小幅增長,中國不鏽鋼總進口量亦會有一定幅度的增加。

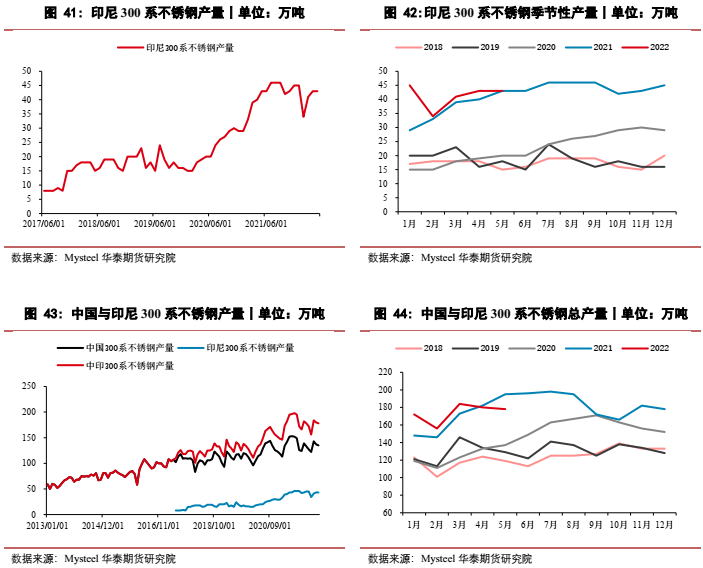

從精煉鎳下遊消費分行業來看,電池和合金行業佔比最大,不鏽鋼佔比持續下滑至相對低位,電鍍和其他行業則佔比較小。

但合金和電鍍行業消費相對較爲穩定,從精煉鎳下遊消費的同比增速和絕對變化量來看,電池和不鏽鋼行業變動量較大,尤其是電池行業消費變動量遠超其他行業,因此2020年後精煉鎳消費主要關注新能源汽車電池行業。

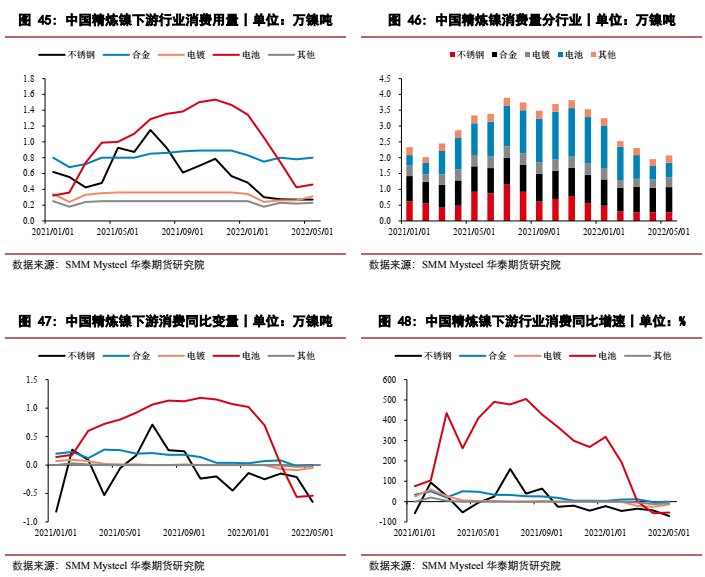

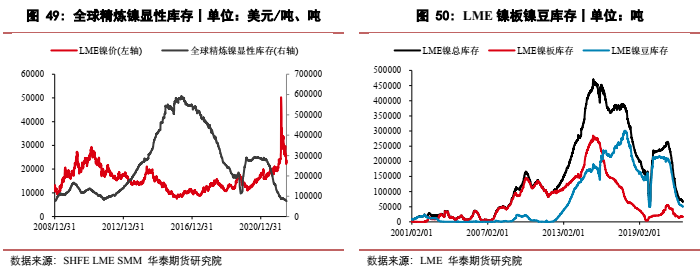

目前全球精煉鎳顯性庫存持續下滑至歷史低位,低庫存狀態下鎳價上漲彈性偏大。

因前期精煉鎳供應處於缺口狀態,全球精煉鎳顯性庫存持續下滑,2021年5月初庫存約爲29.8萬噸,截止到2022年3月中旬僅剩9.2萬噸,降幅達69%,去庫超三分之二。因中國新能源汽車對精煉鎳消費強勁,大量LME鎳豆庫存運往中國市場消化。不過精煉鎳庫存的下降存在一定的人爲因素,部分庫存被轉爲隱性庫存。

2022年3-5月份鎳價極端行情抑制消費,精煉鎳去庫終止,庫存維持低位。

中國市場上精煉鎳庫存亦長期處於歷史低位,滬鎳庫存與倉單處於上市後的極低水平。

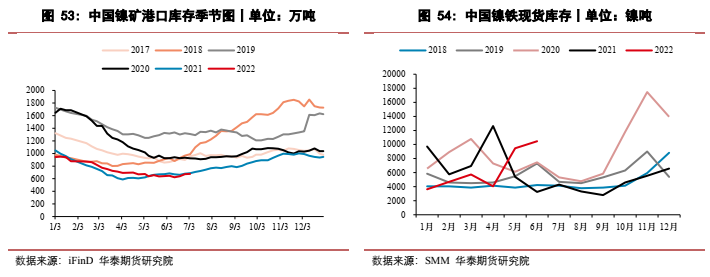

受菲律賓雨季影響,一季度中國鎳礦港口庫存持續下滑,二季度菲律賓鎳礦出口環比回升,但仍處於歷史同期低位。一季度國內鎳鐵供應偏緊,二季度後期鎳鐵庫存逐步回升。

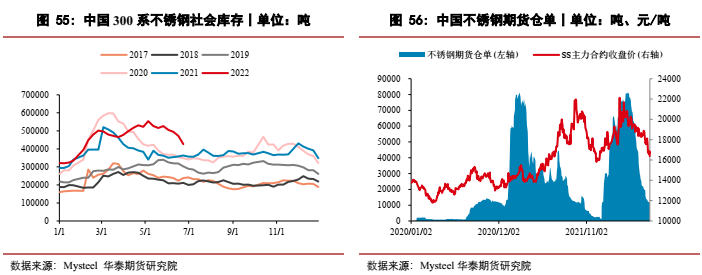

2022年1-4月份,中國300系不鏽鋼社會庫存持續累庫至歷史高位,5-6月份則處於主動去庫階段,庫存自歷史高位持續下滑,伴隨着價格逐步回落,三季度則可能轉爲被動去庫階段,庫存壓力逐步緩解,四季度則可能重新進入累庫階段。

上半年不鏽鋼下遊和終端庫存處於低位,庫存壓力集中在中上遊環節。

下方300系不鏽鋼社會庫存包括上期所不鏽鋼倉單。

由於不鏽鋼基差長期處於相對偏高的水平,期貨盤面的貨源相對現貨便宜,導致期貨倉單消耗速度較快,而高基差狀態下鋼廠注冊倉單意願不足,SS期貨倉單持續下滑至相對低位。

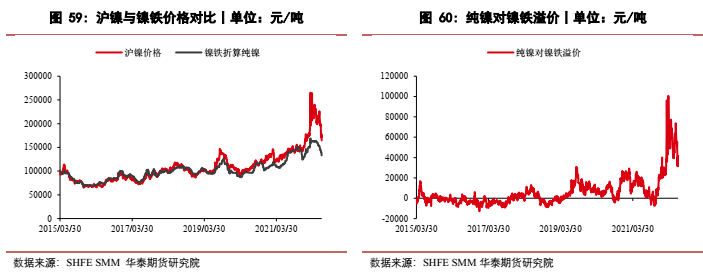

歷史以來,純鎳與鎳鐵價格都是高度相關,但是在2020年之後,隨着鎳鐵對純鎳在不鏽鋼領域的替代接近極限,且純鎳在新能源板塊的用量逐步提升,純鎳和鎳鐵的價差逐漸擴大並脫離常規區間。尤其是在2022年3月份倫鎳逼倉行情出現後,純鎳和鎳鐵的價差創出歷史新高,一度高達10萬元/噸。六月下旬鎳價大幅下挫之後,純鎳對鎳鐵的價差明顯收窄。

未來隨着紅土鎳礦高冰鎳產能逐漸擴增,鎳鐵將在新能源板塊再次對純鎳消費進行替代,純鎳與鎳鐵可能重新恢復較高的相關性,後期純鎳和鎳鐵的價差可能將回歸到歷史上的常規水平。

從成本角度考慮,鎳鐵生產高冰鎳的成本約爲1000美元/金屬噸,高冰鎳生產硫酸鎳的成本約爲2500美元/金屬噸,則鎳鐵到硫酸鎳的加工費用大約爲3500美元/金屬噸,折合人民幣大約2.3萬元。另一邊,鎳豆自溶生產硫酸鎳的費用大約爲0.5萬元/金屬噸,兩者費用差約爲1.8萬元。

因此,如果未來高冰鎳供應充裕的情況下,鎳價和鎳鐵價格將會恢復較高的相關性,鎳豆比鎳鐵的合理溢價大約爲1.8萬元(鎳鐵折算成純鎳價格對比)。

從精煉鎳和鎳鐵估值角度考慮,三季度純鎳對鎳鐵的相對合理溢價應處於3-4萬元之間,四季度二者相對合理溢價應下降至2-3萬元之間。

歷史上滬鎳和不鏽鋼期貨價格具有高度相關性,雖然二者價格短期波動可能會受基本面不同而有所分化,但趨勢上基本上接近一致。

不過在2021年後,由於不鏽鋼在精煉鎳下遊消費中的佔比越來越低,而新能源取代了不鏽鋼成爲精煉鎳消費中佔比最大的一部分,精煉鎳定價重心轉移至新能源板塊。而且在純鎳和鎳鐵價格脫鉤之後,純鎳對不鏽鋼價格的影響也在減弱,最終導致二者相關性逐漸下降,甚至有時候鎳和不鏽鋼價格出現完全相反的走勢。

在2021年之後,純鎳與不鏽鋼的比值出現大幅波動,明顯脫離了歷史上的正常區間,在2022年3月份比值甚至一度超過12,創出近十幾年的新高。不過預計在未來隨着高冰鎳供應大量釋放,鎳和不鏽鋼的相關性將逐步回升,中線鎳不鏽鋼比值可能回歸8-9.5之間波動。

鎳鐵通過高冰鎳環節對精煉鎳進行替代時,精煉鎳對鎳鐵的溢價會小幅高於歷史上在不鏽鋼環節替代時的溢價,因此後期鎳不鏽鋼比值的運行區間將較歷史常規區間略有上移。

從鎳不鏽鋼比值角度考慮,滬鎳期貨價格估值過高,不鏽鋼期貨價格相對而言估值偏低,中線在高冰鎳供應逐漸充裕的情況下,鎳不鏽鋼合理比值應向8 -9.5區間靠攏。

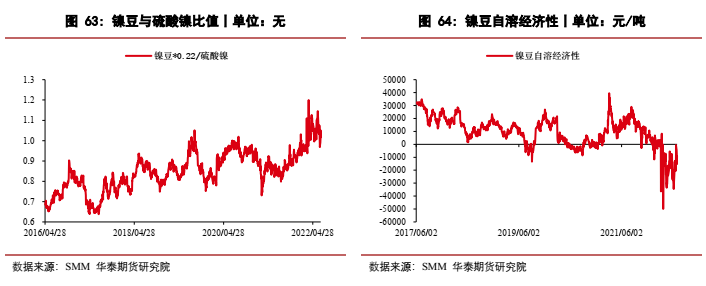

2022年3月份以來,受倫鎳擠倉事件影響,鎳價大幅上漲,且長期處於非理性狀態,鎳豆自溶硫酸鎳利潤虧損幅度創出歷史新高,鎳豆對硫酸鎳比值亦創出新高,下遊三元前驅體企業難以接受當前高價,多選擇外購硫酸鎳(溼法中間品和高冰鎳生產的硫酸鎳),鎳豆消費明顯下滑,當時精煉鎳相對硫酸鎳而言,估值水平過高。

不過在六月下旬鎳價大幅回落之後,鎳豆自溶利潤逐步修復。目前鎳中間品未能完全滿足新能源板塊的硫酸鎳消費,鎳豆仍具備補缺口的價值,在鎳豆利潤回歸之後,預計三季度鎳豆消費會有一定幅度回升。

從鎳豆和硫酸鎳比值角度考慮,鎳價回落後,精煉鎳估值回升正常水平。