要點:

邏輯:上期月報我們提示關注7月下旬不鏽鋼去庫情況,可能會帶來的階段性反彈。從7月下旬開始,在消息面的刺激下,鎳價迎來了小幅反彈。產業鏈基本面看,鎳鐵尚未擺脫需求不振,生產虧損的局面,但由於減產延續至8月,不鏽鋼虧損已經收窄,這一邏輯有望向上推演至鎳鐵生產,進而帶來鎳價的企穩。不過從現貨交易看,終端需求並未恢復,當前主要鎳價的支撐來自供給縮減,這樣會導致鎳價的反彈空間有限。此外,要特別關注印尼方面的出口政策。8月整體鎳價或迎來寬幅震蕩。

策略:波段操作,產業關注風險對衝。

正文:

01

基本面分析-上遊

上遊:鎳礦:FOB價格觸及礦山成本

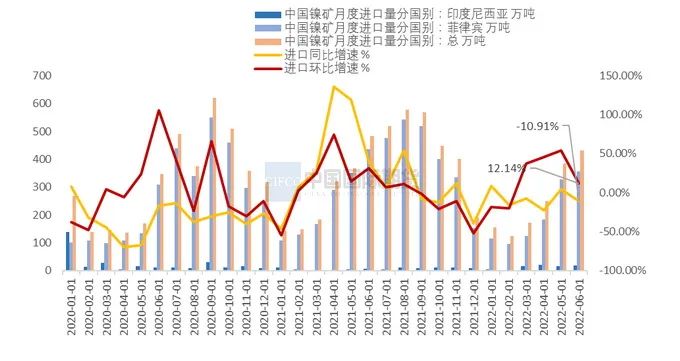

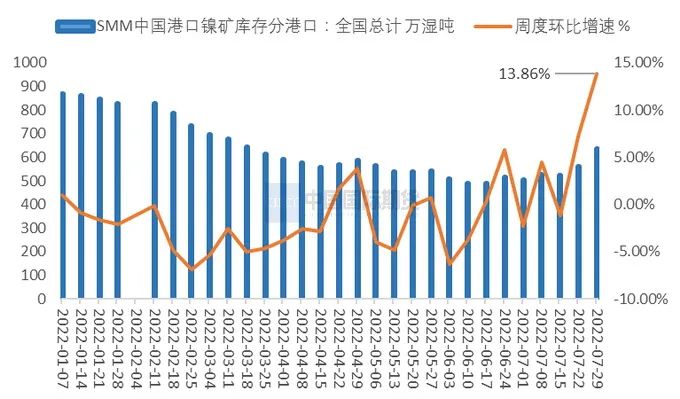

截止8月2日,鎳礦市場CIF成交價格NI:1.8%爲110美元/溼噸。從6月開始,鎳礦的成交價每月降幅都在10美元/溼噸。不過根據MYSTEEL調研,當前FOB的價格觸及礦山成本,主流礦山出貨積極性下降,市場可供資源減少。海關數據統計,2022年6月份,中國鎳礦進口量爲431.06萬噸,環比增加12.14%;同比增加-10.91%。其中,自菲律賓進口鎳礦量爲355.9萬噸,環比大幅增加28.9萬噸,增幅8.84%,同比下降18.3%,同比延續下降勢頭,環比的增速也在減弱。自印尼進口鎳礦量爲18.93萬噸,環比上月增加3.38噸。鎳礦港口庫存出現累庫,周度環比上升明顯。截止7月29日,SMM數據顯示,國內港口鎳礦庫存635.86萬噸,周度環比增加13.86%,與6月底相比,增加了23.15%。5月以來菲律賓的鎳礦進口量已經同比持續下降,作爲產量旺季的6月,進口量也不足400萬噸,其主要原因仍是鎳鐵6月、7月減產而導致的需求下降。隨着鎳礦價格不斷下移,預計7月的進口量會繼續增幅下降。

圖1-1:6月菲律賓鎳礦進口量環比8.84%,鎳礦進口量同比-18.3%,鎳礦整體進口環比增12.14%

資料來源:SMM,中期研究院

圖1-2:鎳礦港口庫存周環比大增

資料來源:SMM,wind資訊,中期研究院

圖1-3:紅土鎳礦CIF價格繼續下移 (美元/溼噸)

資料來源:SMM,中期研究院

小專題分析:印尼鎳產品出口徵稅或三季度落地【事件】8月1日,印尼高級官員稱,印尼將於第三季度擬對鎳生鐵、鎳鐵徵收出口稅。但他未提交徵收幅度,不過MYSTEEL的調研了解稱,其或徵稅在2-3%。【分析】從2019年開始,印尼廢除了鎳礦出口,就加快了鎳加工品的產業鏈的轉移。2021年-2022年是鎳鐵生產線集中投產的時間段。2018年,我國鎳鐵還是全球最大的產能國,全年貢獻了45.7萬鎳噸,印尼則貢獻了24.11萬鎳噸。中國和印尼產量佔據全球三分之一。但是到了2021年,印尼鎳鐵產量已經達到89.02萬鎳噸,而我國鎳鐵仍舊保持46.44萬鎳噸水平,印尼產量已經超過我們一倍,成爲全球最大的鎳鐵生產國。而我國的鎳鐵供給量,一半來自國內生產,另一半多來自對印尼進口。印尼基本實現了3年把鎳鐵產能轉移至其國內的目標。但這不是印尼的最終目標。印尼下一步是通過限制鎳鐵出口來進一步把鎳產業鏈中的不鏽鋼、高冰鎳、硫酸鎳甚至鋰電池制造轉移至印尼國內。不鏽鋼方面,2020年,我國不鏽鋼產量爲2983萬噸,在全球佔比57%,印尼產量僅有280萬噸不及我國零頭,但近2年印尼每年新增產能都以30%以上速度增加,新增產量絕對數量超過我國,而且印尼主要生產的是300系,由於其成本優勢明顯,會進一步壓低國內不鏽鋼生產動力。同樣的產業鏈轉移的故事,還將繼續發生在其他鎳分支領域,高冰鎳、硫酸鎳等。這其中最主要的因素就來自於印尼的資源優勢,帶來了成本優勢。目前印尼鎳生鐵完全成本900元/鎳附近,即使按照2-3%的出口徵稅計算,仍對於國內1280元/鎳的成本有明顯優勢。在印尼下一步提出對附加值比重大產業鏈支持的同時,一定會抑制低附加值產品。不過從上次對鎳礦的出口禁令來看,其每次政策出臺都會短期推動鎳價上升。我們預計三季度在對鎳鐵徵收出口稅時,勢必對鎳價帶來有力支撐。

02

基本面分析-中遊

中遊:鎳鐵、硫酸鎳及電解鎳

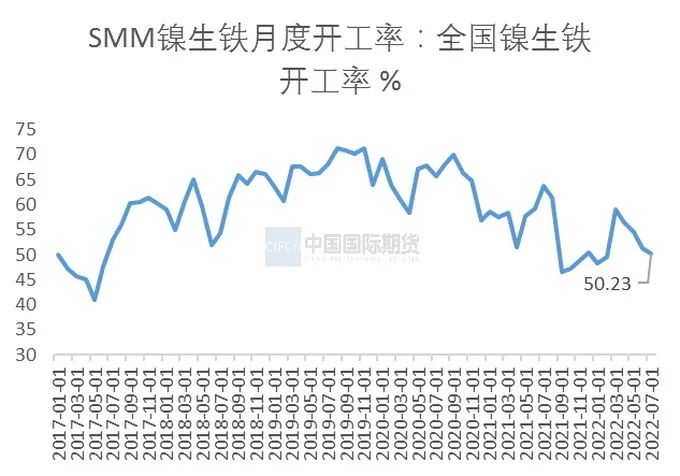

鎳鐵產量分析:7月鎳鐵國內產量同比、環比均下降。SMM數據顯示,2022年7月全國鎳生鐵產量爲700860噸,同比下降21.86%,環比下降4.71%。印尼方面,7月的鎳生鐵月度產量達到14.35萬鎳噸,環比增加2萬鎳噸。

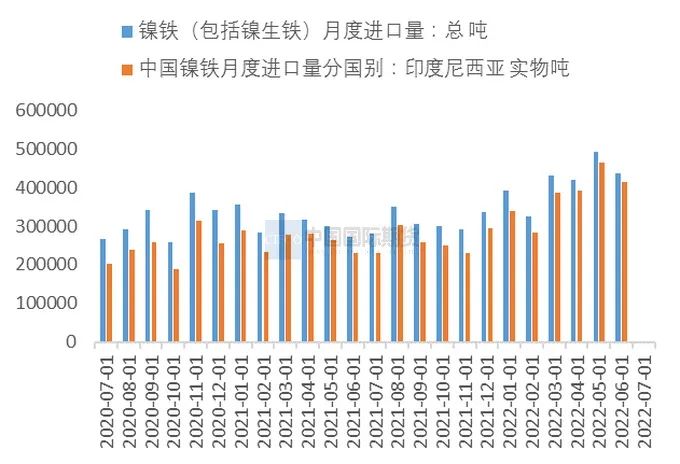

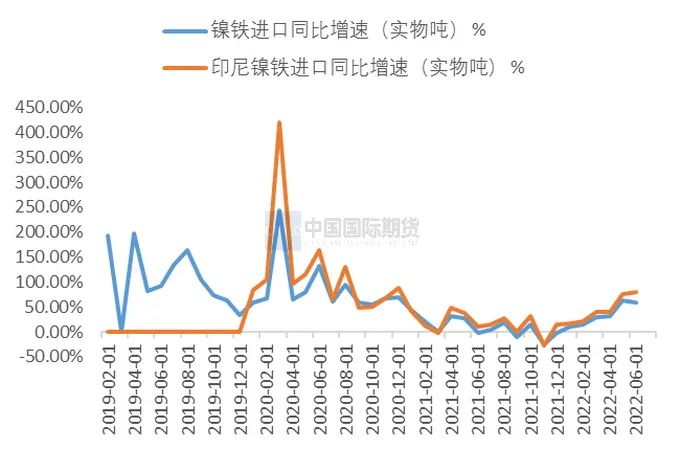

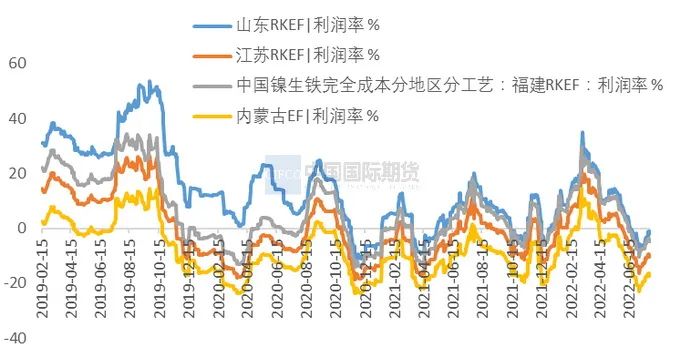

鎳鐵進口分析:印尼鎳鐵量進口量高位回落,但仍保持40萬噸以上規模。2022年6月中國鎳鐵進口量43.49萬噸,環比下降11.62%;同比增59.32%,同比增速開始放緩。其中,自印尼進口鎳鐵量41.34萬噸,環比降10.86%;同比增加79.44%。印尼的鎳鐵對我國鎳鐵進口佔比超過80%。7月高鎳鐵產量減產明顯,呈現量價齊跌。一方面是7月國內鎳鐵減產以及印尼進口鎳鐵量也在環比下降;另一方面是,鎳鐵價格呈現持續走低。上月高鎳鐵(出廠含稅)還能最低維持1400元/鎳點。7月已經跌落至1300元/鎳點。特別是7月下旬,鎳期價展開了反彈。鎳鐵價格仍然呈現回落架勢。據MYSTELL,8月1日的報價,江蘇高鎳鐵出廠含稅價爲1270元/鎳點。鎳鐵廠的生產利潤繼續受擠壓。SMM統計的鎳鐵生產利潤率,內蒙EF最低爲-20%以下,虧損嚴重,山東RKEF虧損最嚴重時在7%以上。隨着鎳礦不斷走低,鎳鐵下旬生產利潤率有所回升,但仍處於0軸以下。行業尚未走出市場出清階段。

硫酸鎳的供需:

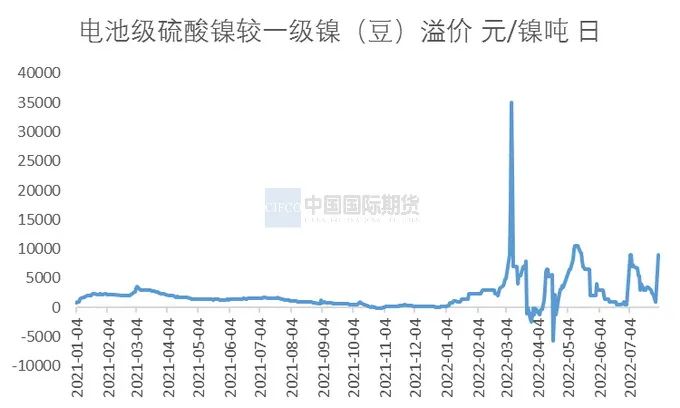

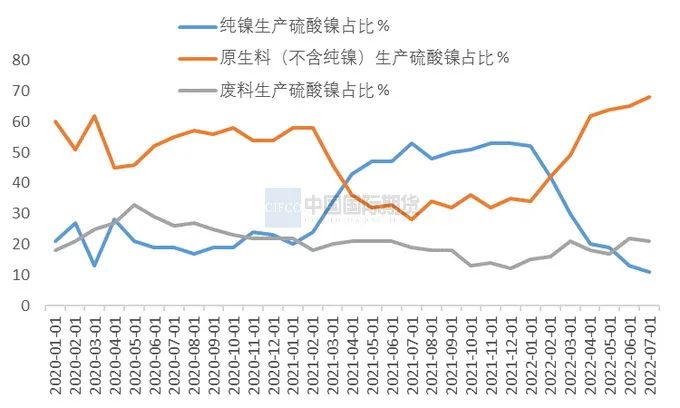

呈現供需雙旺格局,硫酸鎳對純鎳的需求進一步下降。SMM數據顯示,2022年7月全國硫酸鎳產量13.11萬噸,環比增加6.71%,同比增19.09%。進口方面,爲硫酸鎳提供原料的中間品進口量大增,其中,鎳溼法冶煉中間品6月進口量96449噸,同比增長220.65%;鎳鋶6月進口量17774噸,環比增加82.5%,同比增加4445.78%。根據SMM數據顯示,7月硫酸鎳的原料佔比如下:鎳豆鎳粉等純鎳佔比繼續下降至11%,原生鎳提升至68%,再生鎳維持21%。純鎳的佔比繼續下降,被原生料,例如鎳氧化鎳鈷、高冰鎳等代替的越來越多,從對鎳鋶和溼法冶煉的中間品7月環比大增的情況看,這一短期趨勢是呈現強化的。隨着鎳鐵利潤率的下降,高冰鎳等對硫酸鎳的支持會更明顯,而純鎳對生產的作用在不斷被削弱。

精煉鎳供需:產量提升但庫存仍在下降中。7月,SMM公布的全國電解鎳產量大幅提升。7月國內電解鎳產量爲1.56萬噸,同比增長26.47%。7月SMM公布開工率高達85.25%,連續2個月開工率在80%以上高位。在低庫存和高升水的驅動下,預計7月國內電解鎳產量還有進一步提升空間。庫存方面,7月,SMM純鎳社會庫存小幅下降,六地總5356噸,相較於6月末5877噸,環比下降8.87%,同比去年下降72.2%。

圖2-1:高鎳鐵價格高位繼續回落

資料來源:SMM,中期研究院

圖2-2:鎳鐵月度產量同比下降

資料來源:SMM,中期研究院

圖2-3:鎳鐵月度進口量及自印尼進口量

資料來源:WIND,中期研究院

圖2-4:鎳鐵進口同比維持高增長(%)

資料來源:WIND,中期研究院

圖2-5:鎳生鐵月度開工率低位徘徊

資料來源:SMM,中期研究院

圖2-6:鎳生鐵生產利潤率低位反彈,但仍在0下

資料來源:SMM,中期研究院

圖2-7:SMM(市場均價):電解鎳小幅反彈

資料來源:SMM,中期研究院

圖2-8:純鎳升貼水維持高位

資料來源:SMM,中期研究院

圖2-9:電解鎳庫存低位震蕩

資料來源:SMM,中期研究院

圖2-10:SMM電池級硫酸鎳平均價:硫酸鎳價格回落

資料來源:SMM,中期研究院

圖2-11:硫酸鎳-鎳豆溢價:仍舊在倒掛區間

資料來源:SMM,中期研究院

圖2-12:硫酸鎳原料佔比:純鎳產硫酸鎳佔比繼續下降,中間品佔比繼續提升

資料來源:SMM,中期研究院

小結:鎳中間品的供需結構仍然表現分化,其中鎳鐵尚未走出陰霾,仍然供強需弱;硫酸鎳的成本不斷走低,帶動價格向下;電解鎳則呈現較強的低庫存支撐。從趨勢來看,7月份鎳鐵產量有所下降,但尚未反映在價格;量價齊跌的過程中,鎳鐵行業普遍性虧損仍在繼續,市場出清階段還未走完。不過另一方面,也有進入尾聲階段跡象,一是鎳礦價格進入成本區間,向下支撐漸強;二是國內鎳鐵供給和印尼鎳鐵進口均出現回落。這或將給鎳鐵價格帶來一定支撐。趨勢上看,印尼鎳鐵勢必將進一步取代國內鎳鐵,但這是長期過程,未來國內該行業會持續保持微利。值得關注的是,純鎳低庫存情況,但我們預計這一低庫存也將處於長期階段。主要由於純鎳的應用範圍進一步被限制。

03

基本面分析-下遊

下遊:8月延續減產,供需雙弱或帶來緩慢去庫

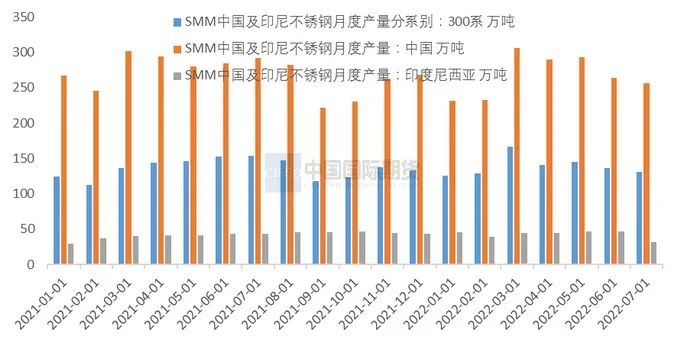

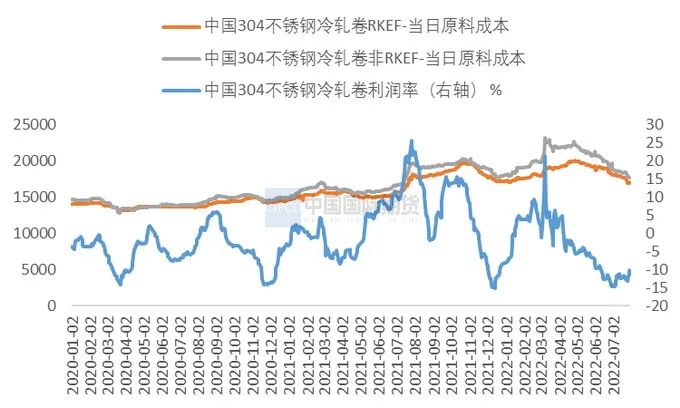

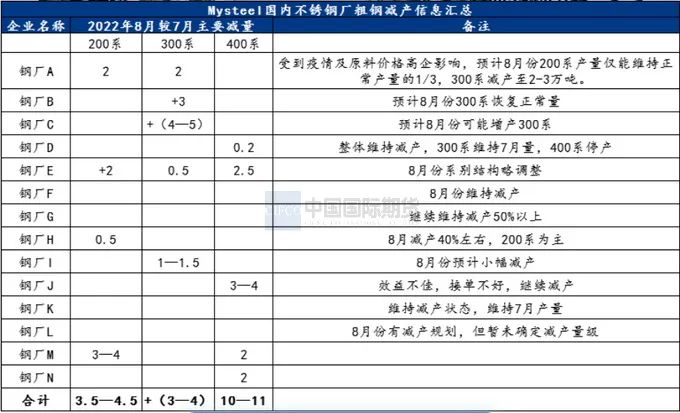

不鏽鋼產量:SMM調研,7月份全國32家不鏽鋼產量256萬噸,較6月份產量環比下降3.03%,同比下降12.33%。中國和印尼300系產量合計131萬噸,環比降3.68%。7月份不鏽鋼產量環比繼續下降,特別是300系,印尼的產量也出現下降。這主要還在於不鏽鋼終端需求不佳,價格疲弱之下,生產虧損,因此維持了減產。從SMM統計的304冷軋利潤來看,平均利潤仍處於虧損狀態,截止7月底,304冷軋利潤率爲-10.21%,相較於6月超過-14%以上虧損幅度有所收窄,其中主要是生產成本明顯下移,這和鎳鐵價格不斷走低有關。不過行業仍處於虧損階段會繼續抑制8月產量。消息面,8月份某華東不鏽鋼廠已經放出計劃進一步減產,預計將比7月份粗鋼減3.5萬噸,300系等減幅不小,從MYSTEEL的不完全統計看,8月多數不鏽鋼廠維持了7月的減產力度。

不鏽鋼庫存情況:SMM數據顯示,截止7月31日,無錫+佛山不鏽鋼庫存爲68.5萬噸,相較於6月底有所增加。全國冷軋300系(無錫+佛山)庫存合計44.71萬噸,庫存總體呈現上升趨勢,不鏽鋼庫存月度環比上升0.44%。從MYSTEEL周度數據看,300系在7月底出現了周環比下降,佛山和無錫都有去庫狀態。但目前總體庫存仍在高位,關注8月減產的情況下,如果持續性去庫,終端需求也有所恢復,或帶來整體產業鏈價格企穩。

圖3-1:304切邊(無錫)價格持續下跌

資料來源:SMM,中期研究院

圖3-2:不鏽鋼中國及印尼月度產量 單位:萬噸

資料來源:SMM,中期研究院

圖3-3:不鏽鋼社會庫存

資料來源:WIND,SMM,中期研究院

圖3-4:304冷軋利潤率處於負值

資料來源:WIND,SMM,中期研究院

表2-1:MYSTEEL統計的8月不鏽鋼減產信息

04

庫存低位徘徊

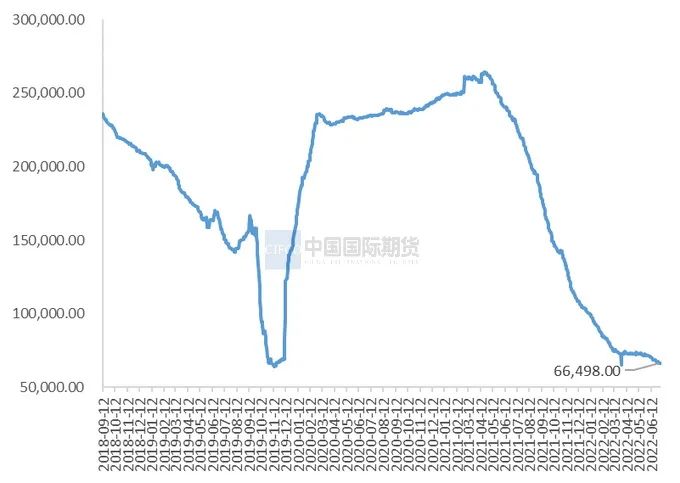

庫存方面,LME庫存繼續下跌趨勢,截止8月1日庫存66498噸。上期所庫存1741噸,純鎳庫存繼續下降,回到7附近,進口窗口繼續開放,有利於保證國內的進口供給。

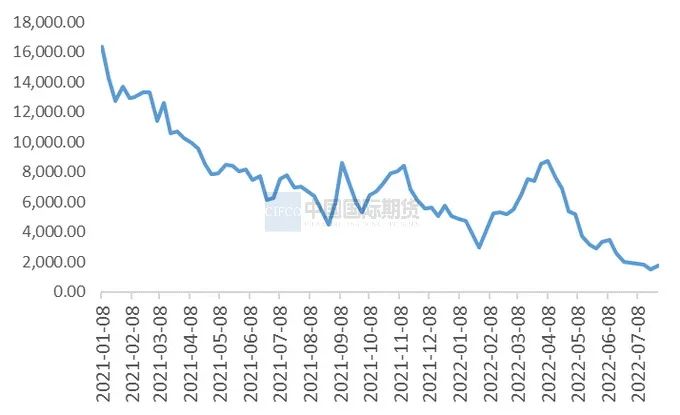

圖4-1:倫鎳庫存高位回落

資料來源:WIND,中期研究院

圖4-2:上期所鎳庫存

資料來源:WIND,中期研究院

圖4-3:滬倫比恢復,進口窗口打開

資料來源:WIND,中期研究院

05

關注疫情及宏觀經濟形勢

關注疫情變化,以及俄烏局勢變化,及全球通脹情況對國內外政策的影響。

06

市場交易策略

8月行情預判:上期月報我們提示關注7月下旬不鏽鋼去庫情況,可能會帶來的階段性反彈。從7月下旬開始,在消息面的刺激下,鎳價迎來了小幅反彈。產業鏈基本面看,鎳鐵尚未擺脫需求不振,生產虧損的局面,但由於減產延續至8月,不鏽鋼虧損已經收窄,這一邏輯有望向上推演至鎳鐵生產,進而帶來鎳價的企穩。不過從現貨交易看,終端需求並未恢復,當前主要鎳價的支撐來自供給縮減,這樣會導致鎳價的反彈空間有限。此外,要特別關注印尼方面的出口政策。8月整體鎳價或迎來寬幅震蕩。

策略:波段操作,產業關注風險對衝。

作者:中期研究院 有色金屬研究團隊 2022年8月3日