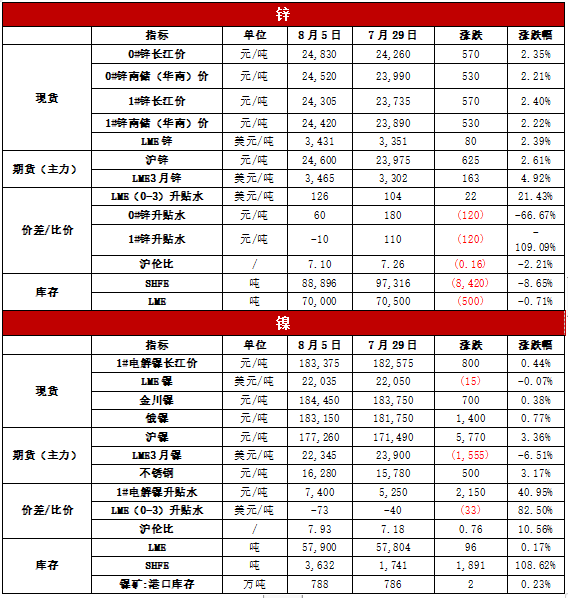

宏觀上,需要持續關注臺海局勢,或成爲擾動市場關鍵因素;俄方降低北溪1號輸送量,致俄羅斯與西方國家衝突不斷,或增強對俄制裁的擔憂,精煉鎳風險溢價或有所上升。基本面來看,鎳表現較弱,印尼NPI、MHP、高冰鎳放量預期擡升,供應壓力增大。需求上,鋼廠因虧損,7月減產情況持續,不鏽鋼需求疲軟,鎳最大終端下遊受限,但新能源汽車產業鏈表現良好,在一定程度上支撐鎳需求。庫存上,海內外均呈累庫趨勢,國內庫存漲幅較大,較上周增長108.62%。整體而言,鎳短期擾動仍存,長期看跌觀點不變。

一、有色金屬核心邏輯及觀點

二、市場價格與行情回顧

三、宏觀及行業資訊

在一周前發布的生產報告中,嘉能可披露上半年其歐洲地區鋅冶煉廠總產量35.09萬噸,同比負增12%或4.8萬噸,主因歐洲高電價使得當地煉廠減停產。當地時間周四召開的業績交流會中,嘉能可CEO多次提及對歐洲能源價格波動的擔憂,並提到當前旗下歐洲地區鋅冶煉業務依舊處於虧損狀態。

美聯儲梅斯特:9月份美聯儲可能加息75個基點也不是沒有道理的;但很有可能是50個基點,美聯儲將以數據爲指導。認爲利率應該略高於4%。然後,一旦通脹率回落至接近2%的目標,美聯儲就會降息。

國產鐵礦開採投資進入“加速期”。工信部網站日前公布的上半年鋼鐵行業運行情況顯示,上半年,黑色金屬礦採選業投資額累計同比增長76.1%。業內人士表示,礦山投資快速增長。隨着政策大力支持,國產鐵礦項目建設速度有望加快,預計未來2-3年後國內鐵礦石產量將明顯增加,國產鐵礦石供給能力將顯著提高。

中金固收稱,7月房地產銷售再度走弱,不過低基數效應使得同比跌幅控制在30%以內,土地市場延續區域分化行情。總體上房地產銷售復蘇的速度和強度可能不足以支撐大部分房企資金面改善,供給端信用風險化解問題沒有明確解決思路,在此背景下再融資難以恢復、二級市場擔憂情緒得不到緩解,投資角度仍然沒有到行業整體拐點。

澳洲聯儲貨幣政策聲明:下調2022年GDP增速預測至3.25%,下調2023年和2024年增速預測至1.75%;預計CPI將在四季度觸及7.75%的峯值,2023年12月爲4.25%,2024年底爲3%;預計失業率今年四季度爲3.25%,到2024年12月爲4%;風險是預期的轉變,通脹在更長時間內保持在較高水平;預計將採取進一步措施使政策正常化,但不是按照預先設定的路徑。

本周SMM調研了國內主要大中型銅杆企業的生產及銷售情況,綜合看企業開工率約爲67.23%,較上周回落4.74個百分點。(調研企業:21家,產能:747萬噸) 本周(7.23-7.29)精銅杆開工率大幅回落4.74個百分點,主因華南區域銅杆企業控制庫存,放緩生產節奏,影響了整體的開工率。

印度央行行長沙克蒂坎塔·達斯:預計2023財年印度通脹率爲6.7%,與前次預測持平;預計2024財年通脹率爲5%;原油平均價格預期爲105美元/桶;印度央行的政策是堅持中期4%的通脹目標。

美國上周初請失業金人數爲26萬人,預期25.9萬人,前值自25.6萬人修正至25.4萬人;四周均值爲25.475萬人,前值自24.925萬人修正至24.875萬人;至7月23日當周續請失業金人數爲141.6萬人,預期137萬人,前值自135.9萬人修正至136.8萬人。

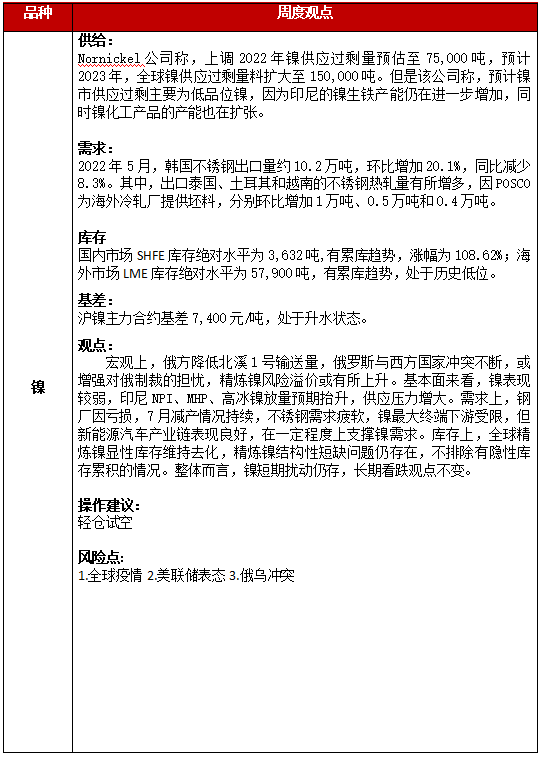

四、產業鏈核心數據追蹤

4.4鎳數據跟蹤

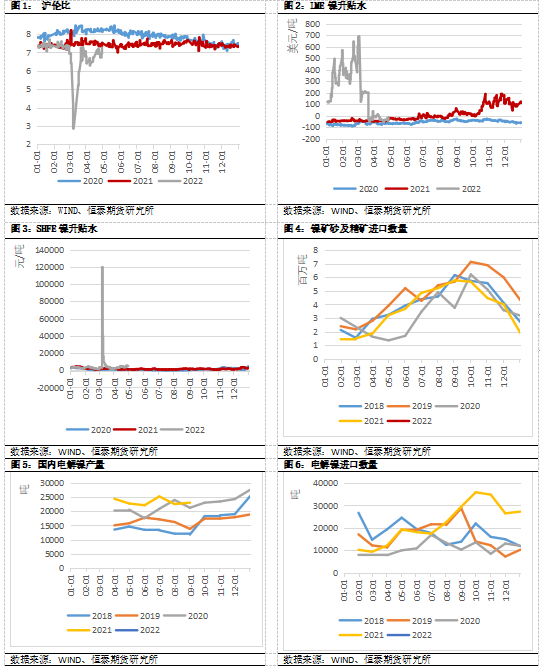

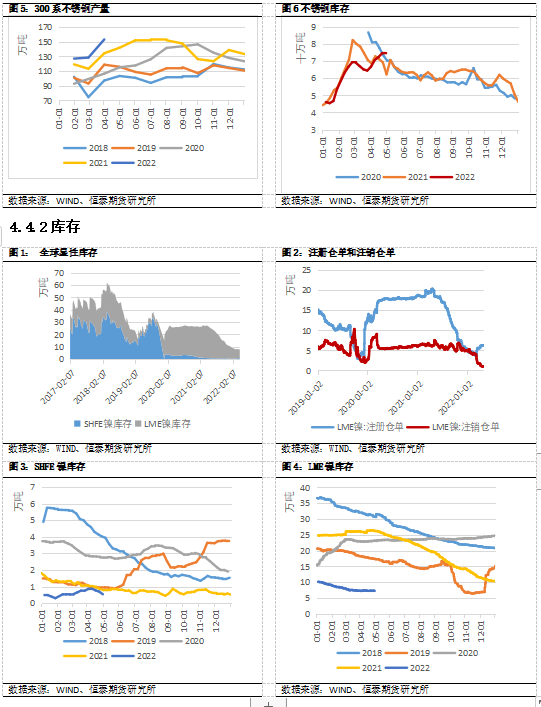

4.4.1價差/比價