**觀點小結

**

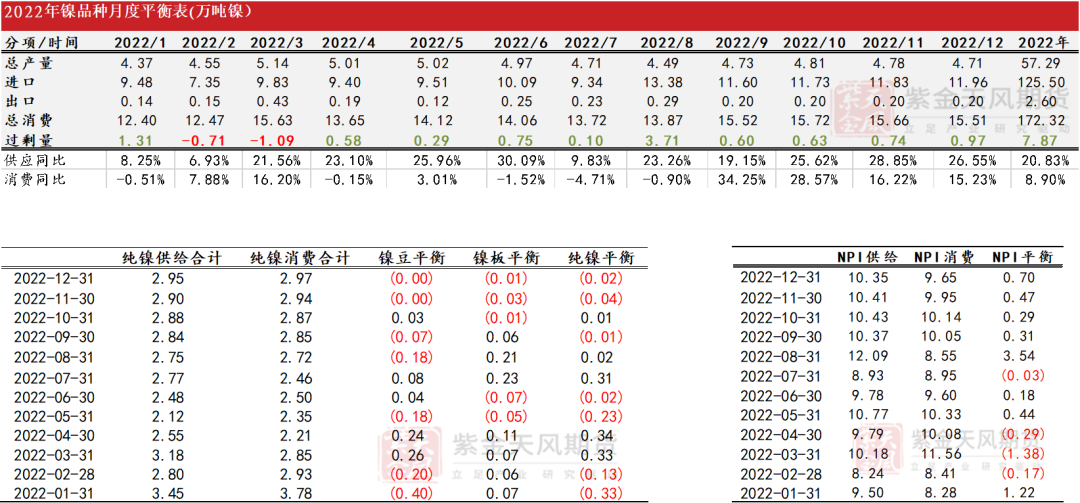

*四季度鎳過剩,集中表現爲鎳鐵過剩,而電解鎳供應偏緊,預計鎳價震蕩偏強,策略建議逢低做多。

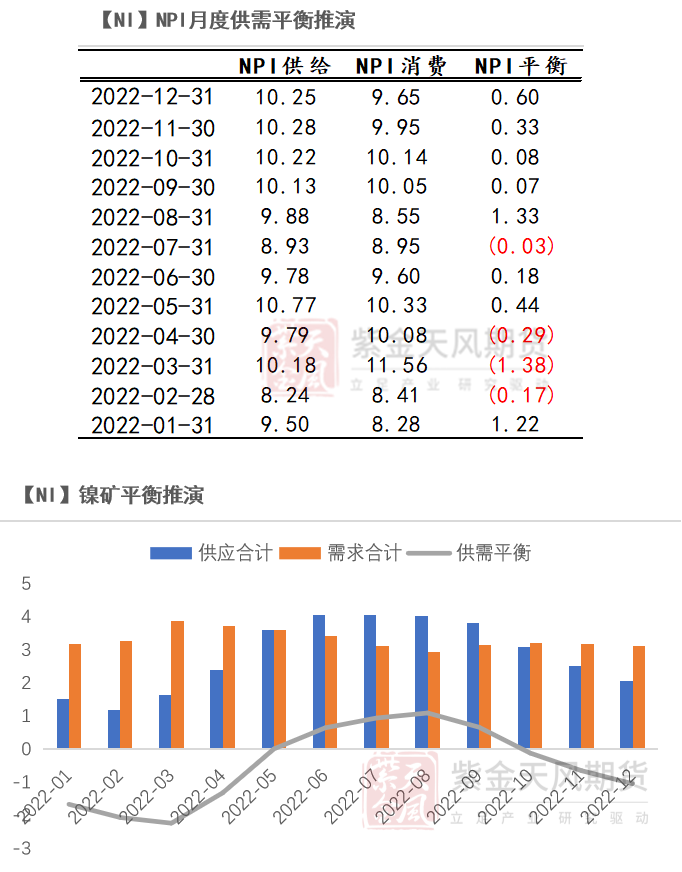

*【鎳鐵】鎳鐵呈過剩格局,但我們認爲四季度鎳鐵價格企穩,難有顯著下跌。鎳鐵供應過剩可能更多體現在頭部鋼廠中,印尼鎳鐵集中流向青山、德龍,少部分外售,甚至頭部鋼廠需要外採不同品味的鎳鐵調配,這就導致所謂大量印尼新增產能釋放的供應未必完全體現在市場上。整體來看,NPI供需彈性較大,四季度可能出現過剩不及預期的情況。

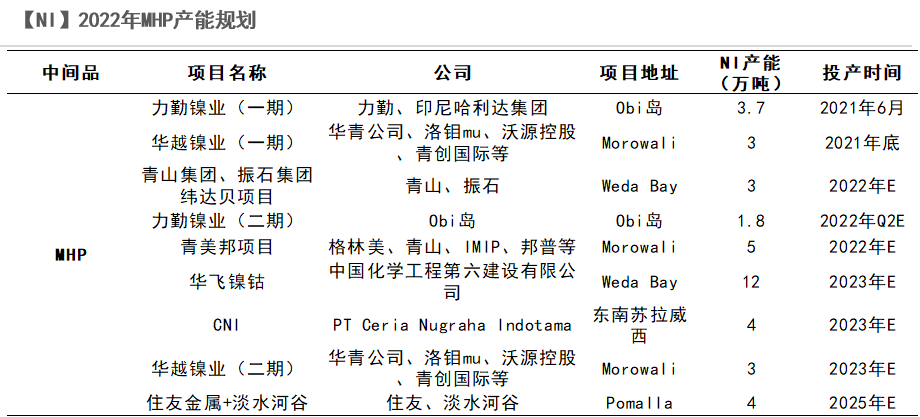

* 【高冰鎳、MHP】供應穩步兌現,下遊配套產能相對匹配,預計四季度不會存在明顯矛盾。中間品供應擠壓部分鎳豆需求,但尚未完全替代。

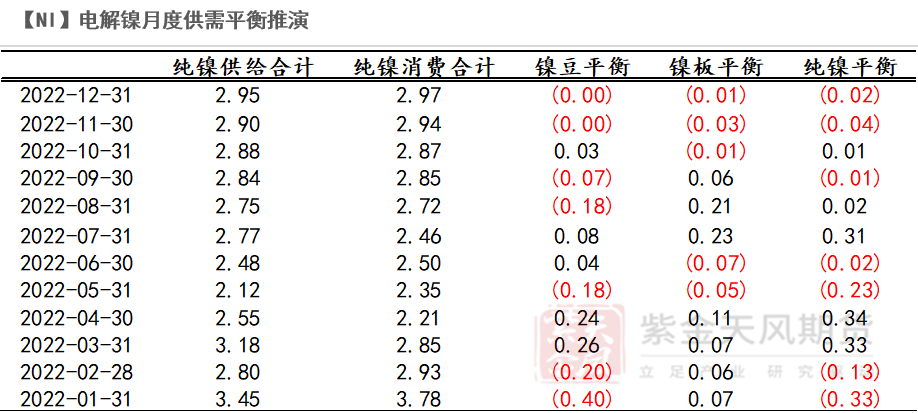

* 【電解鎳】鎳過剩並不代表電解鎳過剩,四季度電解鎳基本面相對偏緊,存在缺口。供應端,我們上調部分鎳板進口增量,鎳豆進口量變化不大。需求端,合金、電鍍是電解鎳主力消費,預計四季度維持穩定,約1-1.4萬噸;在9、10月不鏽鋼復產預期下,我們小幅上調不鏽鋼對純鎳需求(主要用於搭配廢鋼生產);新能源方面,鎳豆需求預計約3-4千噸/月,彈性有限。四季度純鎳供需較爲僵硬,彈性不大,基於我們的平衡推演,純鎳低庫存局面難以改善。此時邊際變化尤爲重要,供給彈性缺失,下遊逢低採購,一旦合金、不鏽鋼等行業對鎳消費超預期,純鎳社會庫存可能進一步去庫,屆時可能造成鎳價劇烈波動。

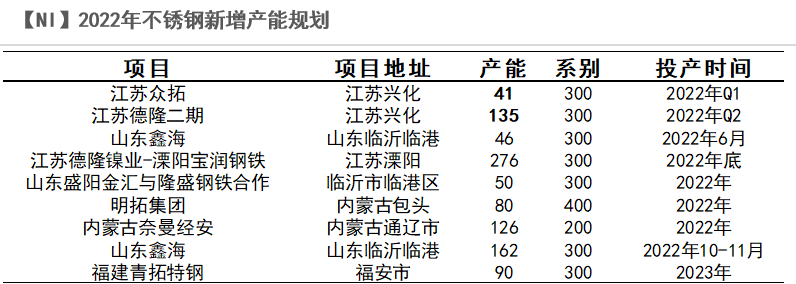

* 【不鏽鋼】鎳鐵和不鏽鋼逐漸背離,不鏽鋼四季度偏空。雖然近期不鏽鋼價格震蕩偏強,但終端需求坍塌的風險仍存,我們傾向於認爲當前更是一個測需求的窗口,一旦終端需求真僞得到驗證,如預期一致需求坍塌,那麼很有可能在10月下旬後,走收縮利潤的邏輯,不鏽鋼迎來一輪周期性下跌。因此,考慮到利潤對產量的指引,在平衡表後推時,我們給予9月、10月不鏽鋼較爲積極的復產預期,11月後產量有所下調,12月減產較爲明顯。

* 風險提示:1.宏觀利率的衝擊;2.高冰鎳-鎳板供應兌現緩解當前局面。

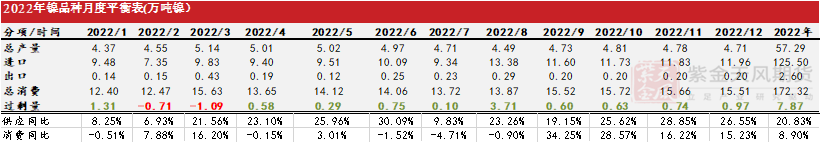

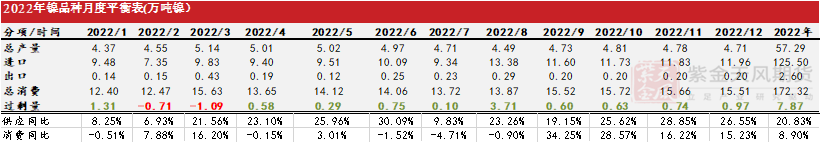

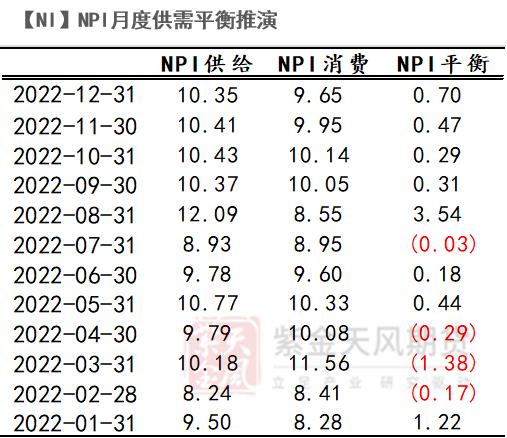

**平衡表

**

**鎳定價重心的討論:

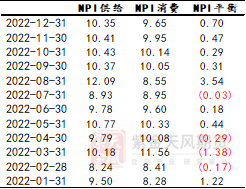

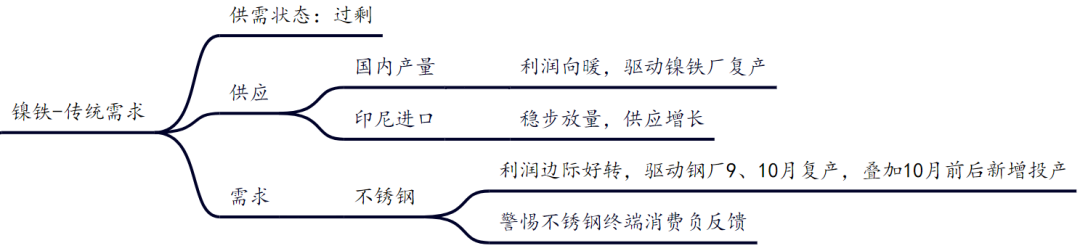

(一)鎳鐵-傳統需求**

鎳鐵:過剩格局明確

數據來源:SMM,紫金天風期貨

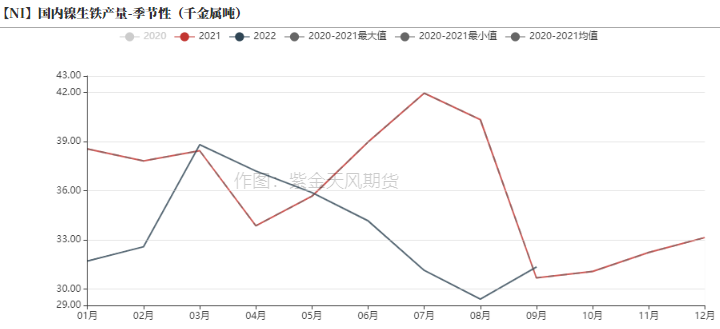

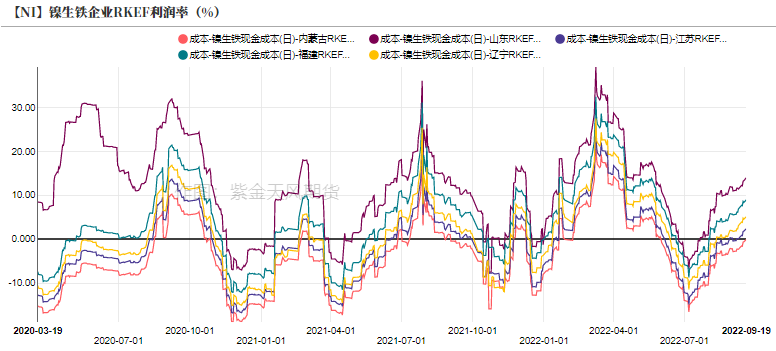

供應:國內鎳鐵,利潤驅動復產

* 2022年1-9月,國內鎳鐵產量累計約30.22萬噸鎳,同比下降10.1%,主要系利潤虧損導致鎳鐵廠主動減產導致。9月,在鐵廠利潤向暖驅動下,逐漸復產。

* 四季度預計鎳鐵價格企穩,難有顯著下跌,整體鐵廠利潤有所回暖。因此,我們在平衡表後推時,9、10月份給予一定復產預期,而11月、12月產量有所下調。

數據來源:SMM,紫金天風期貨

供應:印尼鎳鐵產能釋放發力

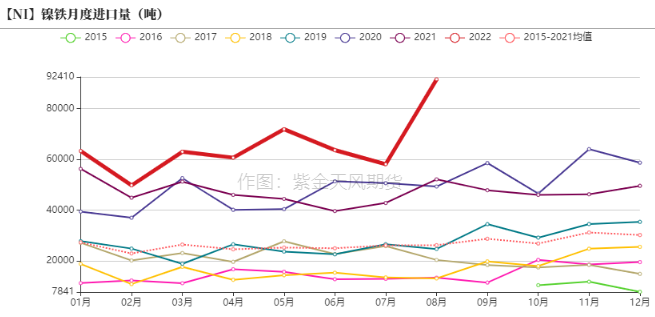

* 2022年1-8月,印尼鎳鐵回流累計約52.19萬噸鎳,同比增長38.19%。

今年以來,印尼鎳鐵產能釋放節奏加快,回流同比大幅增加,印尼鎳鐵提供了40%以上鎳元素供應,在印尼鎳鐵產能大幅增長的情況下,鎳元素也隨之過剩。

* 整體上,我們維持全年印尼新增投產約40.8萬噸鎳的預期,預計後續印尼鎳鐵進口量月均達7-8萬噸鎳。

數據來源:SMM,紫金天風期貨

需求:不鏽鋼產量

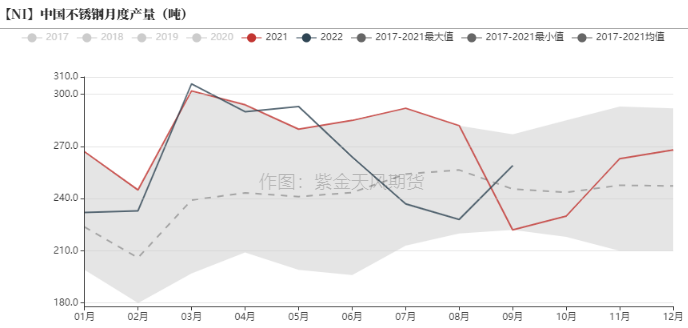

* 鎳鐵下遊需求主要爲不鏽鋼,以200系、300系不鏽鋼消耗爲主。

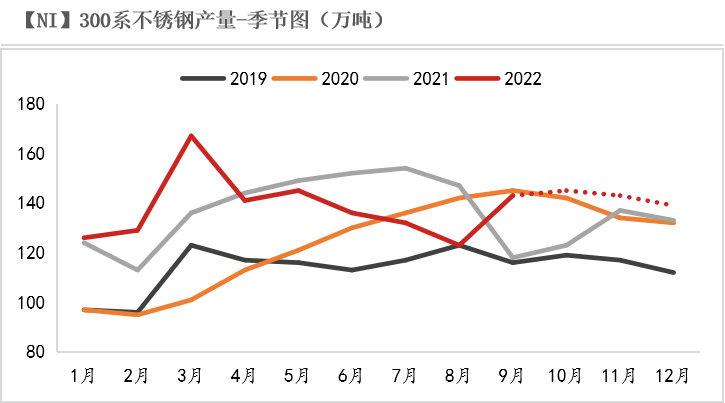

* 2022年1-9月,國內不鏽鋼產量累計約2344萬噸,同比下降5%。其中,200系不鏽鋼產量累計約697萬噸,同比下降5.68%;300系不鏽鋼產量累計約697萬噸,同比增長0.65%。

* 今年純鎳價格劇烈波動,鋼廠大幅提高NPI生產不鏽鋼比例,壓縮純鎳作爲原料的比例。根據我們測算的不鏽鋼耗鎳量,1-9月累計消耗鎳元素92.75萬噸鎳,同比增長1.62%;累計消耗鎳鐵量約85萬噸鎳,同比增長6.71%。

數據來源:SMM,紫金天風期貨

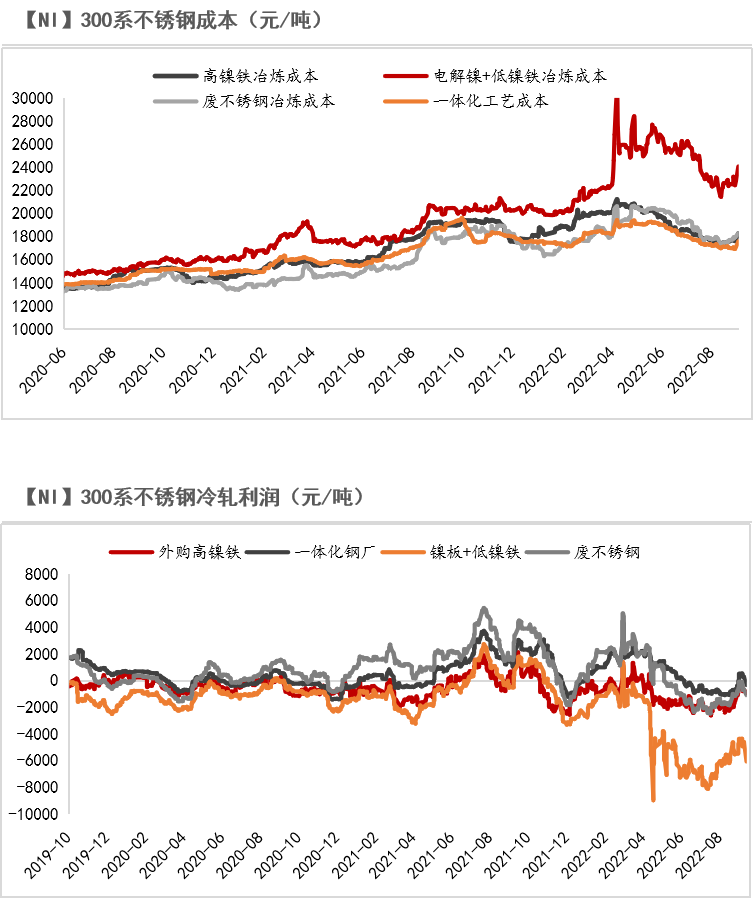

需求:不鏽鋼利潤空間收縮,四季度價格偏空

* 2022年整體來看,不鏽鋼廠利潤整體承壓。自3月以來,終端需求孱弱,不鏽鋼經歷了深度且持續性的虧損。然而8月底以來,不鏽鋼價格上漲,震蕩偏強,究其原因:1、在市場一致性看空預期下,下遊各環節備貨放緩,最終導致8月下遊庫存不足,終端陸續補庫,成交好轉刺激一波價格上漲。2、在薛定諤的“金九銀十”炒作下,貿易商也存在部分投機性補庫行爲。

核心觀點:

*四季度來看,我們認爲不鏽鋼價格震蕩偏空,主要邏輯:雖然近期不鏽鋼價格震蕩偏強,但是終端需求坍塌的風險仍存。我們傾向於認爲當前更是一個測需求的窗口,一旦終端需求真僞得到驗證,如預期一致需求坍塌,那麼很有可能在10月下旬後,走收縮利潤的邏輯,不鏽鋼迎來一輪周期行下跌。

* 因此,考慮到鋼廠利潤變化對產量的指引,在平衡表後推時,我們給予9月、10月不鏽鋼較爲積極的復產預期,11月後產量有所下調,12月減產較爲明顯。

數據來源:SMM,紫金天風期貨

平衡:鎳鐵過剩,但四季度價格可能企穩

*最終推導至平衡表,鎳鐵表現過剩,但我們認爲原料鎳鐵四季度價格企穩,難有顯著下跌的周期,我們的邏輯:

1、鎳鐵供應過剩可能更多體現在頭部鋼廠中,印尼鎳鐵進口到貨後集中流向青山、德龍鋼廠,少部分外售,甚至頭部鋼廠需要外採不同品味的鎳鐵調配,這將導致所謂的大量印尼新增產能釋放的供應未必會完全體現在現貨市場上。整體來看,NPI供需活動空間較大,四季度可能出現過剩不及預期的情況。2、菲律賓雨季來臨,礦端進口下降使得礦端價格堅挺,天然擡升鎳鐵成本,原料端成本偏強也一定程度上支撐鎳鐵價格。3、未來印尼鎳鐵增收關稅的政策落地,將擡升印尼鎳鐵成本,對鎳鐵價格形成一定支撐。

數據來源:SMM,紫金天風期貨

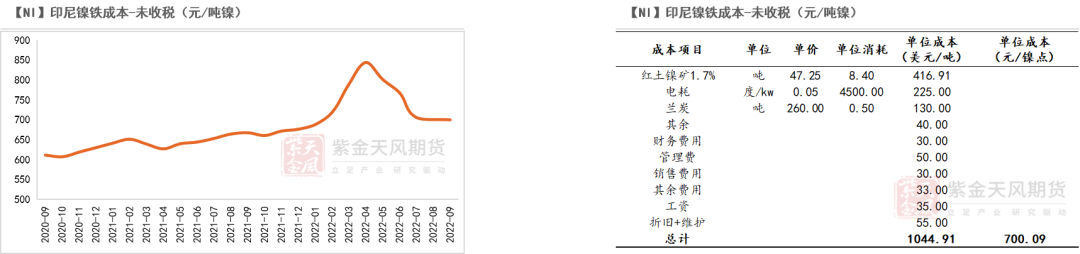

印尼鎳鐵成本測算

* 印尼鎳鐵成本逐年上升,主要系鎳礦成本和燃料成本擡升導致。

* 根據測算,當前印尼鎳鐵即期成本約700元/噸鎳,遠低於國內鎳鐵成本1200-1300元/鎳點,印尼優勢不減。

數據來源:SMM,紫金天風期貨

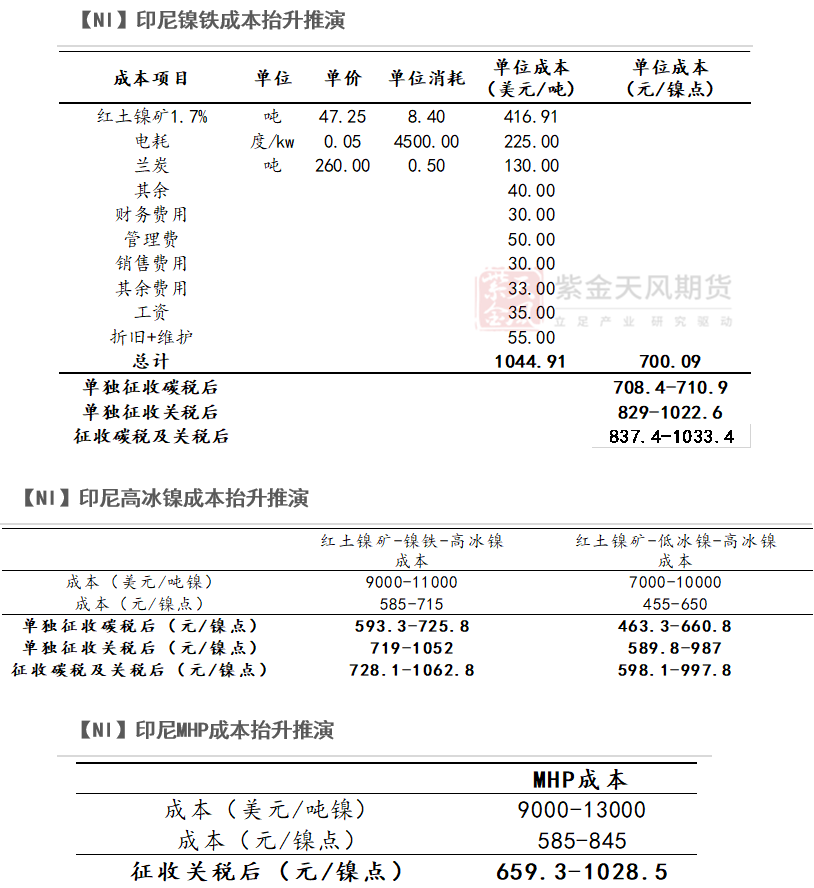

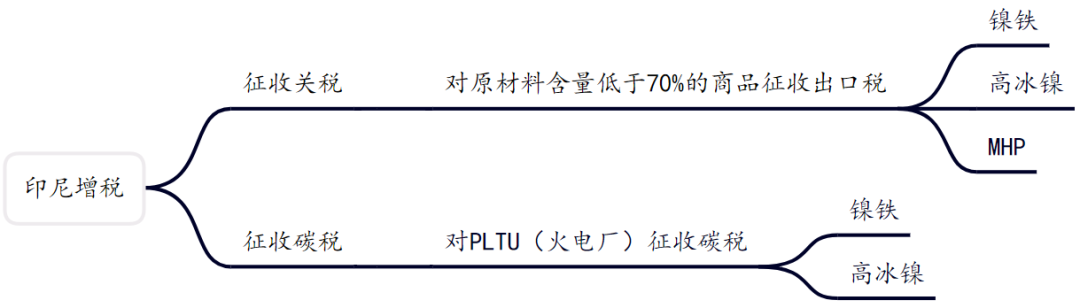

印尼增收關稅擡升成本,給予一定支撐

* 徵收關稅對鎳鐵成本擡升約129-322.5元/鎳點,對MHP成本擡升約73.4-183.5元/鎳點,對高冰鎳成本擡升約134.8-337元/鎳點。

* 徵收碳稅對鎳鐵和高冰鎳成本擡升約8.3-10.8元/鎳點,對MHP影響相對較小。

數據來源:SMM,紫金天風期貨

核心觀點:鎳鐵-不鏽鋼

*四季度鎳過剩,集中表現爲鎳鐵的過剩,但我們認爲鎳鐵價格企穩,難有顯著下跌。

*鎳鐵和不鏽鋼可能逐漸背離,不鏽鋼震蕩偏空。終端需求乏力,過剩產能走利潤收縮邏輯,可能10月下旬後,不鏽鋼迎來一輪周期行下跌。

* 不鏽鋼負反饋可能在遠期對鎳鐵價格形成壓力,但對電解鎳價格的拖累已脫鉤,電解鎳已然回歸自身定價。

數據來源:SMM,紫金天風期貨

**鎳定價重心的討論:

(二)定價重心回歸電解鎳

**

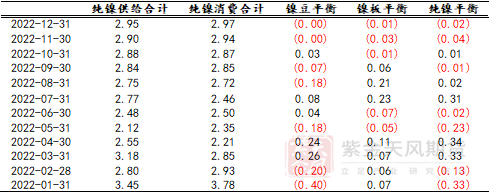

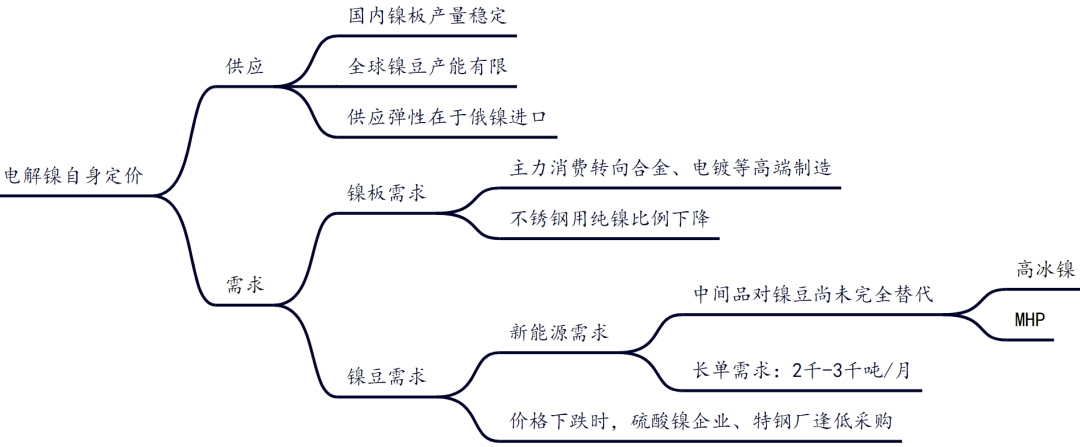

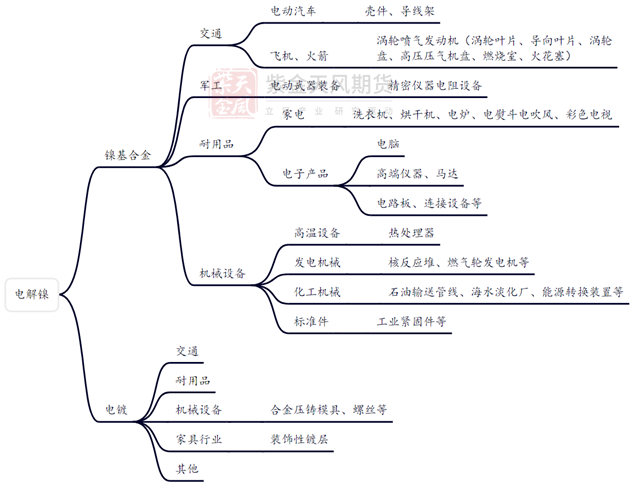

電解鎳:基本面緊平衡

電解鎳供需相對偏緊,回歸自身定價,鎳板矛盾相對突出。

對於鎳板:

* 供應端,彈性集中在俄鎳進口。

* 需求端,鎳板主力消費已從不鏽鋼轉向合金、電鍍行業,基本屬於剛性需求,替代性較小。根據我們實際了解,合金對純鎳消費量約1-1.4萬噸/月左右。

對於鎳豆:

* 需求端,主要爲新能源需求和部分特鋼,預計後續鎳豆需求約3千-4千噸/月。

數據來源:SMM,紫金天風期貨

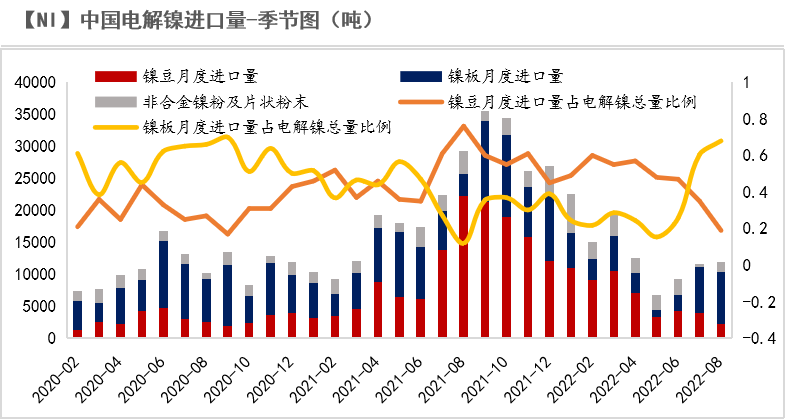

供應:四季度純鎳供應彈性在俄鎳

* 國內鎳板產量較爲穩定,維持在1.2-1.6萬噸之間。

* 進口來看,2022年1-8月,鎳板累計進口5.75萬噸,同比下降17.3%;鎳豆累計進口5.16萬噸,同比下降24.75%。自3月劇烈的多空博弈之後,電解鎳供需都較爲僵硬,純鎳進口以剛性需求導向爲主,進口量同比大幅下降。

* 四季度來看,電解鎳的供應彈性在於俄鎳進口,預計整體供應端不會發生劇烈變化,仍以剛性需求導向爲主。

數據來源:SMM,紫金天風期貨

需求:合金、電鍍成爲純鎳主力消費

* 往年不鏽鋼行業使用純鎳生產不鏽鋼比例約3%-5%,如今比例下降至1%左右,疊加今年不鏽鋼廢鋼使用率有所下降,使得NPI生產不鏽鋼比例進一步上漲。

* 因此,今年以來,電解鎳消費主力由不鏽鋼切換至合金、電鍍行業,其對純鎳的需求在今年受到極大關注。合金終端消費相對較爲分散,難以量化統計。根據調研考察來看,上半年受到價格高波動的衝擊,合金類需求後置,下半年整體消費有所好轉,月均消費區間約1-1.4萬噸。

數據來源:SMM,紫金天風期貨

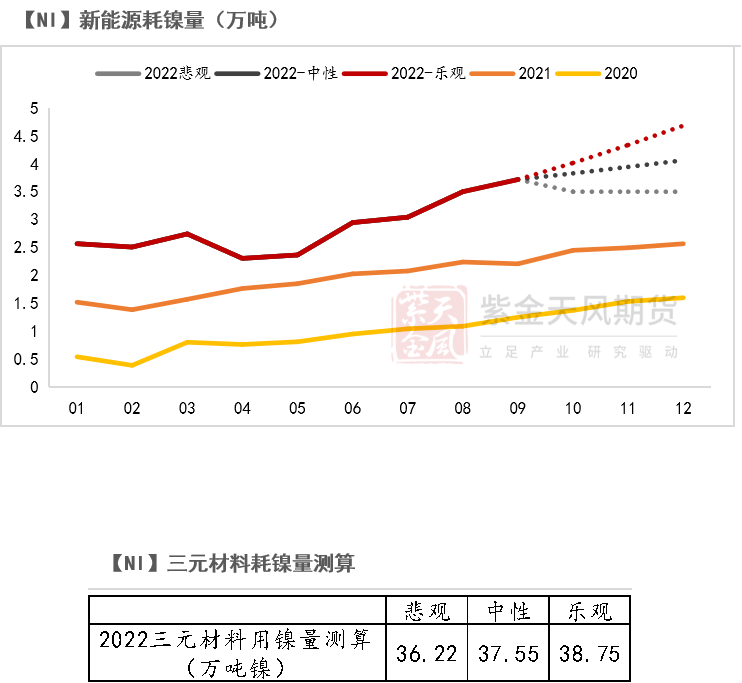

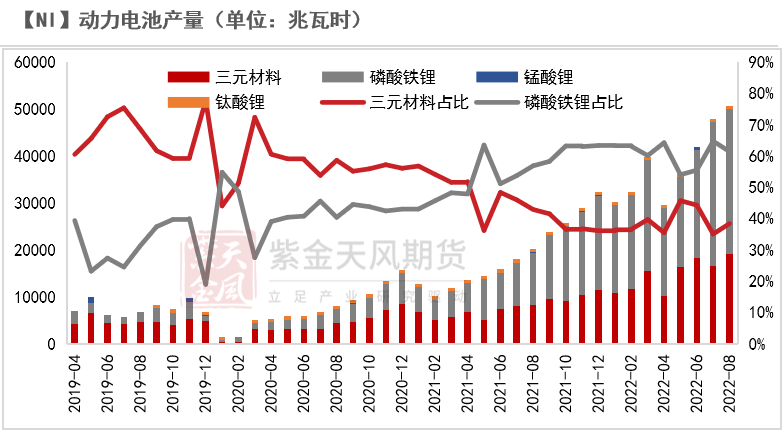

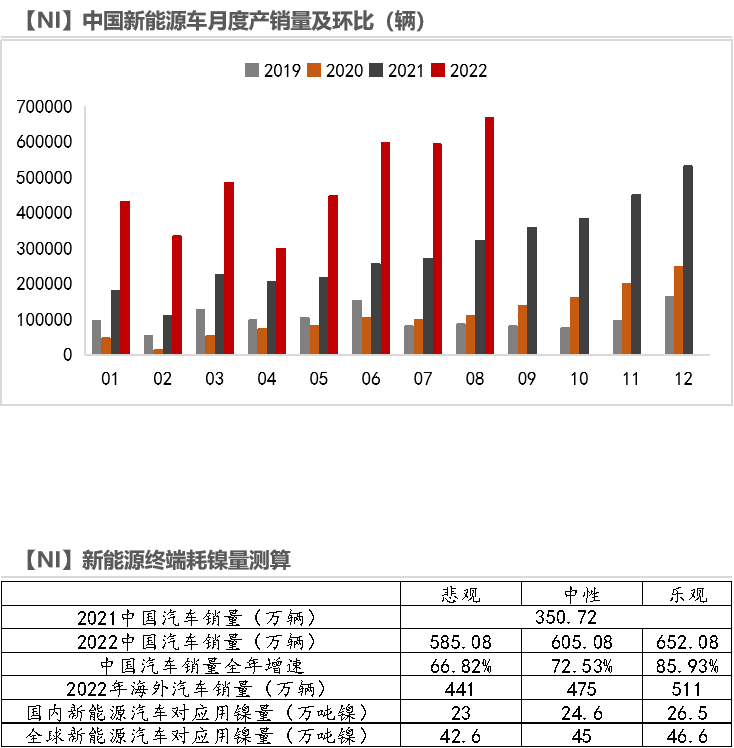

需求:新能源耗用鎳預計約36-38.75萬噸鎳

* 2022年三元動力電池佔比總產量39%,1-9月,三元動力電池用鎳量累積約25.71萬噸鎳,同比增長77.81%。

* 預計2022年全年新能源用鎳量在悲觀/中性/樂觀預估下,分別達36.22/37.55/38.75萬噸鎳。2022年新能源汽車用鎳量在鎳元素(原生鎳)消費佔比由13%提升至19%。

數據來源:WIND,紫金天風期貨

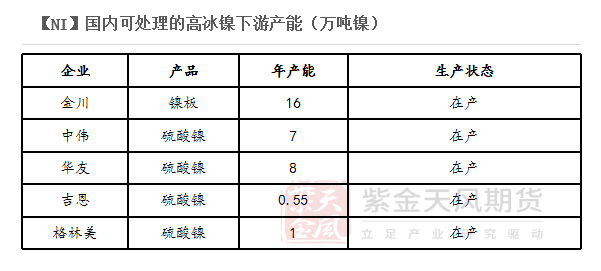

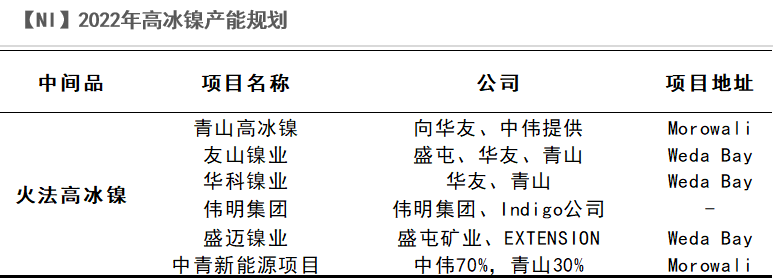

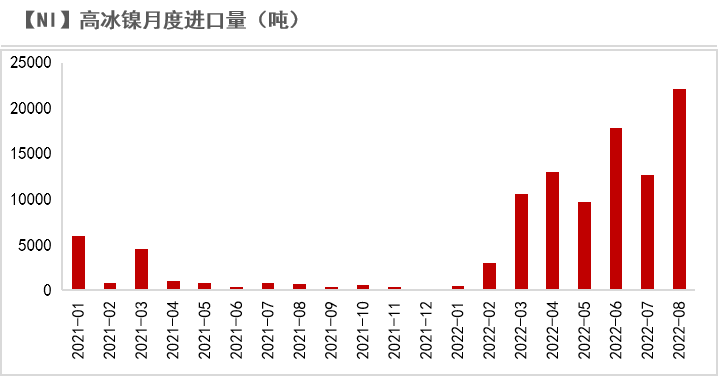

需求:鎳豆未被完全替代,但需求彈性有限

* 2022年1-8月,高冰鎳進口約8.9萬,同比增長494%,其中,8月高冰鎳進口量達2.2萬噸,預計四季度高冰鎳釋放節奏穩定,約2萬噸/月左右。從目前高冰鎳貿易流向來看,基本被金川、華友、中偉三家公司承攬,下遊配套產能約1.5萬噸以上,基本能夠與高冰鎳供應匹配,預計四季度不會存在明顯矛盾。

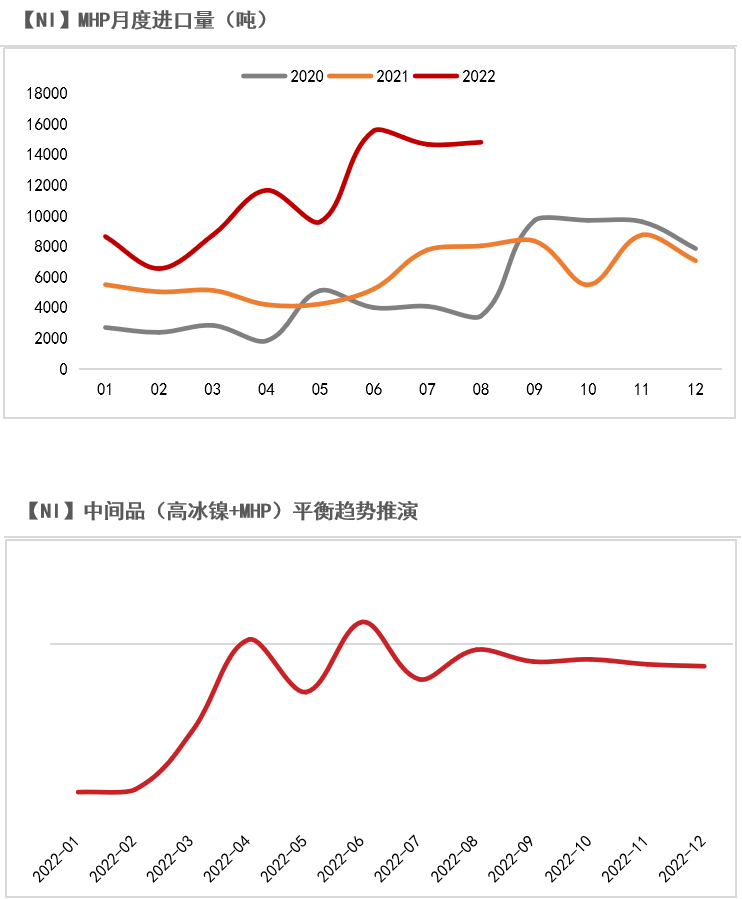

* 2022年1-8月,MHP進口約9.03萬噸鎳,同比增長100.01%。MHP作爲鎳中間品之一,預計四季度供應維持在1.5-1.7萬噸鎳/月,下遊配套產能約1.2萬噸鎳/月以上,存在產能錯配的問題,但矛盾並不劇烈。

* 我們推演了中間品與新能源需求供需趨勢,考慮到四季度新能源需求強勁,中間品與新能源的缺口存在擴大可能,屆時鎳豆需求可能有所上升,但需求彈性有限。

數據來源:SMM,紫金天風期貨

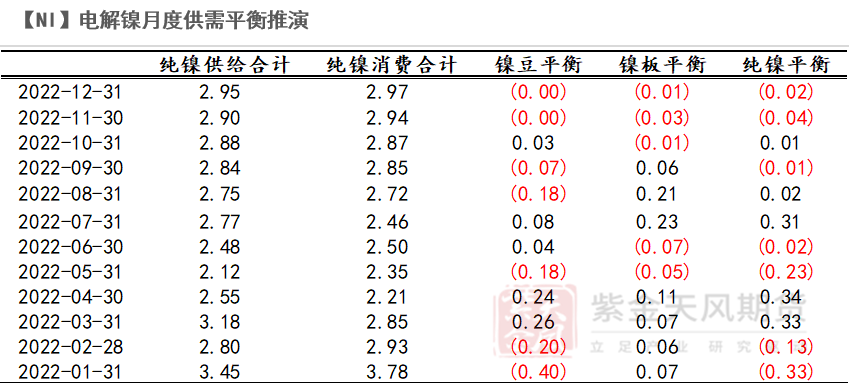

**平衡:電解鎳緊平衡,存在缺口

**

* 整體來看,我們認爲四季度電解鎳緊平衡,供需處於較爲僵硬的狀態,兩邊彈性變化都不大,此時邊際變化尤爲重要。

* 【供應】我們上調部分鎳板進口增量,鎳豆進口量相對變化不大。

* 【需求】合金、電鍍需求是電解鎳主力消費,預計四季度維持穩定,約1-1.2萬噸;在9、10月不鏽鋼復產預期下,我們小幅上調不鏽鋼對純鎳需求(主要用於搭配廢鋼生產);新能源方面,四季度消費可期,但中間品供應兌現,替代部分鎳豆需求。後續來看,鎳豆主要依靠長協消費(新能源)以及價格低位時,硫酸鎳、特鋼等領域逢低採購,整體上鎳豆需求預計約3-4千噸/月,彈性有限。

* 【平衡】電解鎳基本面相對偏緊,存在一定缺口。鎳元素的過剩集中體現在鎳鐵上,那麼在純鎳較爲緊張的情況下,定價重心回歸純鎳自身。

數據來源:SMM,紫金天風期貨

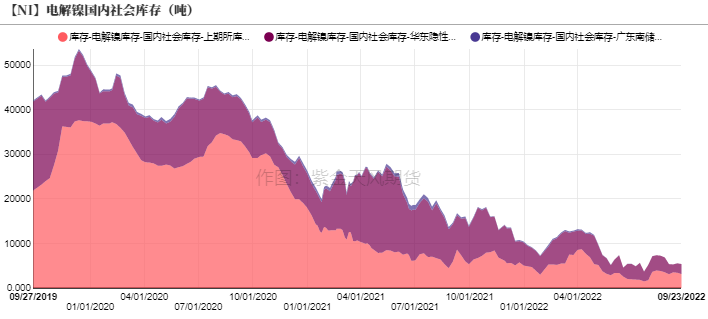

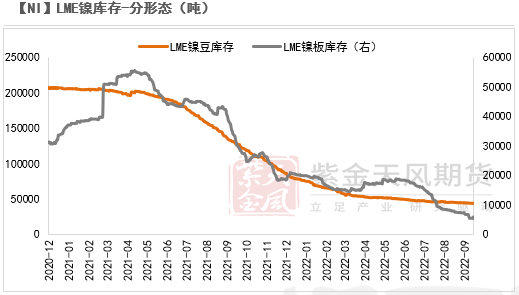

四季度難累庫

低庫存持續,難累庫

* 今年以來高冰鎳、MHP放量使得LME鎳豆去庫進程放緩,鎳板去庫較爲明顯。鎳板的持續去庫一定程度上側面說明歐美市場對鎳板消費較爲強勁,在全球純鎳產能有限背景下,預計四季度LME純鎳庫存難累庫。

* 國內純鎳供應保持脆弱,自LME史詩級逼倉後,進口以需求導向爲主,彈性較小,導致國內純鎳社會庫始終處於低位。供給彈性缺失,下遊逢低採購,一旦合金、不鏽鋼等行業對鎳消費超預期,純鎳社會庫存可能進一步去庫,屆時可能造成鎳價劇烈波動。

* 基於我們的平衡推演,四季度國內電解鎳社會庫存低位難以改善,低庫存下,邊際變化易引起鎳價波動且波動彈性較高。

數據來源:Bloomberg,SMM,紫金天風期貨

核心觀點:電解鎳

*預計四季度電解鎳價格震蕩偏強,策略建議逢低做多。

* 鎳過剩並不代表電解鎳過剩,電解鎳基本面相對偏緊,存在缺口,回歸純鎳自身定價。

* 四季度純鎳低庫存局面難以改善,供需都較爲僵硬,低庫存下,邊際變化易引起鎳價波動且波動彈性較高。

* 長期來看,在全球純鎳產能有限背景下,可能需要依靠鎳鐵-高冰鎳-電解鎳的路徑改善當前局面。

**可能下跌的風險:

宏觀利率的衝擊

**

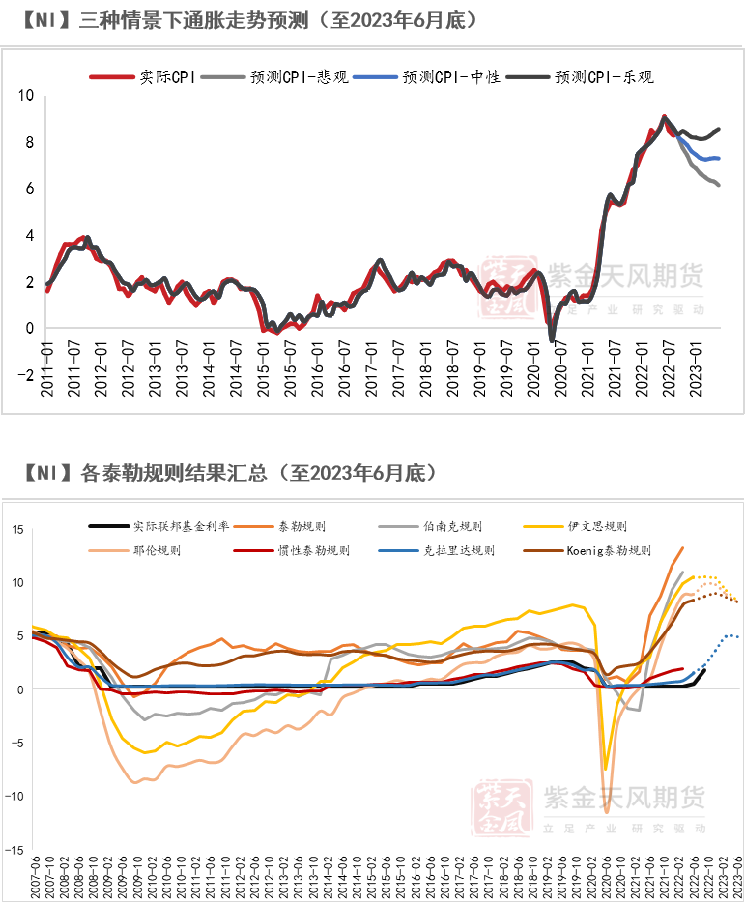

警惕宏觀利率的衝擊

* 在電解鎳供需相對僵硬時,需警惕宏觀利率的衝擊,很可能在宏觀利空情緒的刺激下,鎳的波動率被進一步放大。

* 根據克拉裏達規則外推,本輪加息目標利率終值接近5%,需注意聯儲後續提高目標利率的可能;

* 根據慣性泰勒規則,更陡峭的加息對應了理論利率拐點更早的出現,因此不排除在未來1至2次加息中,美聯儲依然維持較爲激進的加息步伐;

數據來源:SMM,紫金天風期貨

**可能下跌的風險:

遠期供應的變數**

高冰鎳轉產電解鎳

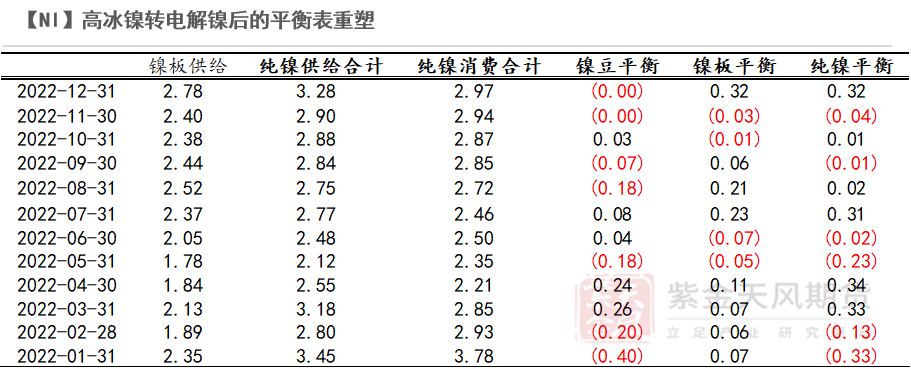

* 公開消息表示青山集團將於印尼投建5萬噸電解鎳項目。據了解,該項目目前已立項,生產鎳板的原料爲青山自產的高冰鎳,項目具體投產時間預計在年底。

* 對此,我們重塑純鎳月度平衡,極端來看,以12月該項目逐漸投產爲基準,平衡表調整如下: 鎳板12月供需由緊缺0.01萬噸轉向過剩0.32萬噸。

* 我們認爲該路徑能夠一定程度上緩解電解鎳當前偏緊的格局,但考慮到具體投產時間約12月份甚至明年,因此預計不會改變四季度供應格局。然而,需要警惕消息面帶來情緒上的利空刺激。

**終端需求-傳統需求乏力

**

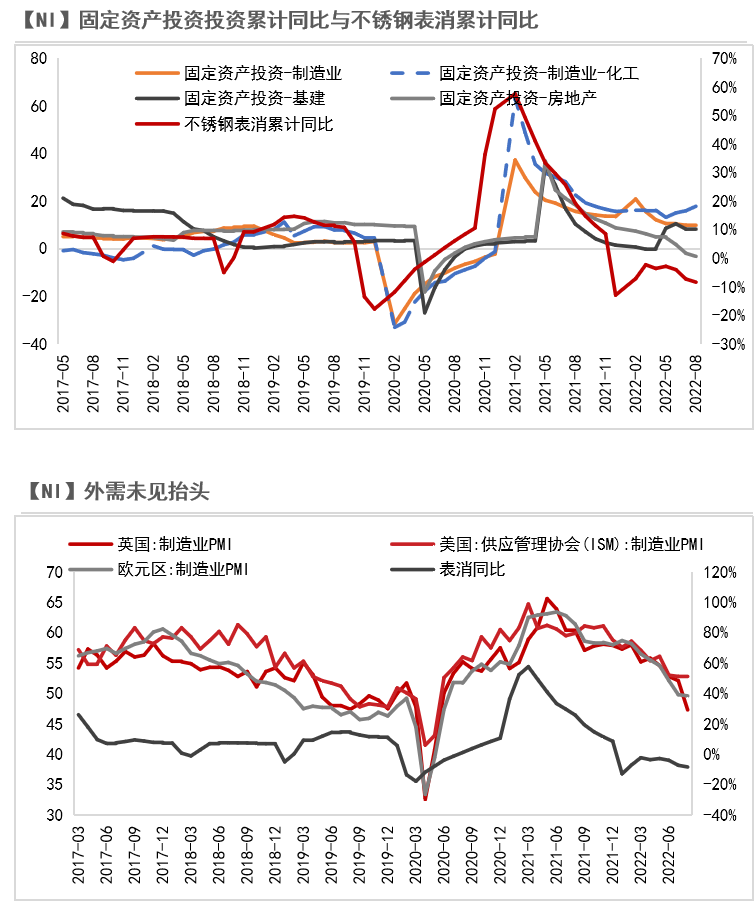

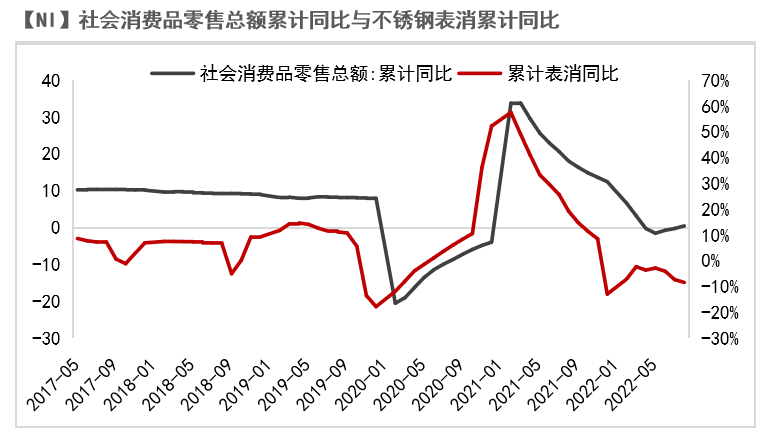

內需疲軟,外需未見擡頭

* 整體來看,國內宏觀經濟疲軟,制造業、房地產等數據難言樂觀,四季度內需乏力。

* 海外終端消費來看,歐美深陷通脹危機,英國、歐元區PMI均低於50,更加脆弱的經濟和更爲嚴重的通脹難以帶動不鏽鋼消費,綜合來看,四季度海外消費未見擡頭趨勢。

數據來源:Wind,紫金天風期貨

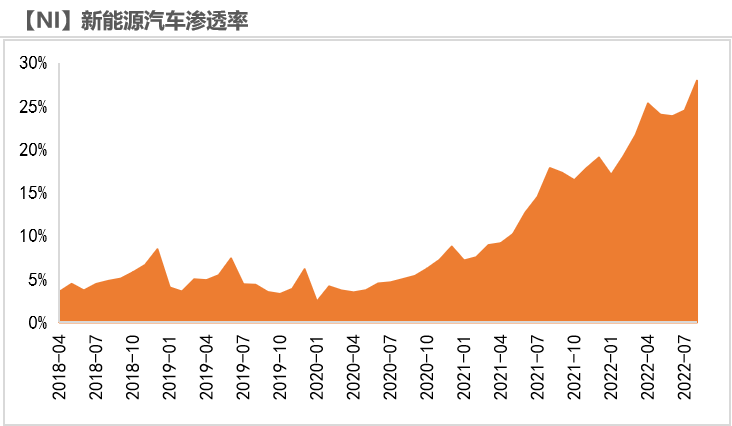

終端需求-新能源需求亮眼

新能源表現亮眼

* 2022年1-8月新能源汽車銷量達到385萬輛,同比增長157%。

* 疫情後,新能源汽車行業復蘇斜率較大,對此我們上調全年新能源車銷量預期,從悲觀/中性/樂觀預估,銷量分別爲585/605/652萬輛,終端汽車對應的耗鎳量分別爲23/24.6/26.5萬噸鎳。

數據來源::乘聯社,Bloomberg,紫金天風期貨

**鎳月度平衡表

**

平衡表

聯系人:楊希婭

從業資格證號:F03092600

聯系方式:yangxiya@zjtfqh.com