核心觀點

回顧2022年,鎳市的核心矛盾是二級鎳過剩和一級鎳庫存低位,資金博弈行爲明顯,價格重心上移。

展望2023年,海外經濟處於下行周期,國內迎來復蘇,內外周期錯配,定價更加關注基本面。關鍵的問題仍然是,純鎳什麼時候過剩?我們認爲,純鎳庫存累積需要寄希望於已有產能恢復、新增產能投放,以及需求負反饋,更多依賴二級鎳對純鎳消費替代進一步增強。下山的路,以時間換空間,積小勝爲大勝。

2023年全球精煉鎳有望轉向緊平衡,供應端預計有約2萬噸增量,需求端約3萬噸減量,正常情況下呈現小幅過剩。計劃新建的精煉鎳項目最早於六、七月份投放,爬產需要時日,密切跟蹤產能投放節奏和產能轉化問題。LNG存儲設備集中性投產、國產大飛機和軍工運用等帶動鎳基合金消費,貢獻純鎳消費主要增量;電鍍方面消費亦有少許增加;而不鏽鋼和電池領域消耗純鎳進一步削弱。節奏上,精煉鎳上半年偏緊,下半年趨鬆。另外,得益於印尼鎳鐵和中間品產能迅猛增長,2023年鎳元素過剩約27萬噸。

需要強調的是,鎳市擾動因素紛紜:(1)近期諾鎳傳聞減產10%,若其他大型精煉鎳企業也有減產計劃,則會推後過剩進程。但目前冶煉具備高利潤,貿然減產的可能性值得商榷。(2)低庫存狀態下,鎳價易漲難跌,在絕對值累積達到一定閾值前,警惕擠倉風險。(3)純鎳壘庫跡象產生後,不排除資金搶跑,鎳價轉下跌通道,可能誘發隱性庫存顯性化。(4)後期國內鎳豆可交割落地,會加速盤面定價走弱。(5)目前倫鎳流動性匱乏,盤面資金博弈行爲明顯,投機頭寸建議留有較高安全邊際。(6)另外,關注俄烏衝突、LME對俄鎳態度、印尼鎳產品出口政策等事件動態。如若上述因子發生重大變化,則應及時調整交易思路。

價格方面,盡管鎳價大趨勢向下,但低庫存狀態下恐難以順暢下跌,波動幅度較大,總體前高後低。明年鎳價下限預估150000~160000元/噸,上限取決於資金博弈,不確定性較高。

單邊策略:純鎳平衡扭轉前易漲難跌,單邊維持逢低買入思路;考慮到需求負反饋積累和下半年新增產能投放,二季度之後尋求逢高布空機會。套利策略:國內低倉單和高持倉狀態下,有利於跨期正套。關注階段性空鎳不鏽鋼比值機會,尋求鎳與鎳鐵價差回歸。

正 文

一、行情回顧

回顧2022年,鎳市行情波瀾壯闊。主線有如下幾條:

第一,低庫存支撐鎳價偏強震蕩。盡管二級鎳過剩且對純鎳替代作用明顯,純鎳使用空間壓縮,但全球鎳低庫存情形下,鎳價向上彈性較大。

第二,鎳豆自溶經濟線爲鎳價築底。年中“鎳鐵—高冰鎳”產能瓶頸問題解決後,“高冰鎳—硫酸鎳”產能錯配問題顯現。硫酸鎳價格堅挺上漲帶動鎳豆自溶經濟線上移,擡升鎳價。直到四季度,硫酸鎳問題才得以緩解。

第三,地緣政治和印尼政策擾動。2月24日,俄烏戰爭爆發,擡升全球能源價格和通脹水平,也加劇了市場對俄鎳供應短缺和交割可行性的擔憂。關於印尼鎳產品出口徵稅問題仍在討論,至今未有定論。

第四,巨頭博弈加劇鎳價波動。產業客戶多爲近似套保,套保的現貨標的不符合交割標準。俄烏衝突加劇俄鎳供應擔憂,LME沒有好的風險跟隨和處理機制,引發史詩級擠倉行情。3月7日,LME 3M鎳價最高觸及101365美元/噸。事件之後,風波告一段落,但“後遺症”仍在。LME鎳尚未恢復亞洲時段交易,外盤缺乏流動性,倫鎳年內多次暴漲暴跌。

第五,宏觀定價因子權重上升。6月中旬,由歐美超預期通脹引發加息升溫浪潮,市場擔憂過度緊縮帶來衰退,疊加國內疫情蔓延導致經濟增長放緩,大宗商品暴跌。相反地,11月市場預期美聯儲放緩加息節奏,國內也放鬆疫情管控和地產融資,經濟復蘇預期帶動大宗商品價格整體擡升。

二、供應端展望:二級鎳產能集中釋放,純鎳穩中小增

2.1 鎳礦:國內鎳礦需求下滑,發運量同比下降

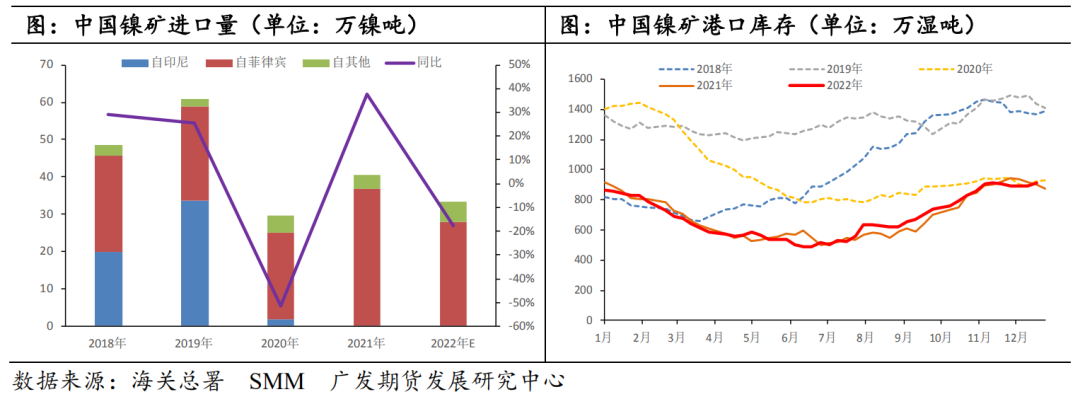

2022年1-11月,國內鎳礦進口總量3748萬噸,同比下降近10%。近年來,中國企業紛紛在印尼投資建廠,發展鎳鐵產線,印尼鎳鐵經濟性優勢更佳,國內鎳鐵產能收縮,對鎳礦需求量下滑。中國鎳礦港口庫存基本與去年持平。

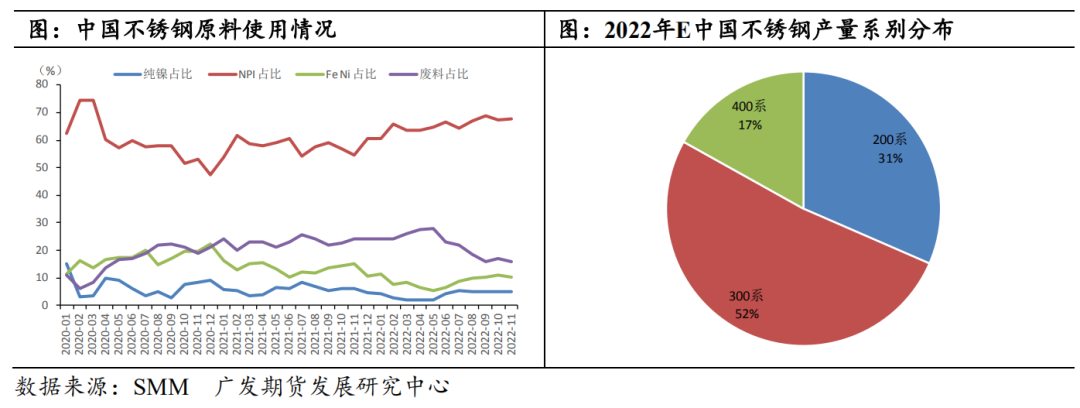

2.2 鎳鐵:過剩格局確定,部分轉產高冰鎳

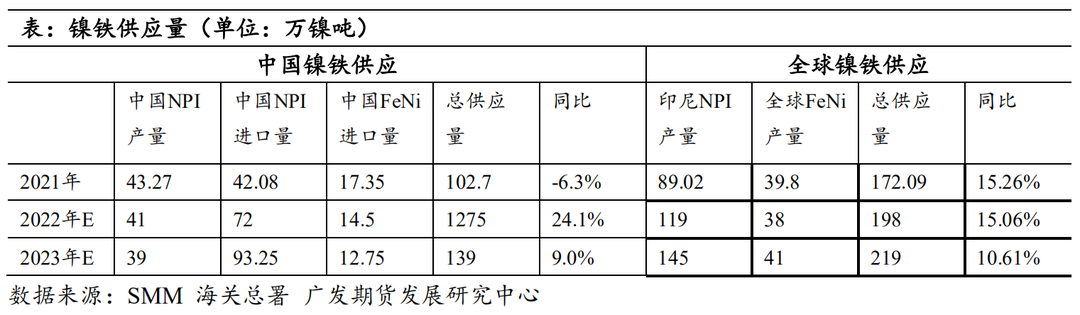

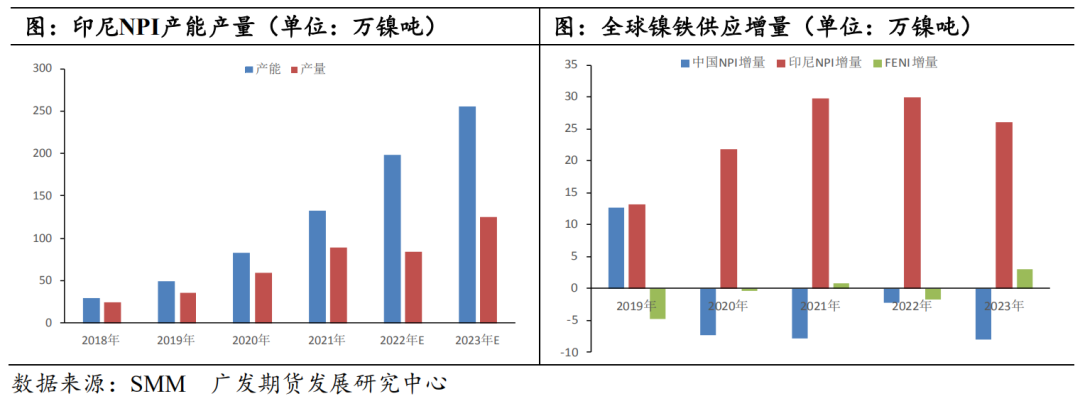

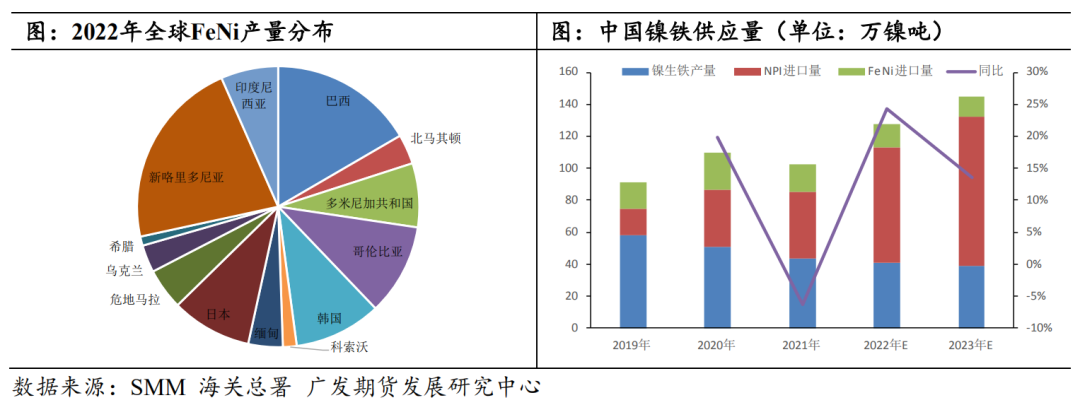

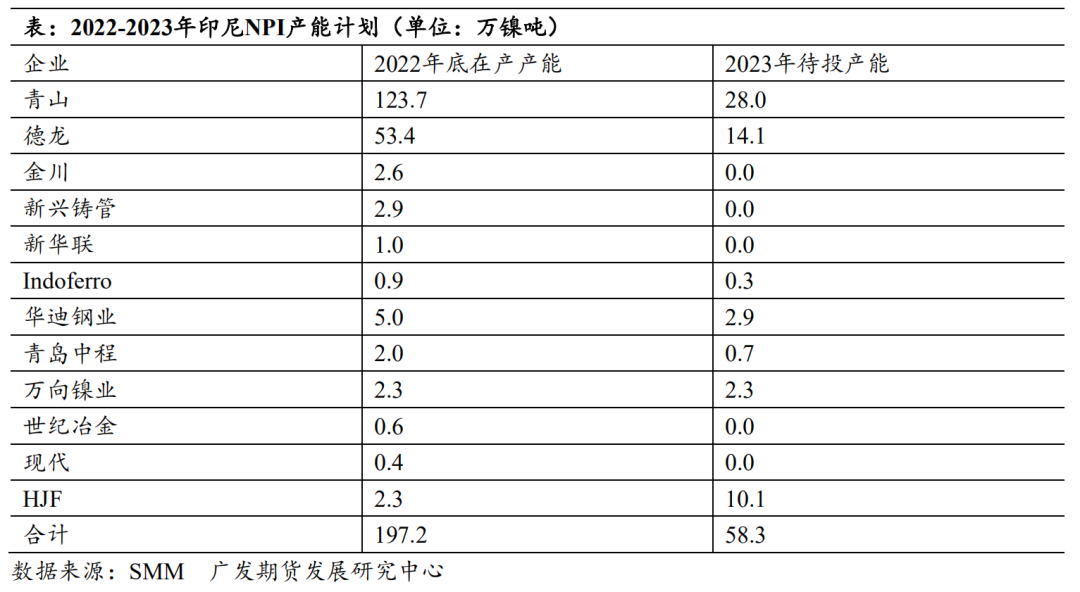

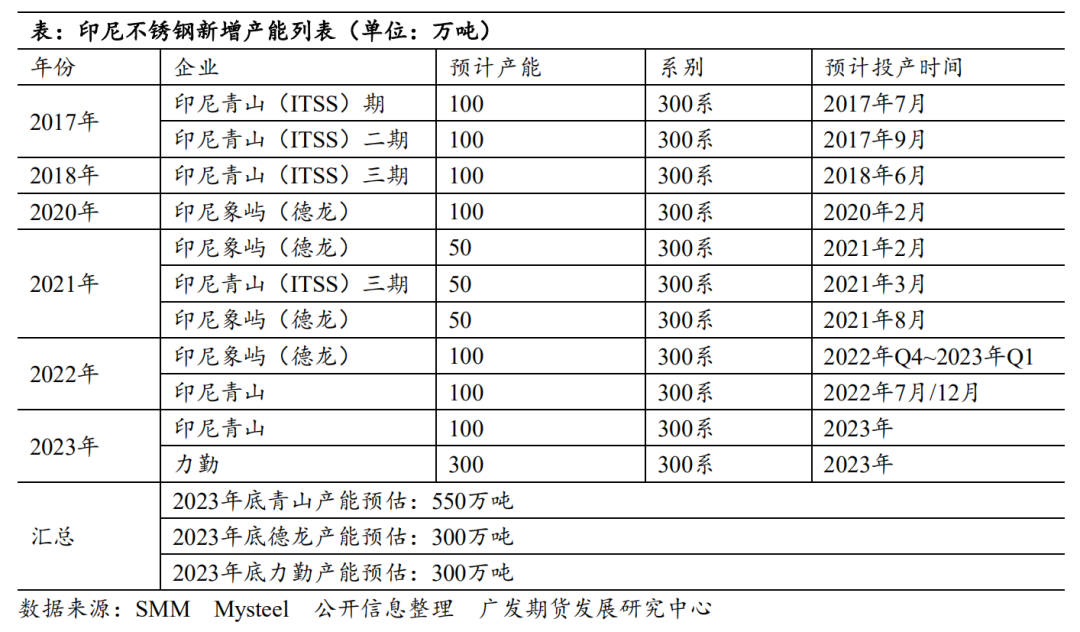

2022年全球鎳鐵預計產量198萬噸,同比增長15.06%。2022年底印尼在產的NPI約爲197萬鎳噸,產量約119萬鎳噸。印尼新增產線集中在上半年投放,下半年放緩進度,部分轉產高冰鎳。從不鏽鋼耗鎳來看,2022年NPI和廢不鏽鋼使用佔比提升,FeNi和純鎳佔比下滑。其中,受歐洲能源危機影響,海外FeNi工廠多有關停;並且,FeNi價格與LME掛鉤,三月倫鎳事件之後,LME價格飆升,FeNi使用佔比明顯減少。直到7月份,中國FeNi進口才逐步恢復正常。未來,以印尼青山爲代表的企業,將通過“NPI—高冰鎳”技術,考量經濟性,調節鎳鐵和不鏽鋼產能過剩問題,促進新能源產業發展。預計2023年全球鎳鐵供應219萬鎳噸,同比增加10.61%。

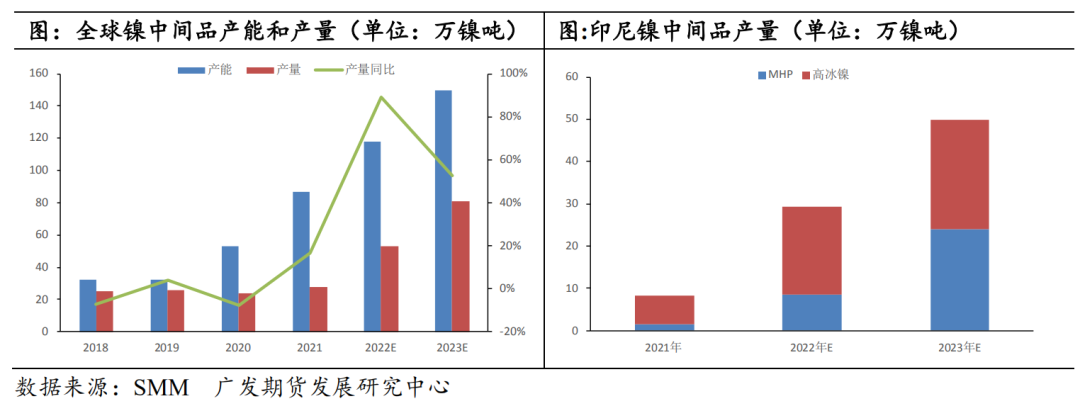

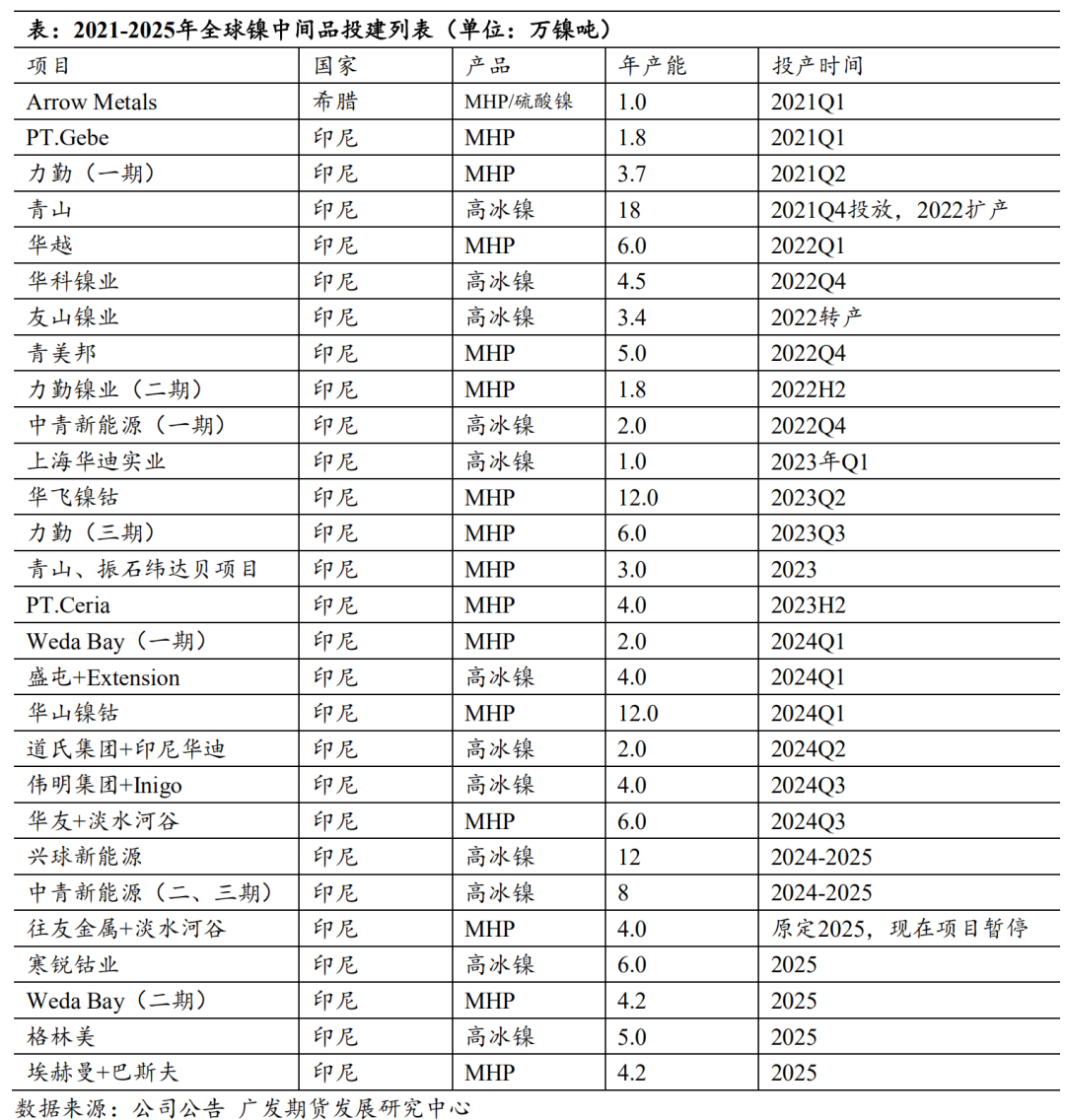

2.3 鎳中間品:高利潤刺激投產,高冰鎳爆發式增長

2022年全球鎳中間品產能約87萬鎳噸,溼法中間品和高冰鎳佔比分別約62%和38%。預計2022年全球鎳中間品產量53萬鎳噸,其中溼法中間品31萬噸、高冰鎳22萬噸。2023年需要重點關注待投項目華飛鎳鈷MHP(12萬鎳噸/年)和力勤三期MHP(6萬鎳噸/年)項目,華迪高冰鎳產線(1萬鎳噸/年)、青山和振石緯達貝MHP項目(3萬鎳噸/年),以及PT.Ceria的MHP項目(4萬鎳噸/年)。預計2023年全球鎳中間品產量81萬鎳噸,同比增加52.83%,具體還需進一步跟蹤產能實際投放情況。

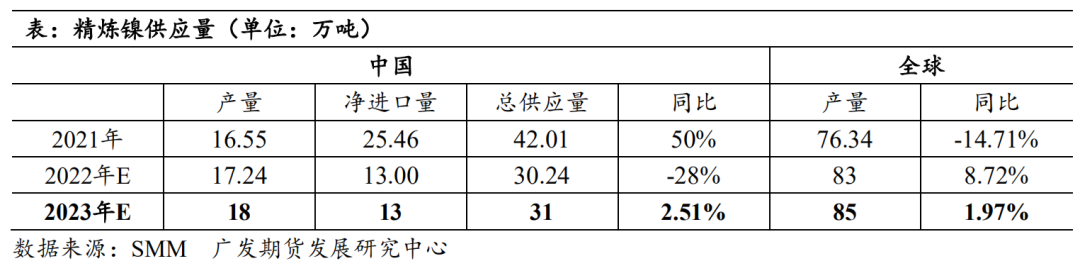

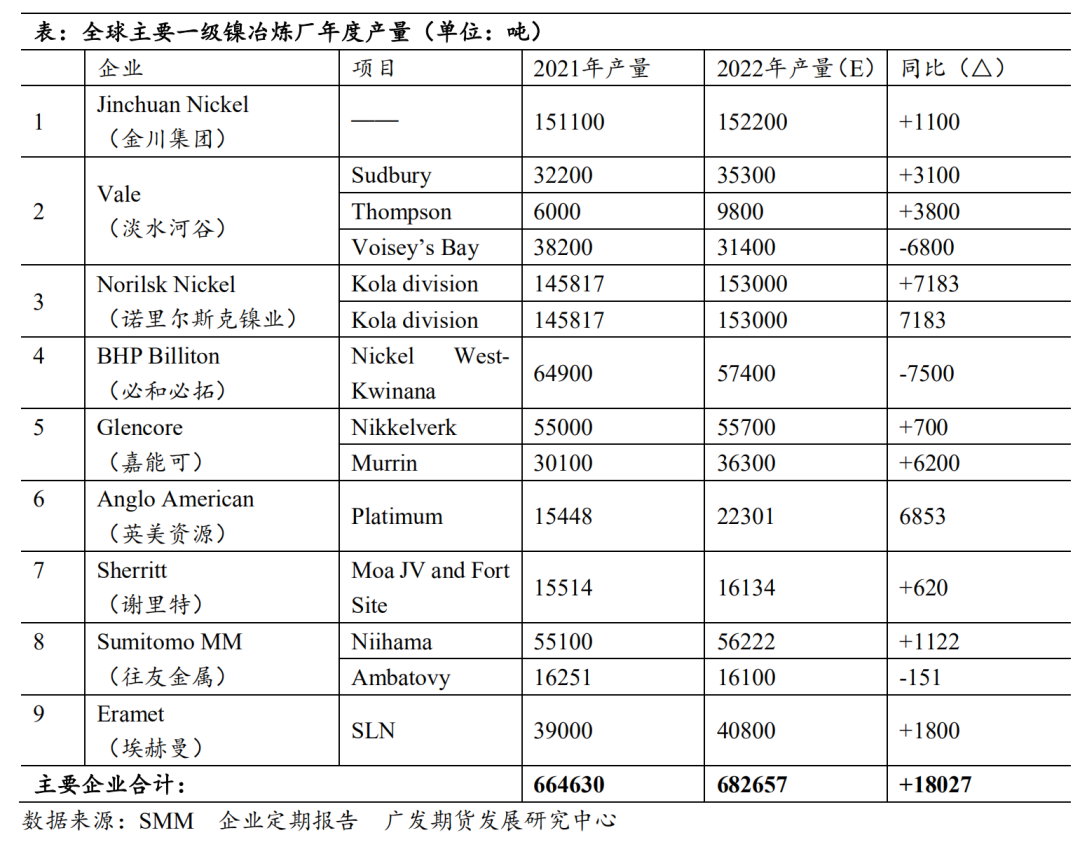

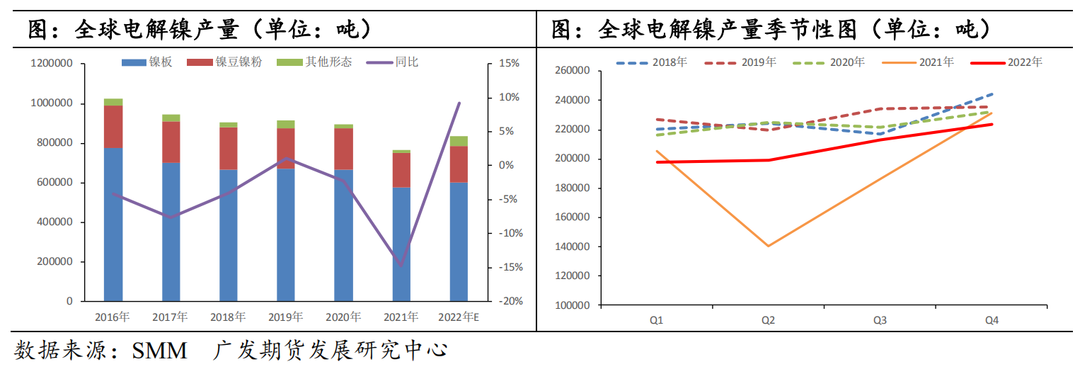

2.4 精煉鎳:全球產量小幅增加,國內進口量或低位

2022年全球精煉鎳產量預計83萬噸,同比增加8.72%。冶煉利潤豐厚,激發產能釋放。其中,鎳板形態佔比72%,鎳豆鎳粉形態佔比23%。分主要冶煉廠看:金川集團產量小幅增長,全球份額預計20%,與俄鎳份額齊肩。淡水河谷因去年礦場發生大規模罷工、諾裏爾斯克鎳業因去年北部區域礦山地下水滲入事故基數較低,今年恢復後產量有明顯提升。但是2月爆發的俄烏衝突使得俄鎳在歐洲市場銷售流通產生障礙,俄鎳生產也遇到諸多困難。必和必拓受疫情影響勞動力緊缺,6月制氧廠出現意外致使冶煉廠停產15天,產量下滑。5月Raglan礦山發生罷工,嘉能可生產受限,但全年亦有增量。往友金屬上半年主要由於原料供應問題與設備檢修,Niihama工廠產量有所減少,但整體產量持穩。英美資源、謝裏特、埃赫曼產量基本持穩。

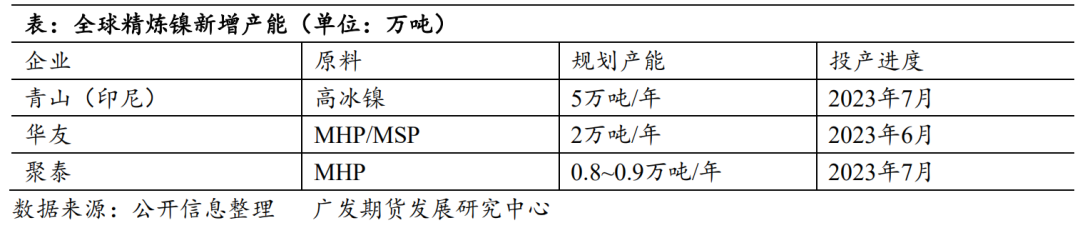

從全球精煉鎳新增產能來看,2023年印尼青山、華友衢州基地、聚泰分別有5萬噸/年、2萬噸/年和0.8~0.9萬噸/年新增產能投放,且集中於六、七月份。預計2023年全球精煉鎳產量小幅增長至85萬噸,增速1.97%。

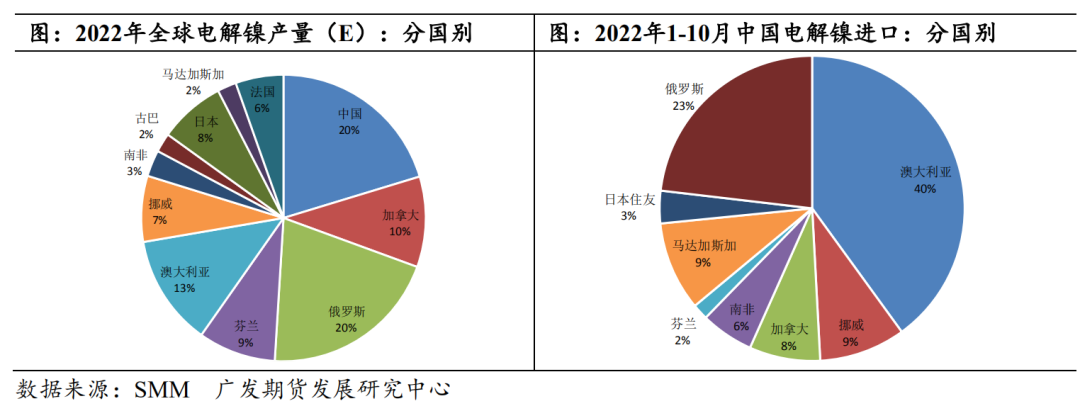

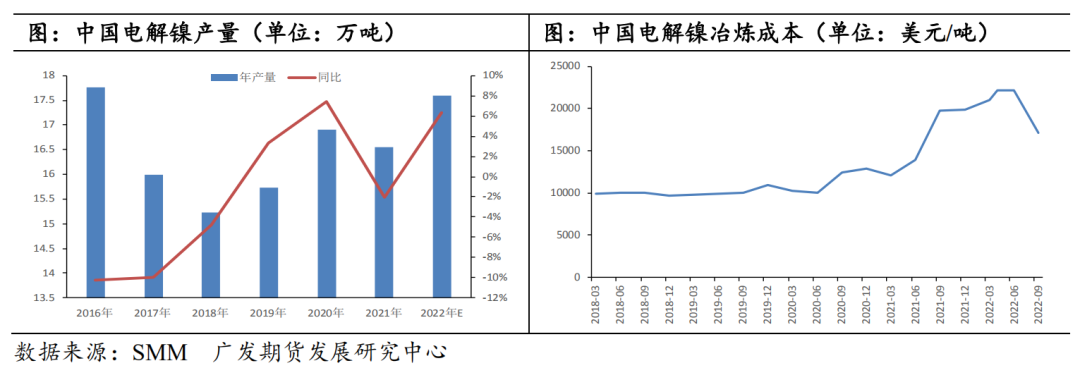

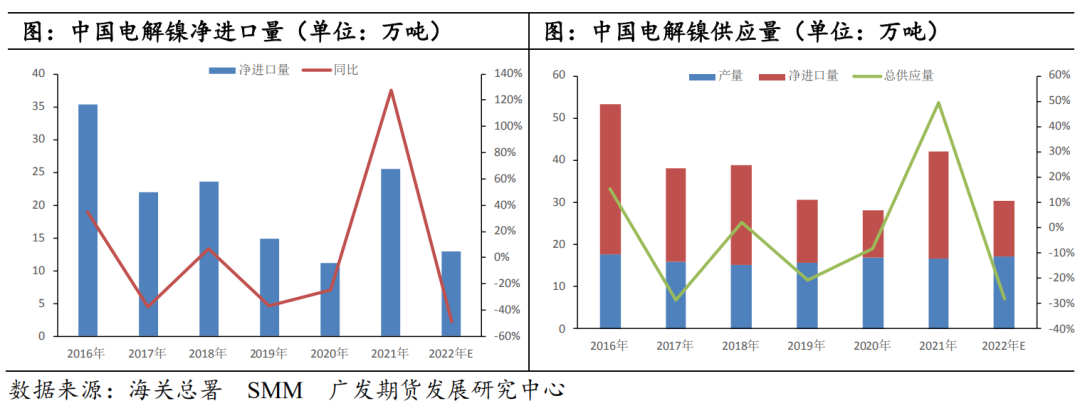

2022年中國精煉鎳產量預計17.24萬噸,同比增加4.2%;淨進口量13萬噸,同比下滑49%。2021年由於新能源產業高速發展,MHP產能錯配,鎳豆佔硫酸鎳每月生產原料比例最高達到50%,對進口鎳豆依賴度較高。而2022年,由於印尼溼法中間品和高冰鎳產能提升,鎳豆自溶經濟性欠佳,對進口鎳豆消費下降,進口量有顯著下滑。進口產品主要來自澳大利亞和俄羅斯。2023年預計國內精煉鎳產量18萬噸,進口量或維持低位。

2.5 硫酸鎳:產量維持高增速,對純鎳依賴度下降

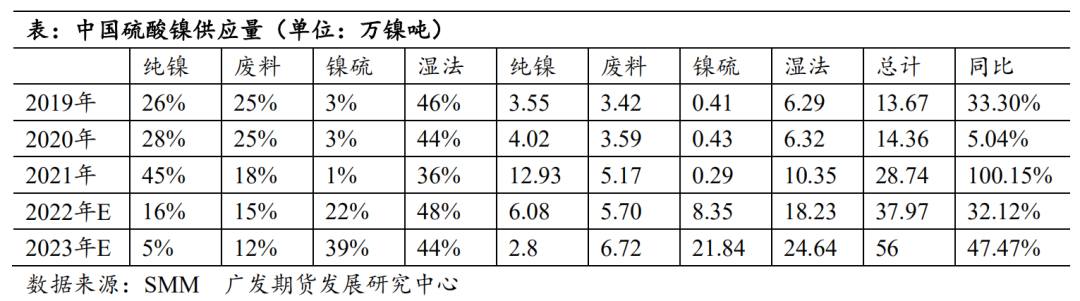

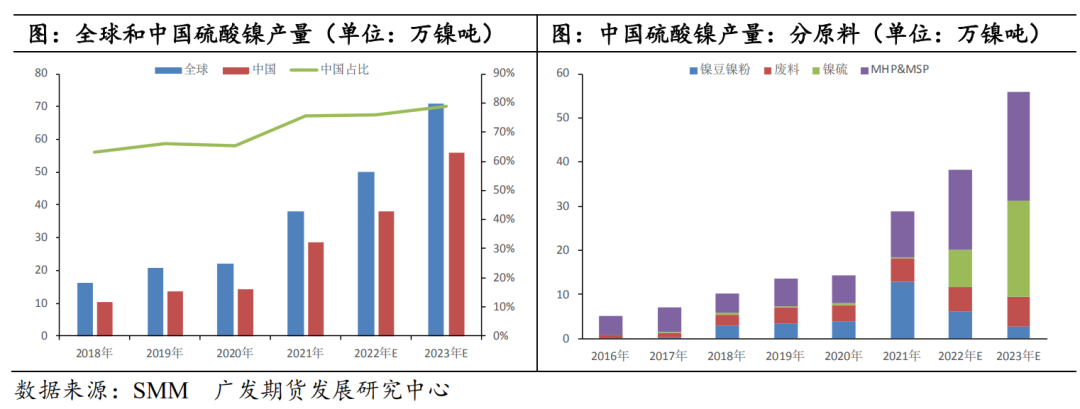

2022年全球硫酸鎳產量預計50萬鎳噸,同比增加31.34%。2022年中國硫酸鎳產量預計38萬鎳噸,同比增長32.22%。中國硫酸鎳產量全球佔比達到76%。從2022年中國硫酸鎳生產原料來看,鎳豆/鎳粉、廢料、鎳硫和MHP/MSP分別佔比約爲16%、15%、22%和48%。其中,純鎳佔比由顯著下滑,主因MHP/MSP和鎳硫消費替代,純鎳在鎳系產品中估值偏高,鎳豆酸溶經濟性具有明顯劣勢。

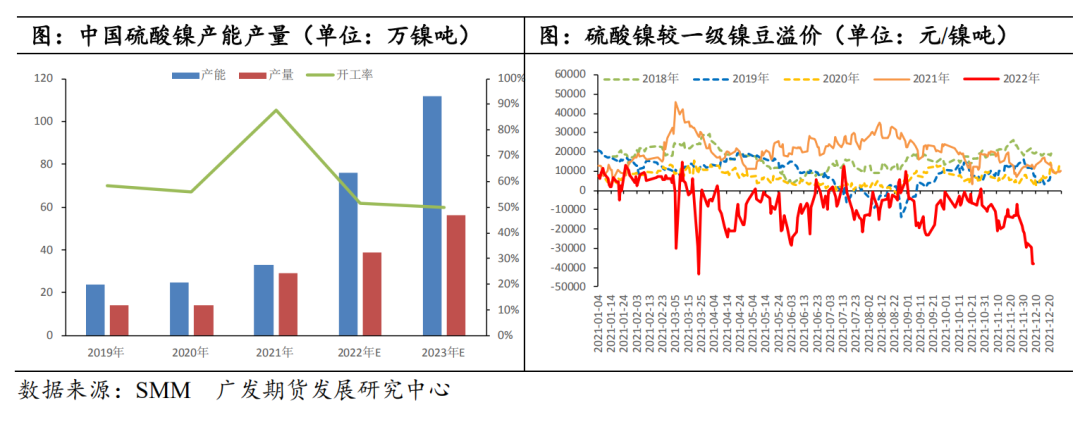

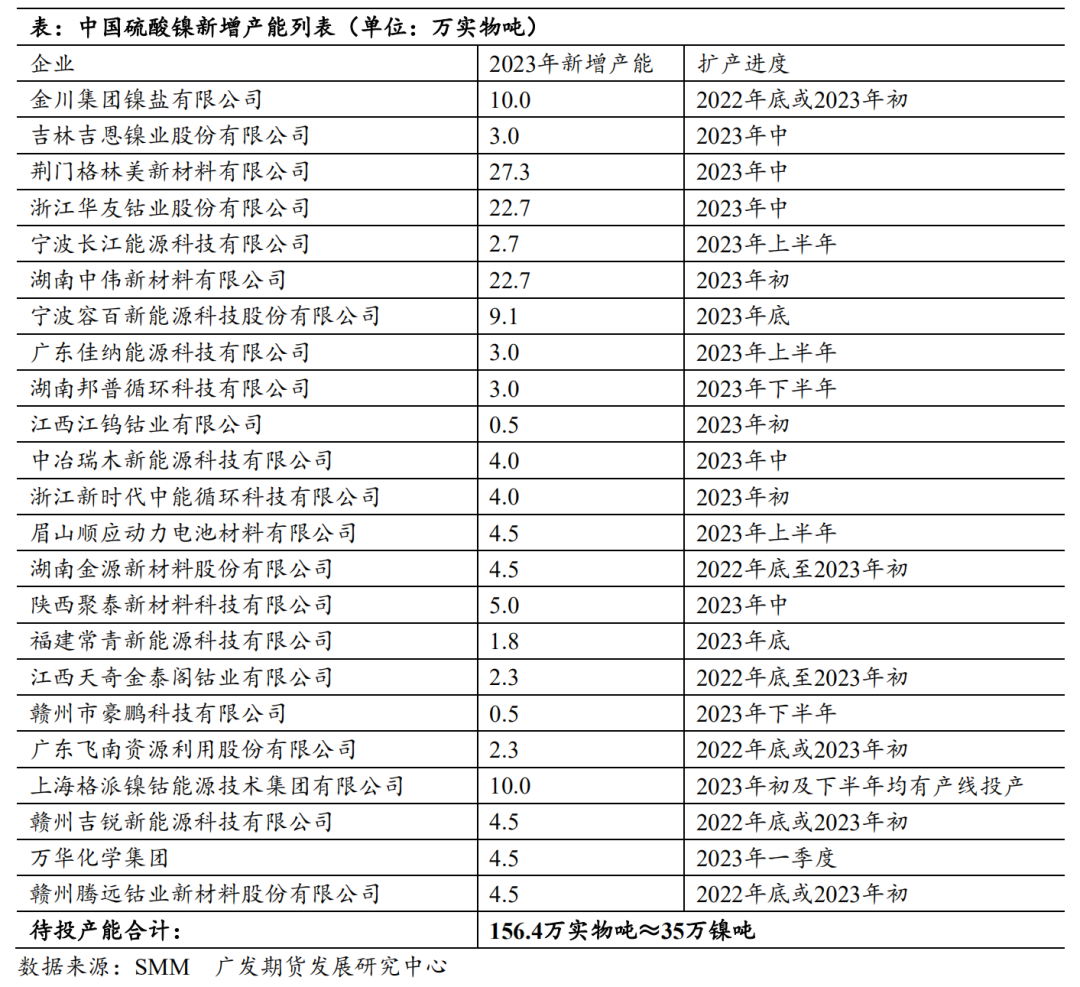

據SMM,2022年預計中國硫酸鎳產能達到76萬鎳噸,開工率51.31%。從新增產能列表來看,2023年中國硫酸鎳待投產能156.4萬實物噸,約爲35萬鎳噸。基本爲常壓和高壓浸出工藝,酸溶產線因經濟性問題幾無新增。預計2023年中國硫酸鎳產量56萬鎳噸,同比增長47.47%;全球硫酸鎳產量71萬鎳噸,同比增加42%。

三、需求端展望:鎳元素需求高增,但純鎳需求負增長

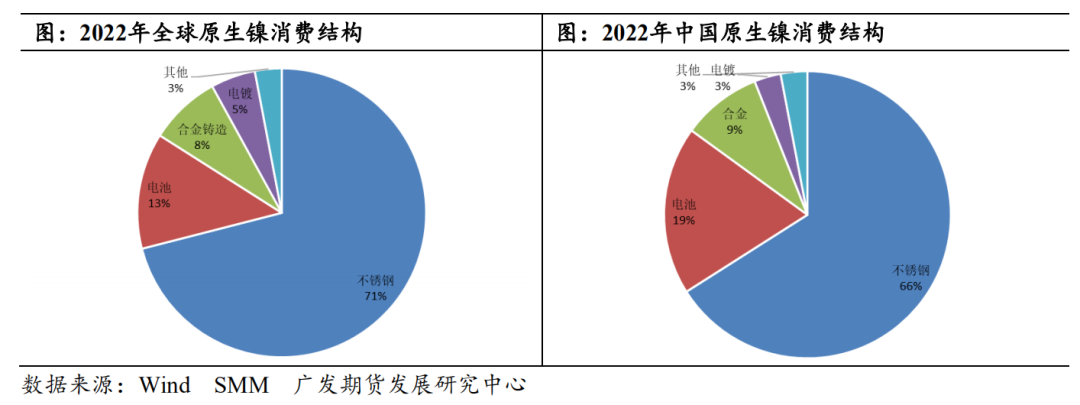

從原生鎳角度看,不鏽鋼、電池、合金鑄造、電鍍這四大項目全球鎳元素消費佔比分別爲71%、13%、8%和5%,中國分別爲66%、19%、9%和3%。

3.1 不鏽鋼:產量迎來修復,原料依賴鎳鐵

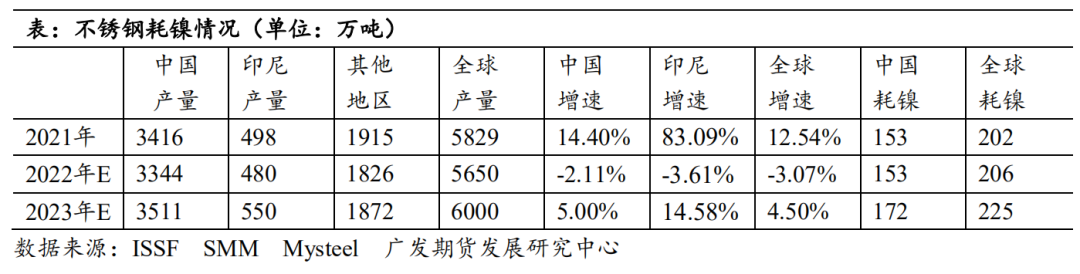

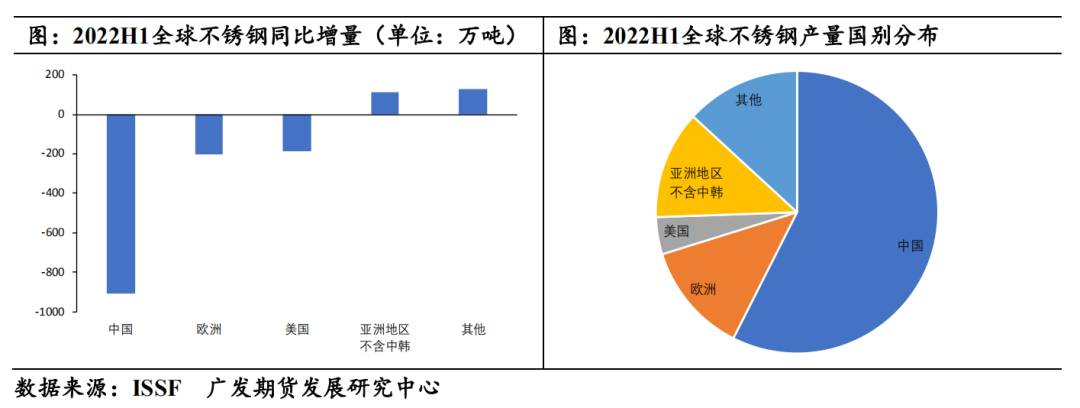

據英國鋼鐵研究機構MEPS,2022年全球不鏽鋼產量預估5650萬噸,同比減少3.07%(此前MEPS預測,2022年全球不鏽鋼粗鋼產量將達到5860萬噸)。中國和印尼的總產量約佔世界產量的2/3。根據國際不鏽鋼論壇(ISSF)公布的數據,2022年上半年全球產量2899.5萬噸,同比減少3.49%。中國、歐洲、亞洲(不包括中國、韓國)、美國分別佔比爲56.4%、12.5%、13.2%、3.8%,其餘地區佔比14.1%。減量主要系需求疲軟和事故幹擾。其中,中國不鏽鋼產量主要受疫情、地產和出口拖累;歐洲受能源成本飆升,大量不鏽鋼廠停產;韓國POSCO煉鋼廠發生浸水事故,生產恢復緩慢;中國臺灣地區熔煉活動受到島內庫存高企和終端用戶需求低迷的拖累;印尼鋼廠7月、9月、11-12月因海外需求疲軟而減產。

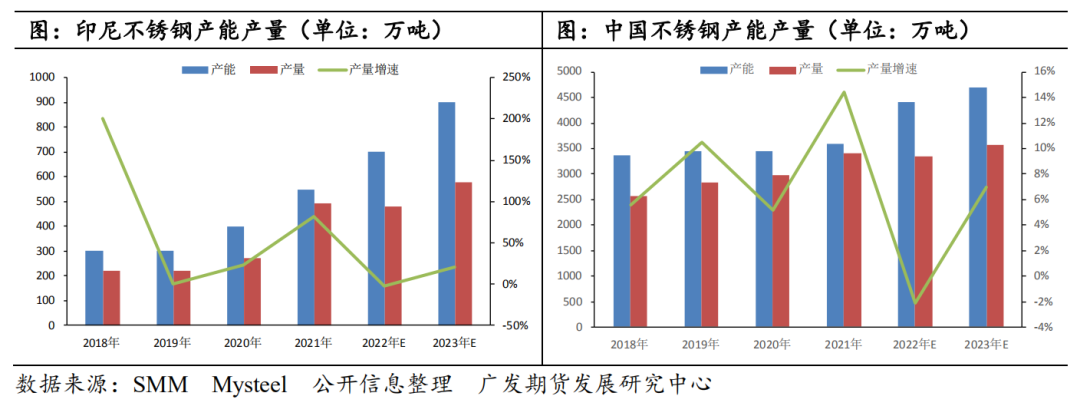

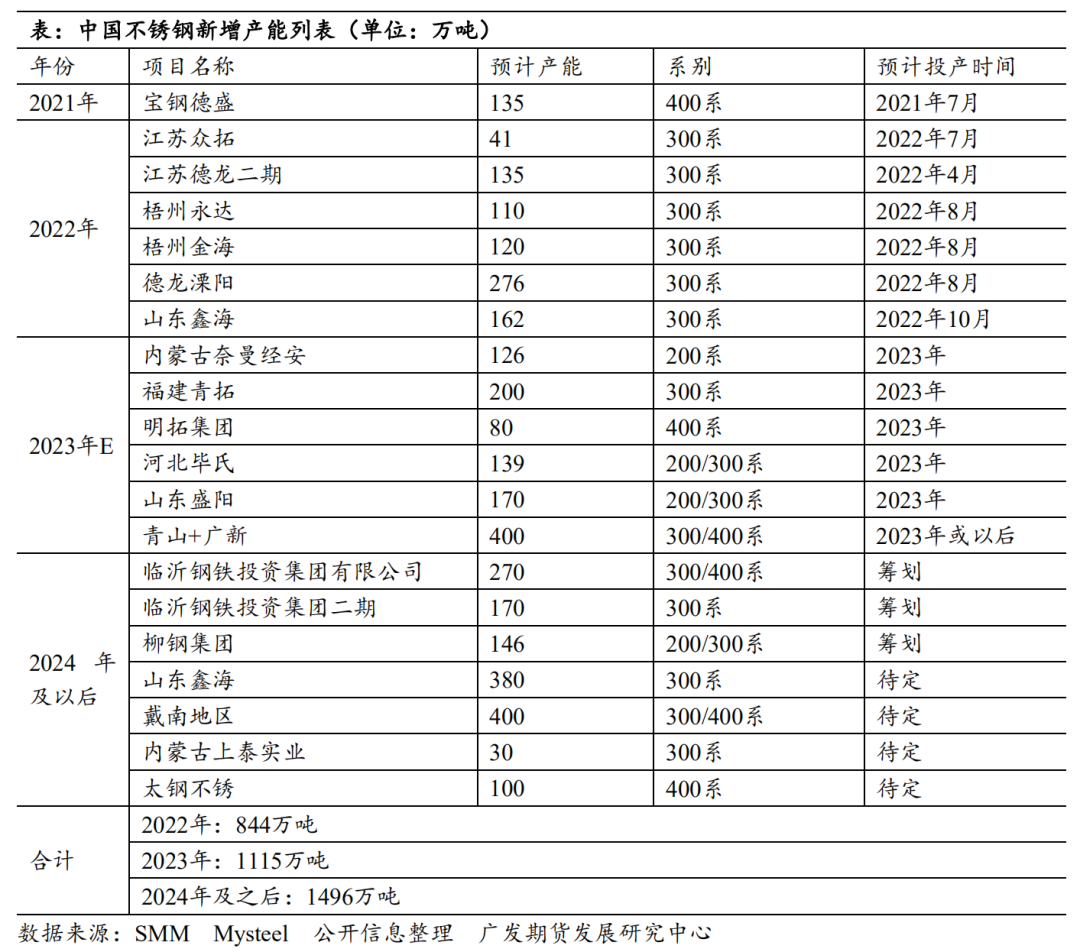

從中國和印尼不鏽鋼新增產能投放計劃來看,2023年主要關注德龍溧陽(276萬噸/年產能)、山東鑫海(162萬噸/年產能)、福建青拓(200萬噸/年產能)、山東盛陽(170萬噸/年產能)、河北畢氏(139萬噸/年產能)等項目進展情況。當然,這僅是鋼廠新增產能投放計劃,鋼廠會根據實際需求和利潤情況進行調節。只要鋼廠不產生惡性競爭,產能會有序投放。預計2022年中國不鏽鋼產量3344萬噸,同比減少2.11%;印尼不鏽鋼產量480萬噸,同比減少3.61%。

預計2023年全球不鏽鋼產業迎來復蘇,產量提升4.5%。其中,中國不鏽鋼產量3511萬噸,同比增加5%;印尼不鏽鋼產量550萬噸,同比增加14.58%。

3.2 新能源:維持高增速,原料依賴中間品

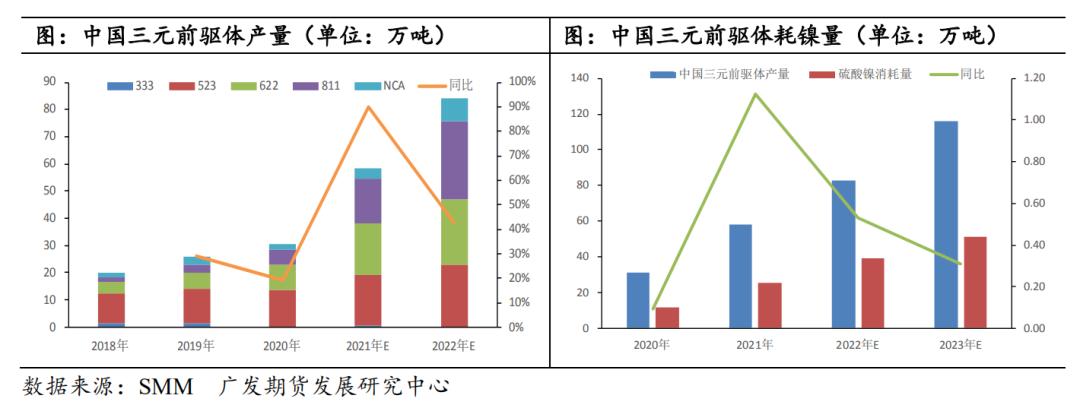

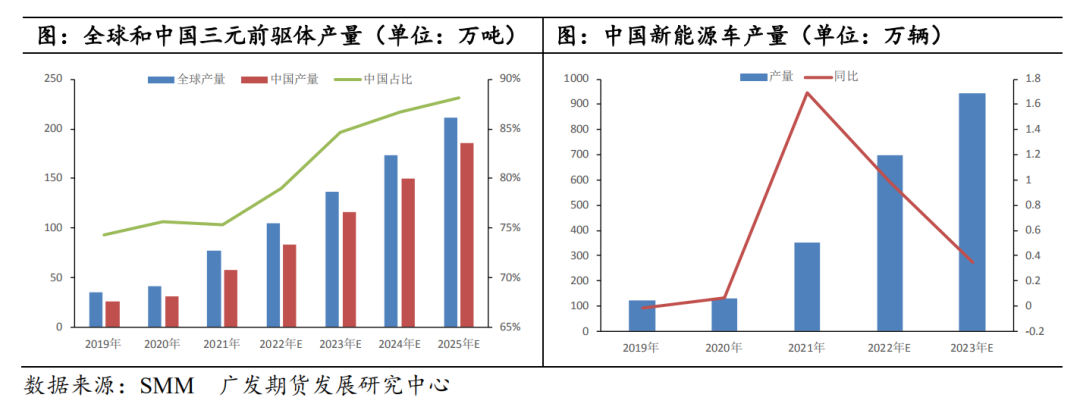

2022年,中國三元前驅體產量約爲83.02萬噸,同比增加42.38%。其中,3系佔比0.3%,5系佔比27.3%,6系佔比28.9%,8系佔比34.6%,NCA佔比10.0%,高鎳化趨勢明顯,對應耗鎳量約爲39萬噸,同比增長53%。預計2023年中國三元前驅體產量116萬噸,同比增加39.76%,全球佔比79%。據中汽協,2022年1-11月,中國新能源汽車產銷分別完成625.3萬輛和606.7萬輛,同比均增長1倍,市場佔有率達到25%;預計2022年產量達到700萬輛,同比增長98.28%。

3.3 合金:維持高景氣度,貢獻純鎳主要需求

鎳基合金是指在650~1000℃高溫下有較高的強度與一定的抗氧化腐蝕能力等綜合性能的一類合金,應用於食品、海洋、環保、能源和石油化工領域。其中,高溫合金在鎳合金中佔比超過75%,主要使用金川鎳;耐腐蝕合金佔比約10%,主要使用俄鎳。

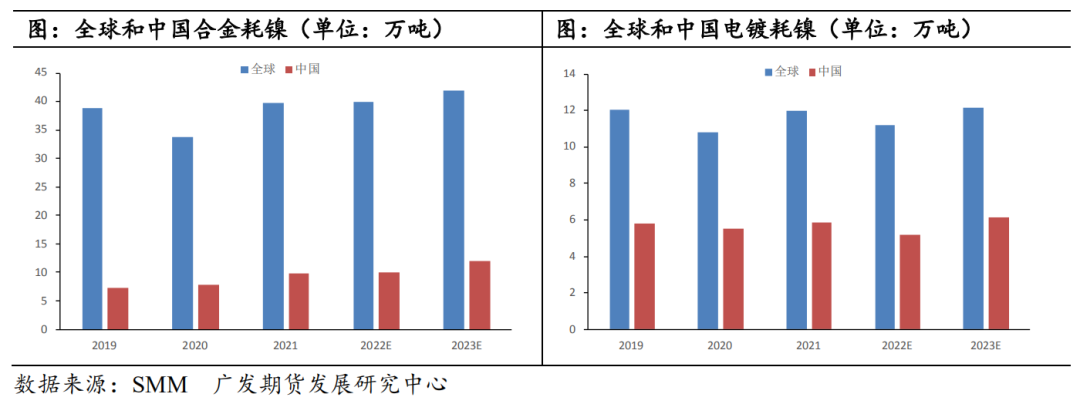

國內方面,“十四五”規劃指出,提高國防和軍隊現代化質量效益,加快武器裝備現代化,聚力國防科技自主創新、原始創新,加速戰略性前沿性顛覆性技術發展,加速武器裝備升級換代和智能化武器裝備發展。軍用品和國產飛機需求放量將拉動合金需求。海外方面,歐洲因能源危機興建LNG儲存設備,鎳基合金行業維持高景氣度。預計2023年全球合金方面耗鎳有2萬噸增量。

3.4 電鍍:對鎳價敏感,需求小幅增長

今年國內疫情擾動和高鎳價對電鍍行業需求產生抑制,海外需求較爲穩定。預計2023年全球電鍍行業耗鎳邊際增量在0.9萬噸左右。

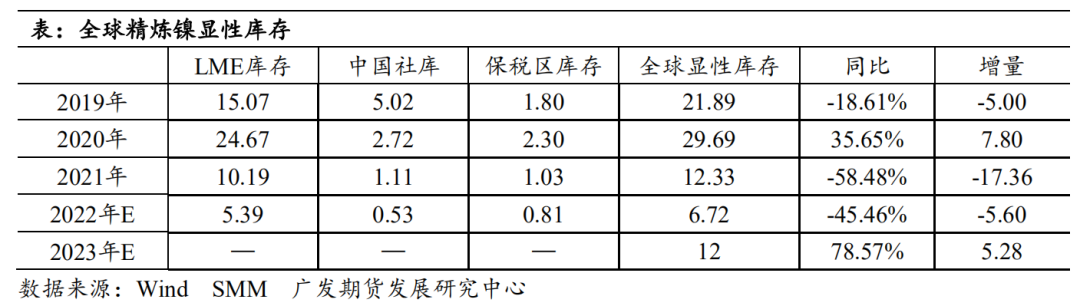

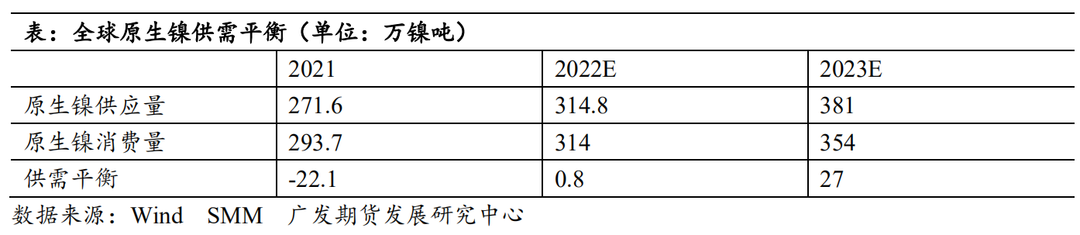

四、庫存和供需平衡:結構性過剩轉爲全面過剩

預計2022年底全球精煉鎳顯性庫存6.72萬噸,同比減少45.46%,去庫主要體現在海外市場。預計2023年全球精煉鎳庫存同比增量5.28萬噸,達到12萬噸,有望緩慢壘庫。原生鎳角度來看,預計2023年過剩27萬噸。

另外,如果國內鎳豆可以進入實質性交割,則會帶動鎳價重心下移。目前,國內鎳豆已經納入可交割品,但是升貼水和品牌等細節問題尚未最終公示。鎳豆自溶經濟性很差,四季度硫酸鎳已經過剩,鎳豆現貨升貼水較低。如果鎳豆可以用來交倉,則盤面價格會錨定鎳豆定價,打開下跌空間。

五、總結與展望

回顧2022年,鎳市的核心矛盾是二級鎳過剩和一級鎳庫存低位,資金博弈行爲明顯,價格重心上移。

展望2023年,海外經濟處於下行周期,國內迎來復蘇,內外周期錯配,定價更加關注基本面。關鍵的問題仍然是,純鎳什麼時候過剩?我們認爲,純鎳庫存累積需要寄希望於已有產能恢復、新增產能投放,以及需求負反饋,更多依賴二級鎳對純鎳消費替代進一步增強。下山的路,以時間換空間,積小勝爲大勝。

2023年全球精煉鎳有望轉向緊平衡,供應端預計有約2萬噸增量,需求端約3萬噸減量,正常情況下呈現小幅過剩。計劃新建的精煉鎳項目最早於六、七月份投放,爬產需要時日,密切跟蹤產能投放節奏和產能轉化問題。LNG存儲設備集中性投產、國產大飛機和軍工運用等帶動鎳基合金消費,貢獻純鎳消費主要增量;電鍍方面消費亦有少許增加;而不鏽鋼和電池領域消耗純鎳進一步削弱。節奏上,精煉鎳上半年偏緊,下半年趨鬆。另外,得益於印尼鎳鐵和中間品產能迅猛增長,2023年鎳元素過剩約27萬噸。

需要強調的是,鎳市擾動因素紛紜:(1)近期諾鎳傳聞減產10%,若其他大型精煉鎳企業也有減產計劃,則會推後過剩進程。但目前冶煉具備高利潤,貿然減產的可能性值得商榷。(2)低庫存狀態下,鎳價易漲難跌,在絕對值累積達到一定閾值前,警惕擠倉風險。(3)純鎳壘庫跡象產生後,不排除資金搶跑,鎳價轉下跌通道,可能誘發隱性庫存顯性化。(4)後期國內鎳豆可交割落地,會加速盤面定價走弱。(5)目前倫鎳流動性匱乏,盤面資金博弈行爲明顯,投機頭寸建議留有較高安全邊際。(6)另外,關注俄烏衝突、LME對俄鎳態度、印尼鎳產品出口政策等事件動態。如若上述因子發生重大變化,則應及時調整交易思路。

價格方面,盡管鎳價大趨勢向下,但低庫存狀態下恐難以順暢下跌,波動幅度較大,總體前高後低。明年鎳價下限預估150000~160000元/噸,上限取決於資金博弈,不確定性較高。

單邊策略:純鎳平衡扭轉前易漲難跌,單邊維持逢低買入思路;考慮到需求負反饋積累和下半年新增產能投放,二季度之後尋求逢高布空機會。套利策略:國內低倉單和高持倉狀態下,有利於跨期正套。關注階段性空鎳不鏽鋼比值機會,尋求鎳與鎳鐵價差回歸。