報告摘要

青山技術將“紅土鎳礦-高冰鎳-硫酸鎳”火法冶煉產線打通,可利用現有主流的鎳鐵冶煉法RKEF,通過新建轉爐生產高冰鎳,改變了此前國內僅通過硫化鎳礦生產高冰鎳的情況。根據融智有色的估算,“鎳鐵-高冰鎳-硫酸鎳”產線的總成本約爲1.5萬元/噸鎳。高冰鎳大規模量產的核心要素是硫酸鎳和鎳鐵價差能夠覆蓋轉產成本,必然因素是鎳鐵供給過剩。2021年3月份,這兩大因素都滿足,疊加當時新能源概念熱度高漲,導致滬鎳連續跌停。而目前,礦端收緊、境內外鎳鐵新增產能投放受限,疊加中國實施能耗雙控政策,短期內鎳鐵未必絕對過剩。並且,目前硫酸鎳和鎳鐵價差僅1.3萬,轉產動力不足。因此,短期內可以做如下幾點判斷:

第一,高冰鎳集中交貨期在明年,今年年底前僅會少量供貨。根據協議,青山的供貨期限有一年,既然當下轉產並不劃算,那麼青山大概率會選擇先交付少量的高冰鎳。

第二,高冰鎳交付勢必會給鎳價帶來衝擊,但衝擊的可持續性取決於量產規模。當鎳鐵過剩、硫酸鎳和鎳鐵價差高於轉產成本時,對市場衝擊力度最大。

從長遠視角看,高冰鎳必將助力能源革命。高冰鎳可以降低高鎳三元電池生產成本,給新能源汽車發展注入強勁動力,改變現階段鎳在不鏽鋼和電池方面的應用分布格局。剔除資源優勢國出口限制等因素,高冰鎳會使得鎳價長期議價重心下移。

報告正文

1高冰鎳事件背景

2020年7月,青山實業開始在印尼試制含鎳量在75%以上的高冰鎳,並於年底試制成功。此前,除了印尼淡水河谷,其他企業所生產的高冰鎳均爲硫化鎳礦生產而來,並且大多用來生產含鎳量較高的電解鎳。

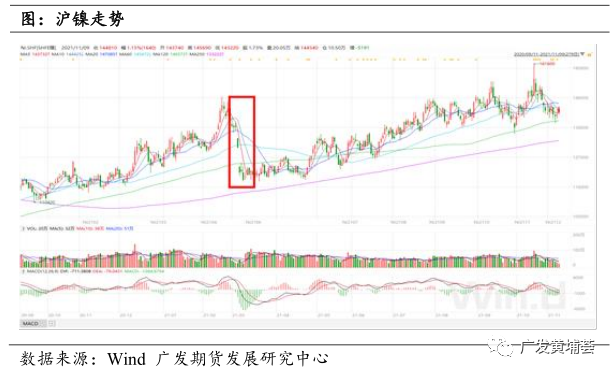

2021年3月3日晚,媒體報道青山實業與華友鈷業、中偉股份籤訂高冰鎳供應協議。根據協定,青山實業將於2021年10月開始一年內向華友鈷業供應6萬噸高冰鎳,向中偉股份供應4萬噸高冰鎳,兩者合計折合金屬量約7.5萬噸/年。目前估計,這部分新增產能是由NPI產線加設備轉化生產高冰鎳,消息傳出後,滬鎳連續兩天跌停,期間最多暴跌超過2萬元,華友鈷業和中偉股份的股價也受到嚴重衝擊。

11月5日下午,業內流傳青山高冰鎳新一批樣品計劃11月開始發往中國,最快於12月裝船批量發往中國。

2高冰鎳對鎳產業鏈格局的影響

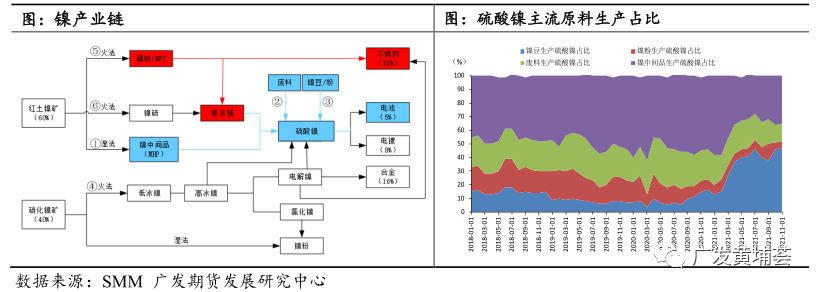

目前,鎳的產業鏈可以劃分爲兩條主線:一條是“紅土鎳礦-鎳鐵/NPI-不鏽鋼”,主要採用RKEF工藝(回轉窯-礦熱爐冶煉)生產,是鎳下遊的主要應用;另一條是“紅土鎳礦/硫化鎳礦-溼法冶煉中間品/硫酸鎳-電池”,是鎳需求的潛在增量。從產業鏈解析圖來看,制備硫酸鎳的途徑主要有六條:

(1) 紅土鎳礦-鎳中間品-硫酸鎳:溼法高壓酸浸路徑,以瑞木、往友、華友和力勤爲代表。採用低品位紅土鎳礦進行破碎洗礦,再將礦槳經過高壓酸浸,得到MHP(氫氧化鎳)等溼法冶煉中間品,最後精煉後即可得到硫酸鎳。這種方式總現金成本相對較低,生產過程相對安全,原料供應相對穩定,但能耗較高,是目前我國制備硫酸鎳主要採用的工藝。

(2) 廢料-硫酸鎳:通過廢鎳合金、降級廢料、廢電池、含鎳銅鈷廢渣等,經過溼法冶煉生產硫酸鎳。這種方式現金成本較低,但廢料供應量不穩定。

(3) 鎳豆/鎳粉-硫酸鎳:採用鎳豆、鎳粉等直接氧化酸浸,經過精細過濾後得到硫酸鎳。這種方式投資少,周期短,工藝流程相對簡單。但是,該方式成本高,需要等待市場行情。只有當總費用與硫酸鎳價格倒掛時,前驅體廠商才會將鎳豆/鎳粉溶解生成液體硫酸鎳後,直接進入三元前驅體產線,節約結晶成本。

(4) 硫化鎳礦-高冰鎳-硫酸鎳:通過火法冶煉得到低鎳硫,而後將低鎳硫轉爐吹練成高鎳鋶,最後經過精煉生產得到高冰鎳。

(5) 紅土鎳礦-鎳鐵/NPI-高冰鎳-硫酸鎳:火法冶煉路徑,以青山、盛屯和華友爲代表。採用高品位紅土鎳礦進行幹燥,再將幹礦放入預還原回轉窯進行還原焙燒得到熔融高鎳鐵,進一步硫化後得到高冰鎳,最後經過氧浸、精煉後得到硫酸鎳。

(6) 紅土鎳礦-低冰鎳-高冰鎳-硫酸鎳:火法冶煉路徑,以淡水河谷和中偉爲代表。採用高品位紅土鎳礦進行幹燥,再將幹礦經過熔融、碳硫化、還原焙燒、煅燒等程序後得到低鎳硫,硫化提純後得到高冰鎳,最後經過氧浸、精煉後得到硫酸鎳。

以上工藝中,前三種爲常用工藝。而青山技術將“紅土鎳礦-高冰鎳-硫酸鎳”火法冶煉產線打通,冶煉的本質工藝還是現在主流的鎳鐵冶煉法RKEF。工藝核心是RKEF制成熔融高鎳鐵後,並未進一步制作不鏽鋼,而是進行轉爐硫化,制備高冰鎳。這種方式,可以直接利用現有的鎳鐵冶煉RKEF產線新建轉爐,新增投資不大。

而後,可以通過高冰鎳生產硫酸鎳等下遊產品。產線打通後,鎳產業鏈上的幾種主要產品都連結起來,包括鎳鐵、硫酸鎳、電解鎳和不鏽鋼。高冰鎳和不鏽鋼存在資源爭奪,有望將過剩的鎳鐵產能轉化爲高冰鎳,進而生產硫酸鎳,緩解目前硫酸鎳對進口鎳中間品等的高度依賴性和硫酸鎳因新能源汽車快速發展而存在的缺口。

3高冰鎳大規模量產的驅動力

(1)核心要素是硫酸鎳與鎳鐵的價差覆蓋轉產成本

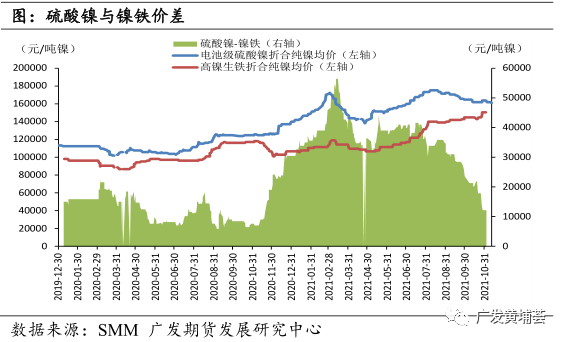

高冰鎳大規模量產的動力,主要在於硫酸鎳和鎳鐵之間的價差。根據融智有色的測算,結合印尼淡水河谷現金成本和加壓浸出電鎳工藝類比分析,“鎳鐵-高冰鎳-硫酸鎳”產線的總成本約爲15000元/噸鎳。所以,只有當硫酸鎳和鎳鐵的價差高於15000元/噸鎳,才具備NPI轉產高冰鎳的動力。但這僅是估算,具體的數值還要等待高冰鎳的定價電鎳系數公布。

3月3日,電解鎳價格約爲139600元/噸;電池級硫酸鎳的價格爲37500元/噸,按22%的含量可折算爲170455元/鎳噸;鎳鐵的價格爲1180元/噸,以金屬量可折算爲118000元/鎳噸。硫酸鎳和鎳鐵之間的價差約爲53700元/鎳噸,表現出明顯的溢價。因此,當時鎳鐵轉產硫酸鎳的驅動力是較爲強勁的。

而當下,按照11月5日的價格重新計算,價差已經不能滿足轉產條件。電解鎳價格約爲143550元/噸;電池級硫酸鎳的價格爲35750元/噸,折算成金屬量爲162500元/鎳噸;鎳鐵的價格爲1495元/噸,折算成金屬量爲149500元/鎳噸。硫酸鎳和鎳鐵之間的價差約爲13386元/鎳噸,低於所測算出的鎳鐵轉產高冰鎳的成本。也就是說,此時直接將鎳鐵賣給不鏽鋼廠比轉產高冰鎳後賣給硫酸鎳企業更劃算。

(2)必然因素是鎳鐵過剩

價差的背後,實則反映出鎳鐵和硫酸鎳的供需狀況。鎳鐵轉產高冰鎳的潛在因素是鎳鐵過剩。那麼,當下鎳鐵是否過剩呢?

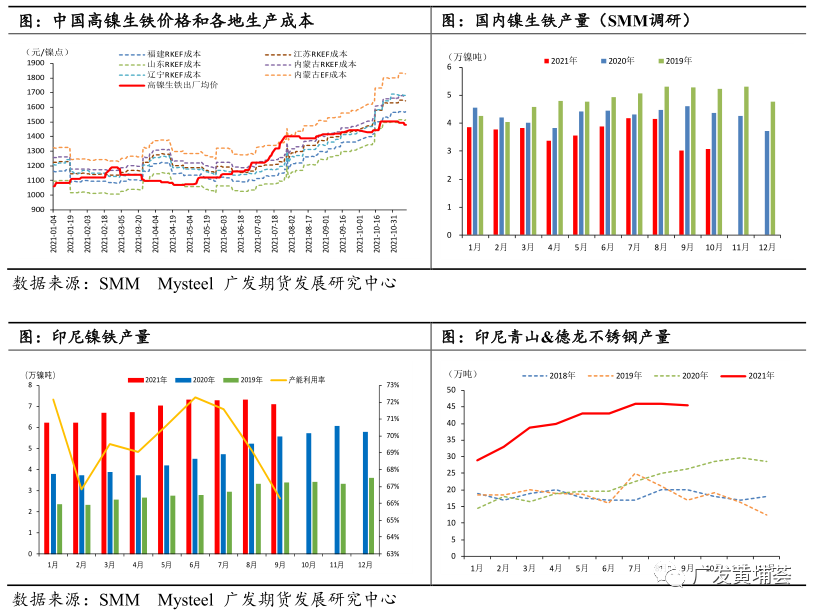

2020年受印尼禁礦和菲律賓疫情的影響,中國鎳礦進口量大幅減少。2021年,受到大量降雨持續破壞性影響,菲律賓鎳礦產量減少,鎳礦品味降低。而目前,中國鎳礦對外依賴度高,並且90%以上從菲律賓進口,所以中國鎳礦進口量下滑,進口鎳礦價格高企。

鎳鐵方面,中國鎳鐵新增產能不斷投放,原材料鎳礦價格高昂,鎳鐵廠生產成本壓力較大。今年9月份開始,受到國內限電限產和能耗雙控影響,鎳鐵廠產量銳減,但下遊不鏽鋼廠產量下降幅度更大,鎳鐵相對不鏽鋼過剩。進入11月,限電限產放鬆,下遊不鏽鋼廠逐漸復產,而鎳鐵因高耗能產能恢復較爲緩慢,國內新增產能也預計無法投產。部分一體化鋼廠也選擇停產或減產鎳鐵,以保障不鏽鋼生產。短期內鎳鐵過剩現狀得以緩解,仍然維持供應偏緊狀態。

而中國鎳鐵供給不僅來源於國內生產,還依賴自印尼進口,且2020年兩部分各佔比一半。如果國內鎳鐵供應偏緊,但印尼鎳鐵排產大幅增長,則中國的鎳鐵總供應量還在上升。

2020年印尼鎳鐵總產量爲59.2萬噸,累計同比增長58%。中國淨進口鎳鐵50萬噸,同比增長11.6%。但也應注意到,一方面,印尼不鏽鋼排產量呈現明顯上升趨勢,自身耗鎳量不斷攀升,回流到中國的鎳鐵量不及預期;另一方面,印尼國內疫情管控,使得印尼新增鎳鐵項目投產進度緩慢。

總之,礦端收緊、境內外鎳鐵新增產能投放受限,疊加實施中國能耗雙控政策,短期內鎳鐵未必絕對過剩。

4短期判斷和未來邏輯

青山技術將“紅土鎳礦-高冰鎳-硫酸鎳”火法冶煉產線打通,可利用現有主流的鎳鐵冶煉法RKEF,通過新建轉爐生產高冰鎳,改變了此前國內僅通過硫化鎳礦生產高冰鎳的情況。根據融智有色的估算,“鎳鐵-高冰鎳-硫酸鎳”產線的總成本約爲1.5萬元/噸鎳。高冰鎳大規模量產的核心要素是硫酸鎳和鎳鐵價差能夠覆蓋轉產成本,必然因素是鎳鐵供給過剩。2021年3月份,這兩大因素都滿足,疊加當時新能源概念熱度高漲,導致滬鎳連續跌停。而目前,礦端收緊、境內外鎳鐵新增產能投放受限,疊加中國實施能耗雙控政策,短期內鎳鐵未必絕對過剩。並且,目前硫酸鎳和鎳鐵價差僅1.3萬,轉產動力不足。因此,短期內可以做如下幾點判斷:

第一,高冰鎳集中交貨期在明年,今年年底前僅會少量供貨。根據協議,青山的供貨期限有一年,既然當下轉產並不劃算,那麼青山大概率會選擇先交付少量的高冰鎳。

第二,高冰鎳交付勢必會給鎳價帶來衝擊,但衝擊的可持續性取決於量產規模。當鎳鐵過剩、硫酸鎳和鎳鐵價差高於轉產成本時,對市場衝擊力度最大。

從長遠視角看,高冰鎳必將助力能源革命。高冰鎳可以降低高鎳三元電池生產成本,給新能源汽車發展注入強勁動力,改變現階段鎳在不鏽鋼和電池方面的應用分布格局。剔除資源優勢國出口限制等因素,高冰鎳會使得鎳價長期議價重心下移。