鎳價上跳下竄,定價基準失靈

3月以來,不足一個月的時間,倫鎳價格走勢仿佛過山車一般,上跳下竄,驚險刺激。從25000美元/噸左右起步,5個交易日內最高暴漲至55000美元/噸,漲幅超過100%。之後連續四個跌停,最低跌至27020美元/噸後企穩反彈,上周五(3月25日)最高再漲至40700美元/噸,波動非常劇烈,歷史罕見。期間倫敦金屬交易所(LME)不斷發布超出幅度交易取消的通告,同時場內交易“圈”內第二節(R2)的官方價格多次被取消。據分析,LME系統出現錯誤與其之前不設置漲跌停板有一定關系,可能損及LME市場報價的權威性,反過來增加滬鎳的定價話語權;同時,目前下遊購銷停滯也反映出對LME產生的官方價格不認可,而全球現貨交易遲滯進一步導致期貨波動難平。分析LME在逼空事件前的制度設計,不難發現這也是逼空事件產生的一大原因,主要在於對大戶監管力度較弱,風控缺位。另外,有分析認爲,倫鎳事件的發展演進,是傳統的鎳定價機制和新的行業發展形勢之間的矛盾爆發。

倫鎳定價基準基本失靈。倫鎳復牌後超漲跌幅交易現象頻繁,且不斷發布超出幅度交易取消的通告。其中,3月16日,備受市場期待的倫鎳期貨恢復交易,但上演了戲劇性的一幕,盤中一度觸及-5%跌停板,隨後跌停板被擊穿,盤中出現-8%甚至-45%的成交。隨後,LME公告稱,由於系統錯誤,LMEselect隨後少量交易在跌停板下方執行。暫停倫鎳交易,少量價格在跌停線下的鎳交易將被取消。專家分析認爲,“從交易機制來看,此前LME是從現貨交易演變過來的,因此不設置漲跌停板,對交易頭寸的監管很少,一旦設置漲跌停板,電子交易和場內交易在報價系統、配對系統(LMEsmart)等方面可能需要有很大的更新或者變更,可能面臨系統不穩定或者容易出錯的問題。”

除了電子盤期貨交易頻頻因系統出錯受到困擾之外,LME場內交易的官方價格也多次被取消。在16日、17日、18日、21日、23日、24日,LME均發布公告稱,在當日場內交易“圈”內第二節(R2)中,鎳合約交易價格漲/跌至預設的每日價格限制,交易將被視爲受到幹擾, 該交易期間達成的所有交易將無效。LME圈內交易爲一種原始的交易模式,交易員們在大廳內現場報價,用獨特的手勢買賣和設定價格,這些價格隨後被用來作爲全球金屬基準價格。根據LME目前規則,R2價格如果觸及停板,當天就不公布官方價格,將採用下一個R2未停板日期的價格。這導致自16日復牌以來,僅22日報出過官方價格,16日-18日的官價在22日被調整爲22日官方價格。行業人士表示,官方價格是現貨行業和金融機構用作當日貿易、產品權益結算等的計價基準,目前下遊購銷停滯也反映出對LME產生的價格不認可,而全球現貨交易遲滯進一步造成了期貨波動難平。長期來看,雖然LME交易系統逐步會被修復,但如此機制下,會對交易參與者造成情緒損傷,其他金屬品種也會因此受到影響。

全球鎳礦供應集中,新能源電池需求強勁

世界鎳資源儲量豐富,在地殼中的含量不少,但比氧、硅、鋁、鐵、鎂等要少很多。地核中含鎳最高,是天然的鎳鐵合金。鎳礦在地殼中的含量爲0.018%。2016-2020年全球鎳礦資源儲量波動發展,根據美國地質調查局USGS,2020年全球探明鎳基礎儲量約9400萬公噸,同比增長5.6%。

鎳礦主要以紅土鎳礦和硫化鎳礦兩種形式存在,與傳統的硫化鎳礦相比,紅土鎳礦的資源儲量更豐富,品位更高,開採難度小;但紅土鎳礦構成復雜,對冶煉技術要求高,利用難度大。初期,硫化鎳礦產量佔全球的主導地位,紅土鎳礦的供給數量較少,但隨着2007年以後工業中發明了使用鎳鐵替代電解鎳生產不鏽鋼的工藝,開採成本低的紅土鎳礦應用隨之興起,2019年紅土鎳礦產量佔比擴大至64%,且仍在提升,硫化鎳礦佔比縮小至了36%。硫化鎳礦主要分布在加拿大、澳大利亞、俄羅斯、中國等地,該礦產冶煉工藝成熟,副產品較多,但採礦成本較高。紅土鎳礦主要分布在赤道線南北30度以內的熱帶國家,主要有東南亞的印尼和菲律賓、美洲的古巴和巴西、新喀等;紅土鎳礦資源豐富,開採成本較低,但冶煉成本較高,如溼法冶煉工藝技術復雜;印尼和菲律賓的紅土鎳礦產量位居全球第一和第二名,逐漸成爲全球“紅土鎳礦”競逐者的“戰場”。

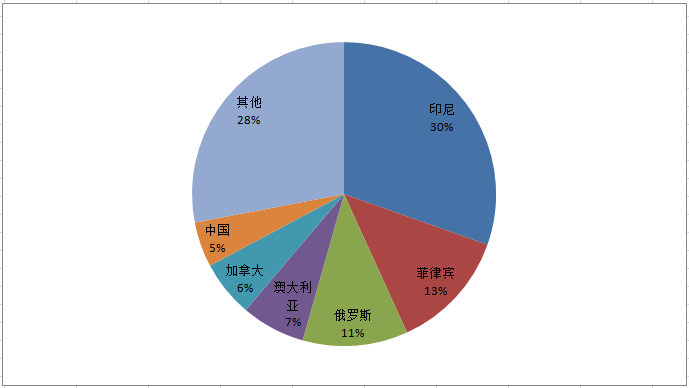

全球鎳儲量主要分布在印尼、澳大利亞、巴西等地,中國鎳的儲量較少,僅佔全球儲量的3%,主要分布在甘肅省,國內鎳礦多以硫化鎳爲主,多用於生產純鎳。由於國內鎳資源有限,我國鎳礦資源進口基本來自菲律賓和印尼。產量區域分布中,鎳礦產量與其儲量資源密切相關,產量較高的同樣主要爲印尼、菲律賓、俄羅斯、澳大利亞等地,我國鎳礦產量受儲量較少影響,產量佔比僅爲4.8%。

以下是2020年全球鎳礦產量區域分布(單位:%):

資料來源:WBMS 華聯期貨研究所

鎳礦石主要分硫化銅鎳礦和氧化鎳礦,兩者的選礦和冶煉工藝完全不同:根據硫化銅鎳礦礦石級別選用不同選石方法,再進行冶煉;氧化鎳礦的冶煉富集方法,可分爲火法和溼法兩大類,火法工藝產生污染物量大,隨着鎳礦品位的下降和環保的日益嚴格,溼法工藝所佔份額逐漸增大。產量方面,2020年全球鎳礦產量出現下滑,實現250萬公噸,同比下滑7.4%。

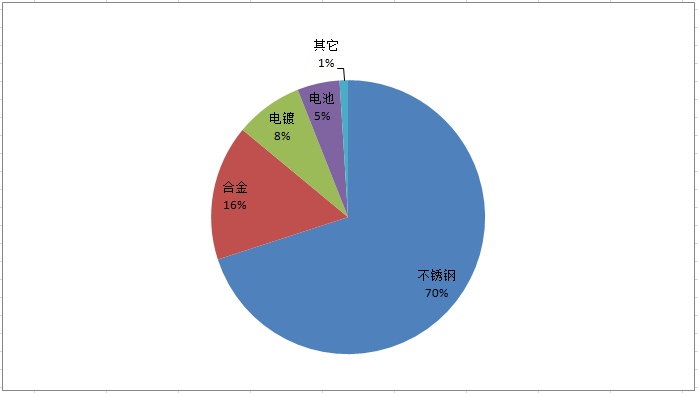

從鎳的下遊需求端看,不鏽鋼是鎳第一大消費領域,該領域消費佔全球比例高達70%。同時鎳是鎳氫電池、鎳鎘電池、三元材料鋰離子電池等多種電池的重要原料,在便攜設備、電動汽車、儲能電池等領域有廣泛應用,目前電池領域鎳消費佔比僅爲5%,但由於電動汽車產業、工業儲能等行業快速發展,鎳在電池領域的需求潛力巨大。由於鎳礦資源與產能的限制,尤其紅土鎳礦,上遊原材料主要聚集在印尼,使得全球不鏽鋼增長重心向印尼轉移,印尼2021年不鏽鋼產能達到950萬噸。據中國不鏽鋼分會,2019年中國不鏽鋼粗鋼產量2940.0萬噸,同比增加269.31萬噸,增長了10.08%。據Mysteel統計,中國2021年不鏽鋼新增產能達到335萬噸,不鏽鋼穩定的需求支撐對鎳礦的需求。有機構預計,預計2025年全球鎳需求將達到348萬噸。隨着全球新能源汽車的快速發展,電池用鎳需求佔比將提升到2025年的17%,預計2025年電池領域用鎳需求將達到58萬噸,需求佔比將從2020年的3%提升到2025年的17%。

2020年全球鎳下遊需求分布圖:

資料來源:WBMS 華聯期貨研究所

俄烏戰爭及西方制裁,加劇純鎳供應短缺壓力

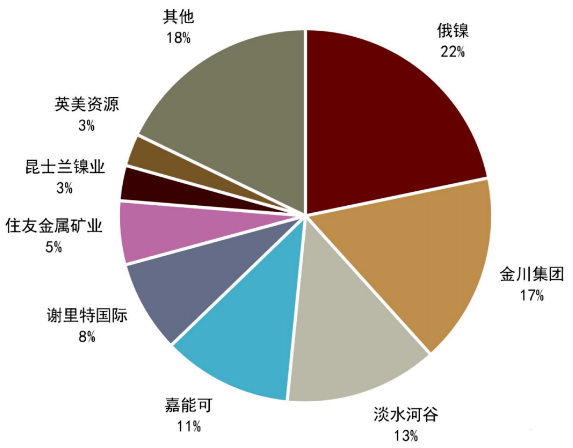

俄羅斯鎳供應主要來自俄鎳公司,其產品是精煉鎳板,可以注冊爲LME倉單用於級鎳產能22%,在鎳庫存偏低且仍將繼續下降的情況下,俄鎳現貨流通性風險導致LME擠兌風險增加,給鎳價大幅上漲創造了條件。過去五年中國的純鎳進口來源中,37%來自俄羅斯,雖然中國鎳生鐵淨進口隨着印尼鎳生鐵產能擴張而逐年增加。但2021年由於全球不鏽鋼需求增長以及中國的三元電池需求強勁,中國鎳生鐵進口累計同比上升8%,一級鎳累計進口量同比上升118%。

俄烏戰爭爆發以後,美西方全面對俄羅斯進行制裁,海外市場對風險事件和成本通脹給予了更高的定價,而國內金屬價格跟漲幅度不如海外,造成銅、鋁、鋅、鎳進口窗口關閉,根據SHMET報道,已有金屬從保稅庫流出。而LME鎳的逼倉行情加劇了鎳的內外價差。逼倉行情需要以空頭平倉止損結束。目前現貨純鎳流通性較差,預計激烈的行情可能仍將持續。而滬鎳由於漲停限制,與LME價格價差達到歷史最低。現貨層面,硫酸鎳、鎳生鐵價格跟漲有限,下遊仍以觀望爲主。預計後期國內鎳進口窗口可能持續關閉,國內庫存將進一步降低,成本向下遊傳導難以避免。

全球精煉鎳產能分布:

資料來源:WIND 華聯期貨研究所

國內外鎳庫存持續下降,供應偏緊

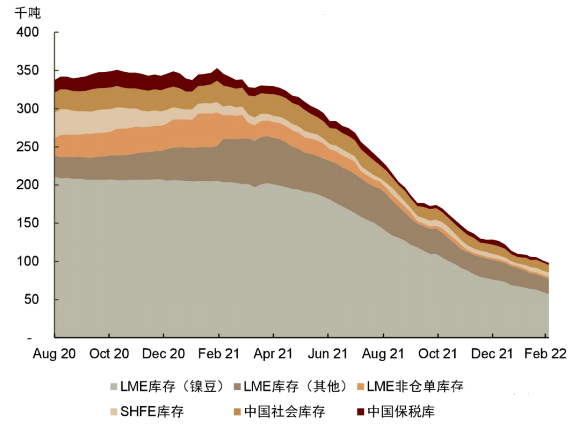

2021 年,由於鎳產能釋放不及預期,以及鎳結構性供應不足,全球存量鎳顯性庫存呈現去庫存。LME 鎳期貨庫存從 2020 年的 24 萬噸附近,降至 2022 年 2 月底不足 8.5 萬噸。從庫存的結構上來看,國外庫存總體仍是以鎳豆爲主,鎳板少量的結構。由於新能源電池自 2020 年下半年需求快速復蘇,但產能增量不及需求增長,硫酸鎳價持續走升,鎳豆溶解有正向收益,而進口鎳豆因 COO免關稅長單爲主,而進口窗口來看,LME 鎳豆也在較多時間內有進口窗口打開,持續吸引 LME 鎳豆進入國內,但貿易流通量並不太大,絕大多數直接進入電池生產廠自溶。2021 年國內進入自溶解的鎳豆量超過 10 萬噸,與 LME 鎳庫存鎳豆的下降數量還是相近的,可以認爲這是一輪真實去庫存過程。國外新能源電池汽車發展若對於鎳豆的需求出現顯著的增長,鎳豆作爲當前易獲得的原料品應當表現爲去庫。目前 LME 鎳庫存+國內上期所庫存總體水準已經降至不滿足全球半個月需求用量的程度,顯性庫存偏緊張,並且持續下降,主要去庫存種類爲鎳豆。

國內外庫存下降,導致國內外鎳期貨月間結構從 contango 變爲 back,2 月延續 Back 結構。全球顯性庫存下降是以鎳豆溶解去庫爲主的去庫,是消費驅動,而非顯性轉隱性驅動,因此在實際生產補充預期不足情況下,這種近高遠低的價差結構預期還將會延續。

以下是鎳全球庫存變化情況:

資料來源:LME SHFE 華聯期貨研究所

展望及策略

世界金屬統計局數據顯示,2021年全球鎳市供應短缺,表觀需求量超過產量14.43萬噸。需求缺口的不斷擴大是鎳價上行的主要原因。去年以來,無論國際還是國內,交易所鎳庫存整體不斷下降,一是俄鎳流出難度增加;二是海運問題突出;三是部分企業本身產量的調整。不論何種原因,庫存下滑爲鎳價上行提供支持。展望後市,中期國內現貨市場一級鎳供應缺口存在,未來伴隨全球鎳產量的繼續增加,預計要到今年下半年二級鎳的全面投產才會緩解一級鎳供應缺口問題,鎳價才會理性回歸。

行情方面,上周國內滬鎳在前期大幅回調以後再度暴漲,市場明顯處於極度亢奮狀態。雖然市場走勢是對行業供需關系的反映,但當前已經參雜有很多不理性成分。

交易策略上,建議前期低位多單注意逐步獲利減倉或止盈;場外激進投資者可參考上周高點少量沽空;穩健投資者建議觀望,等待市場理性回歸。

作者:

黃忠夏

投資諮詢從業證書號:Z0010771