8月滬鎳走勢主要受宏觀因素驅動,持續在底部的低估值區間波動,月內四次幅度較大的上行皆爲重要宏觀經濟數據好轉帶來的市場情緒反彈。

宏觀情緒回暖,但未形成趨勢性驅動

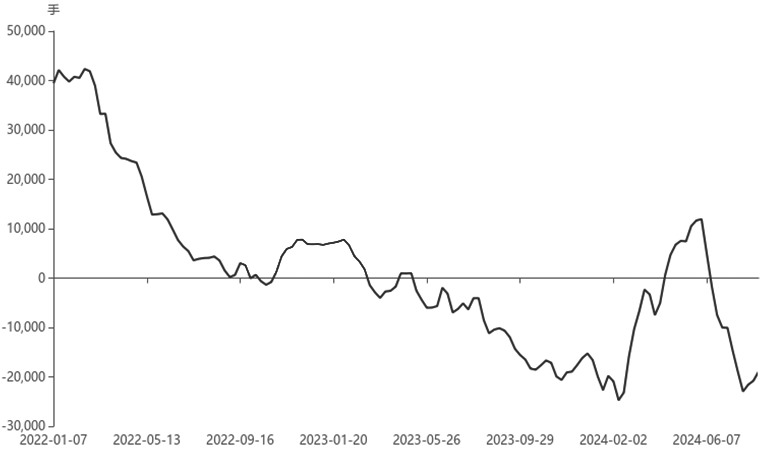

8月重要海外經濟數據缺乏趨勢性邏輯,市場在美國經濟衰退和“軟着陸”之間反復搖擺。8月上旬,是美國經濟衰退交易邏輯主導階段。美國7月制造業PMI錄得46.8,低於預期和前值。美國7月非農就業報告中,就業增長放緩幅度超預期,僅增加11.4萬人,同時失業率上升至4.3%。多個經濟數據顯示美國經濟走向疲軟,市場開始加大對後續需求下滑的擔憂,商品市場開始計價悲觀預期,LME鎳投資基金多頭頭寸持續減少,回歸至年初水平。

圖爲LME鎳基金淨多頭持倉量走勢

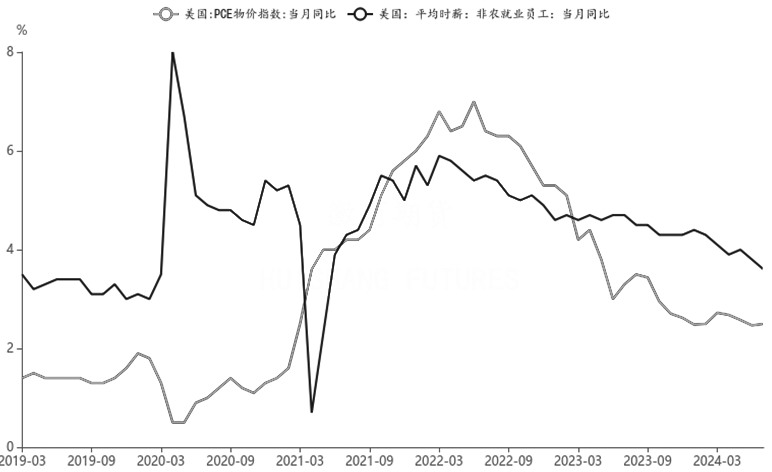

圖爲美國PCE及薪資增速走勢

8月中下旬,是美國經濟“軟着陸”交易邏輯主導階段。8月14日公布的美國7月CPI環比增長0.2%,核心CPI同比增長3.2%,均符合市場預期,緩解了市場前期對需求的悲觀情緒。8月15日公布的美國零售銷售數據環比增長1%,超出市場預期,同日公布的前一周首次申請失業金人數降至7月以來的最低水平,進一步增強了市場對美國需求的信心,美國經濟衰退邏輯被證僞,商品市場情緒得到進一步修復,有色板塊企穩反彈,滬鎳重新站上130000元/噸一線。8月23日晚在美國舉行的傑克遜霍爾全球央行年會上,美聯儲主席鮑威爾講話隱含了“經濟已正常化”“貨幣政策有待正常化”的信號,9月降息幾乎已無懸念。8月29日公布的美國二季度實際GDP年率修正至3%,超出市場預期。8月30日公布的美國7月核心PCE物價指數錄得同比上升2.6%,略低於市場預期,美國個人收入和實際支出略好於預期,在經濟數據穩定的背景下,市場對9月降息25個基點的概率有所提升。

後市來看,在9月美聯儲降息落地之前,市場對即將開啓降息周期的交易仍將延續。近兩周的海外宏觀數據較爲重要,若經濟數據持續表現穩定,預計在9月美聯儲議息會議前內外盤鎳市場風險偏好較爲穩定,後續宏觀方面的擔心依然在於目前商品市場盤面已經計價年內100個基點的降息幅度,9月降息落地後市場會進一步對後續降息路徑進行博弈,若美聯儲給出更爲平緩的降息曲線,可能對市場情緒造成衝擊。此外,降息落地後,9—11月市場對經濟數據或更爲敏感,若美國非農就業數據有進一步走弱跡象,可能加大市場對美國經濟前景的擔憂。整體來看,宏觀情緒有所回暖,但不足以形成趨勢性變化,有色板塊各品種表現較爲分化,鎳由於自身基本面支撐較弱,暫時看不到明顯反彈空間。

基本面維持弱勢,產業成本邊際上升

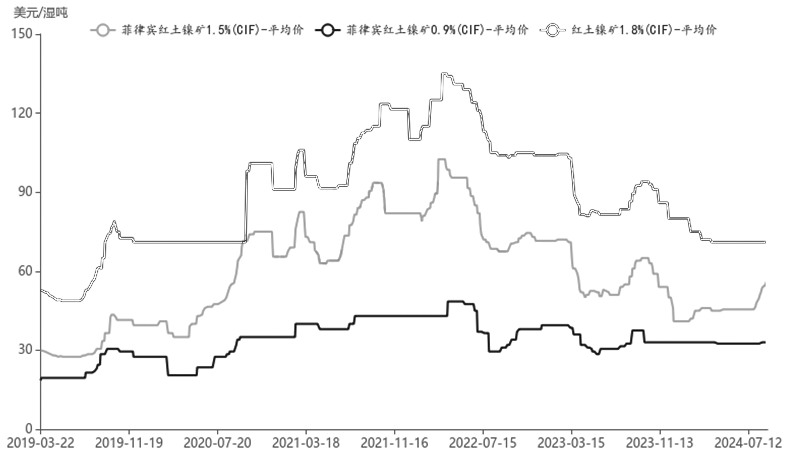

鎳礦方面,維持短期偏緊、預期寬鬆格局。據Mysteel統計,2024年印尼鎳產量約在223.53萬噸,對應的鎳礦需求量大約在2.44億噸。根據印尼鎳礦協會公布的最新消息,截至目前已經通過的開採額度爲2.21億噸,全年供應整體相對寬鬆。但受前期印尼企業鎳礦庫存偏低及雨季的雙重影響,8月以來印尼鎳礦依舊處於流通短缺狀態,印尼市場鎳礦現貨溢價明顯,內貿持續處於升水狀態,甚至轉向菲律賓進口鎳礦,造成菲律賓鎳礦價格持續上漲,創下年內新高。截至8月30日,1.8%品位紅土鎳礦(CIF)平均價爲71美元/噸,1.5%品位菲律賓紅土鎳礦(CIF)平均價爲56美元/噸,0.9%品位菲律賓紅土鎳礦(CIF)平均價爲33美元/噸。後續來看,菲律賓四季度將進入傳統雨季,下遊備庫需求仍在,在印尼RKAB持續未有最新進展的情況下,短期鎳礦端價格仍有支撐,給予產業鏈邊際成本支撐。

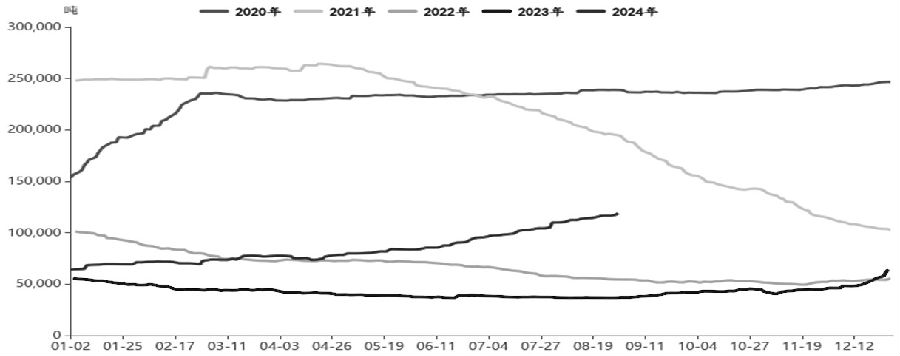

純鎳方面,供需格局維持弱勢。LME鎳庫存處於近三年高位,且延續累積趨勢,在不鏽鋼和新能源需求持續弱勢的背景下,暫時看不到明顯的去庫跡象。據SMM數據,部分終端鎳板庫存已備貨至9月底,整體仍舊處於過剩階段。從產業鏈的角度來看,7月以來滬鎳跟隨有色板塊衝高回落,價格長時間在130000元/噸一線,已跌破產業鏈成本價,甚至形成了產業鏈的供應出清。2024年二季度,14家海外主要鎳生產商產量爲22.3萬噸,預計2024年全年鎳金屬產量爲74萬噸,同比減少5.2%,約4.5萬噸,主要受部分企業停產影響。其中,嘉能可Koniambo項目已在2024年2月過渡到護理和維護階段;2024年5月底IGO將西澳大利亞Cosmos鎳礦轉入維護階段;2024年6月法國礦業公司Eramet與德國BASF宣布取消對印尼WedaBay鎳鈷溼法項目的聯合投資;2024年7月必和必拓宣布Nickel West業務和West Musgrave項目將於2024年10月起暫停。因此,在產業鏈出現實質性負反饋前,進一步向礦端索取利潤的驅動不強。

圖爲紅土鎳礦價格走勢

圖爲LME鎳季節性庫存走勢

觀點及操作建議

在9月美聯儲降息落地前,市場對即將開啓降息周期的交易仍將延續,市場情緒有所回暖,但依然未形成趨勢性驅動,有色板塊分化較爲明顯,滬鎳自身基本面維持較弱格局,缺乏明顯的共振反彈空間,更多圍繞產業鏈估值下沿進行波動。後市來看,宏觀因素依舊是影響滬鎳盤面走勢的主要因素,產業鏈估值給予下方較強的價格支撐,在經濟數據穩定的背景下,滬鎳預計圍繞130000元/噸附近波動。

(期貨日報)